宏觀壓力加大 銅等待低庫存狀態轉變

第一部分 市場情況

一、宏觀壓力加大

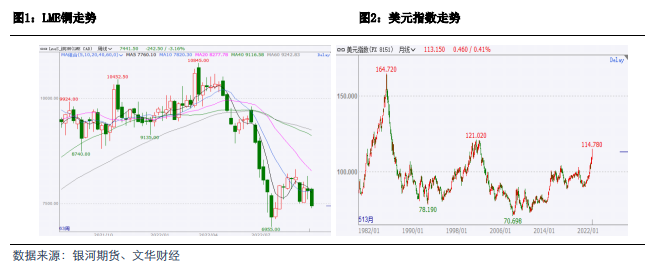

宏觀面上,9 月份美聯儲利率會議上宣布加息 75 個基點,聯邦基金利率上升至3~3.25%區間,這已經是今年連續第 5 次加息,連續第 3 次加息 75 個基點。貨幣政策聲明顯示,美聯儲仍致力於實現通脹 2%的長期目標。鮑威爾延續了 Jackson Hole 會議上的“鷹”派態度,明確指出通脹回到 2%對維護美國經濟的長期穩定增長有重要意義,美聯儲可以忍受經濟放緩,但無法承擔通脹失控的代價。 這次會議後,美聯儲於年內還剩下 的 11 月 2 日與 12 月 14 日兩次議息會議會繼續大幅加息,根據最新的點陣圖,美聯儲官員們預計從現在至年底還有 125 個基點的加息空間,美聯儲的利率會達到 4.5%,而且明年還有加息空間。這樣大幅度的加息令美國經濟衰退的可能性大增,也對全球經濟造成巨大的威脅。於此同時,9 月美聯儲縮表規模也將翻倍至 950 億美元,這將是歷史上最快的削減速度,持續的加息和縮表給經濟帶來衰退風險,美國GDP 增速將在一段時間內低於潛在增速。根據美聯儲最新預測,2022 年第四季度GDP 同比增速將降至 0.2%(前值 1.7%),2023 年第四季度 GDP 同比增速降至 1.2%(前值 1.7%)。失業率將上升,美聯儲預計 2023 底失業率上升至 4.4%(前值3.9%)。

二、產業正在去庫到壘庫的過渡期

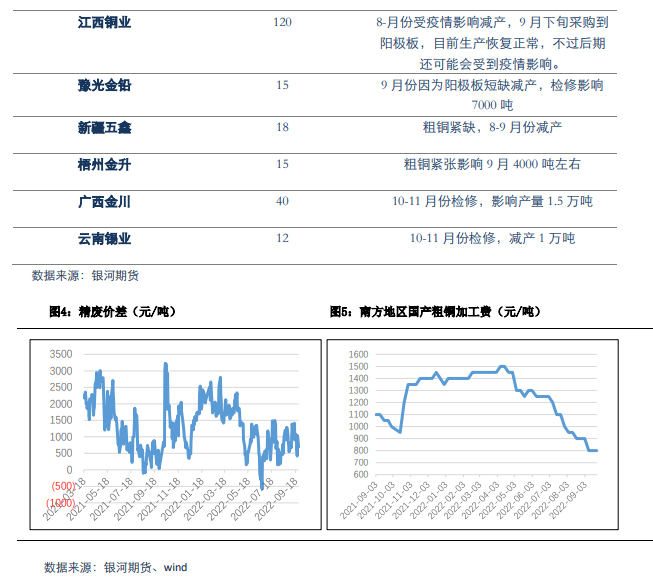

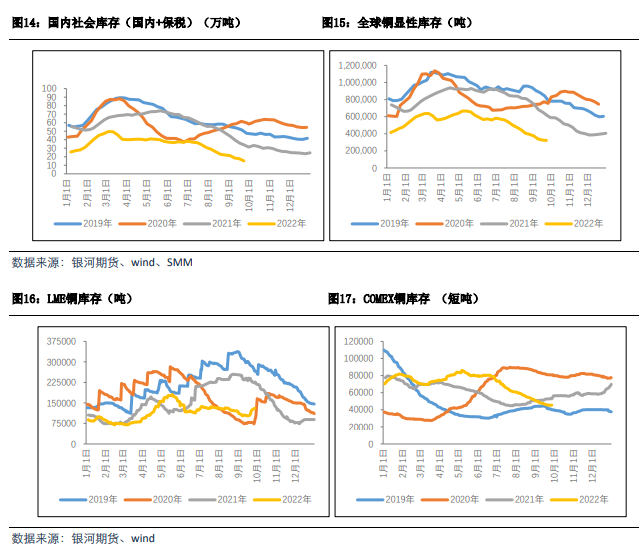

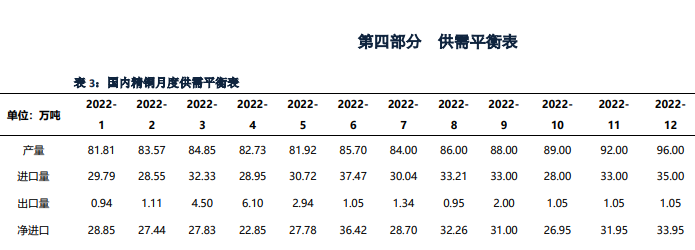

四季度處於去庫向壘庫的過渡期, 10 月份擠倉的預期還是非常強,但是 11 月份以後可能會進入壘庫狀態。海外消費四季度繼續走弱的概率大,房地產、汽車、家電消費全線走弱。國內消費端比較穩定,房地產和家電消費不佳,但國家拖底的基建消費轉好,基建項目集中在水利、電網、新能源發電等領域,新能源汽車也一直維持高景氣度,整體來看國內終端消費微幅增長,由於廢銅緊張的原因精銅消費還不錯,但是 63500 以上廢銅大量出貨,對精銅大量替代。銅精礦已經走向寬鬆,CSPT 小組制定的四季度 Floorprice93 美元/噸,卡莫阿二期、Quellaveco 等銅礦投產順利,las bambas和 Caujone 等銅礦復產後生產恢復正常。精銅端十月份仍然存在幹擾,方圓、紫金、雲錫等冶煉廠檢修,粗銅緊缺也影響不少冶煉廠的生產,加上大冶推遲投產等因素,10月份精銅供應仍然受到限制。11 月份隨着大冶的投產,以及方圓等冶煉廠檢修後恢復,供應趨於寬鬆,銅精礦寬鬆向精煉端寬鬆傳導是大趨勢,或將進入壘庫狀態。

第二部分 供需面分析

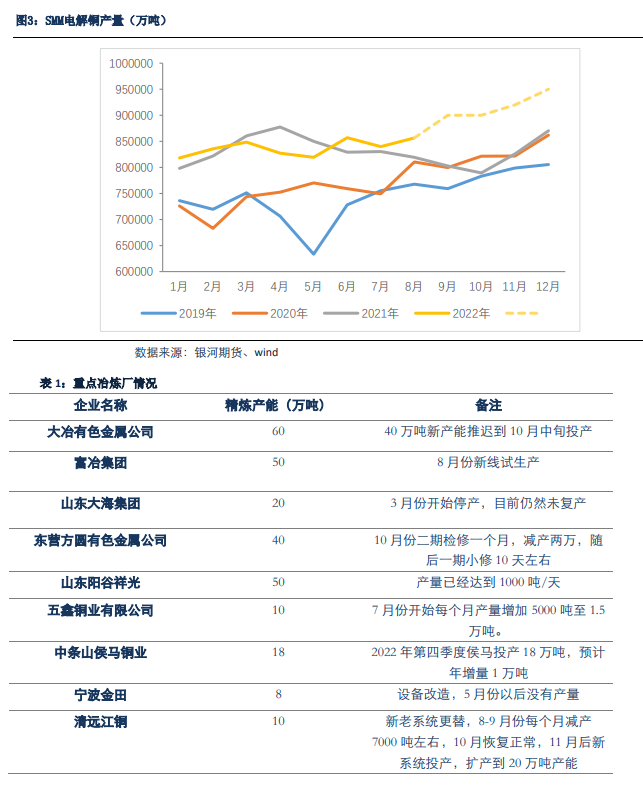

一、供應端短期存在幹擾,等待冶煉端產能釋放

銅精礦供應已經變得寬鬆,現貨 TC 上漲至 85 美元/噸以上。新擴建方面,英美資源下面的 Quellaveco 銅礦開始生產,下半年預計增產 10-15 萬噸,而且卡莫阿二期也已經滿產,Grasberg 和 Panama 銅礦的生產非常順利,而且祕魯的 las bambas 銅礦和南銅的 Cuajone 復產以後恢復正常生產,礦企下半年的產量預期普遍很高。

現在的問題還是出在中間環節,精銅和廢銅供應比較緊張,精銅方面 9-10 月份受到江西疫情、粗銅緊張、冶煉廠檢修等影響,冶煉廠生產受限;廢銅受到價格、疫情等影響出貨量減少,現貨市場銅表現非常緊張。我們認爲 11 月份隨着冶煉廠的檢修減少、以及富冶、清遠江銅、大冶等冶煉廠的投產產量釋放,精銅供應會比較寬鬆。廢銅受到價格影響很大,63500 以上廢銅出貨增加,預計 65000 以上廢銅大量出貨,從這個層面上來看,63500 以上現貨存在壓力。

總體來看,我們認爲雖然目前冶煉端存在各種問題,但是銅精礦寬鬆向精銅寬鬆傳導還是大的趨勢,11-12 月份將看到精煉端變寬鬆。銅市場是銅礦和精銅主導的市場,如果銅礦和精銅寬鬆,廢銅的重要性就會下降。而且精廢差的急速收縮和擴張是銅價暴漲暴跌的結果,如果銅價回歸穩定,精廢差將趨於正常。

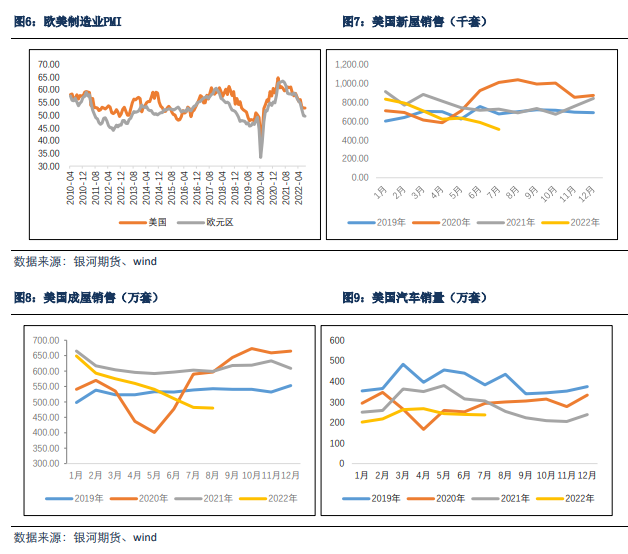

二、海外需求下行壓力加大,國內需求相對穩定

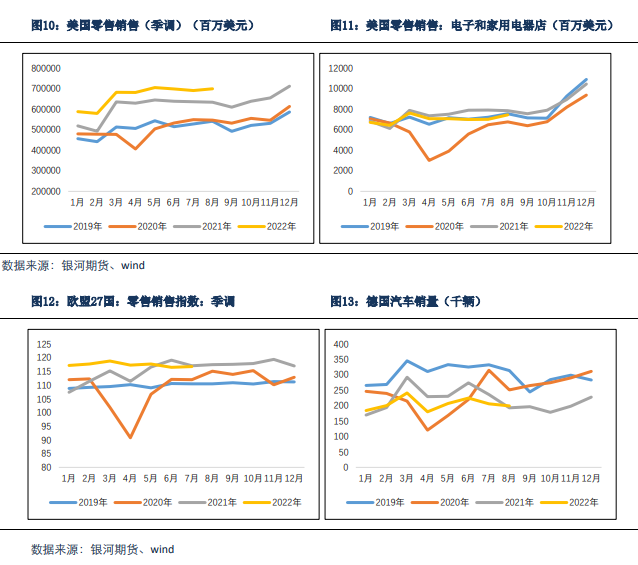

在高通脹和連續加息的影響下,美國消費逐步走向疲弱,美國新屋銷售數據和成屋銷售數據大幅下挫,7 月新屋銷售數據同比下降了 29.6%,8 月成屋銷售數據同比也下滑了 19%,隨着加息的推進,房地產走弱的預期越來越強烈。與此同時,由於半導體短缺及其他供應鏈的問題,美國汽車產量呈現下行趨勢,今年汽車銷量已經累計同比下滑 25%。美國經濟放開以後,制造業消費往服務業消費轉移,電子與家用電器類消費額同比下滑 5%左右。

今年歐洲經濟受到的影響更大,俄烏衝突爆發以來,食品和能源價格飆升,家庭購買力遭受侵蝕。6-7 月歐盟零售銷售數據同比已經陷入負增長,考慮到歐盟 CPI 已經達到創紀錄的 9.31%,實際消費回落的幅度更大。歐洲地區汽車銷量大幅下滑,歐洲汽車制造商協會(ACEA)的最新數據顯示,在歐盟乘用車市場 1-8 月份歐盟、歐洲自由貿易聯盟和英國的 30 個國家乘用車總銷量同比下降 11.8%。根 AutoForecastSolutions 的預估數據,因芯片緊缺,今年歐洲的工廠減產爲 1,442,377輛,佔全球總減產量的 35.4%。不僅是生產環節繼續面臨困境,由於通貨膨脹、貸款利率上升和經濟放緩、消費者信心減弱,再加上用車成本可能因能源價格的飆升而大幅提高,並且還有可能會有停電的風險,使得汽車銷售也存在很大的不確定性。

隨着海外央行加息和縮表的推進,以及高企的物價、能源價格的影響,美國經濟四季度陷入衰退的概率大,歐洲經濟已經步入衰退,銅消費下滑是不可避免的趨勢。

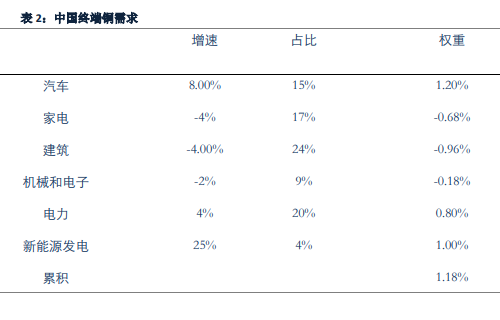

相對於海外消費的疲弱,國內銅消費相對來說比較穩定,最顯著的是基建投資,電網、光伏、海纜、項目工程等訂單比較好,新能源汽車的銷售也一直維持高增速,近幾年國家基建發展的方向在電力、新能源、水利項目等方面,碳中和和穩增長政策對銅消費的支撐明顯;房地產、家電方等消費及出口則表現疲弱,導致板帶、漆包線的消費下滑了 30%左右。不過由於廢銅非常緊張的原因,精銅表現比較良好。

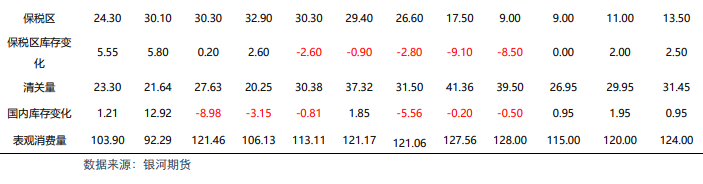

三、10 月份繼續維持低庫存狀態,11 月份以後壘庫壓力加大

從供需平衡的角度來看,10 月份在供應端的幹擾下,國慶節後即使壘庫量也不大,繼續維持低庫存的狀態,市場擠倉的預期還是很強;但是 11 月份以後供應壓力加大,預計會進入壘庫狀態。

第三部分 交易邏輯

在海外央行加息+縮表的壓力下,全球經濟陷入衰退的概率很大。基本面方面,四季度處在去庫向壘庫的過渡期,銅精礦寬鬆將向精銅寬鬆傳導,海外消費趨弱,基本面走向過剩是大趨勢。

節奏上來看,我們認爲銅將在 10 月份在加息空窗期+擠倉預期下反彈,11 月份以後下行壓力加大 。技術上來看,滬銅在 63500 元、倫銅在 8300 美元會有強勁阻力,我們傾向於四季度銅價會反彈受阻,並且有再次探試前期低點的可能。LME 三個月銅如下破 7000 美元,銅價將打開下行空間。

簡

簡 繁

繁