策略摘要

海外方面,地緣政治帶來的能源風險仍在延續,歐洲鋁冶煉廠受高成本壓力影響,短期內預計難以復產,疊加不斷刷新低位的倫鋁庫存,倫鋁價格具備一定支撐。但考慮到在海外持續高通脹背景下,美聯儲強調“爲控制通脹不惜犧牲經濟”的思路,表示將繼續採取“強力”措施抗擊通脹,需密切關注9月議息會議對價格的影響。

國內方面,8月間國內電解鋁供應受高溫限電影響較前期下降,雖然月末供電問題有所緩解,前期減產地區的電解鋁產能或將陸續復產,但由於成本維持高位,部分產能依舊虧損,預計產能釋放速度放緩。此外,雲南地區因8月降水不足電力供應吃緊,9月間或降負荷生產,預計9月供應端仍存在一定的不確定性。需求方面,隨着川渝地區限電緩解及金九銀十消費旺季的來臨,加工企業對電解鋁的需求或小幅好轉。隨着國常會部署穩經濟一攬子政策的接續措施出臺,終端消費或受到提振。但考慮到近期國內散點疫情持續擴散,部分地區運輸和需求或受到一定抑制,需關注疫情擴散對產業鏈的影響情況。

價格方面,美元流動性衝擊及全球終端需求趨弱的預期加強仍是市場擔憂的核心點。若國內政策力度能夠體現,消費如期回補,鋁價仍有望獲得階段性提振。此外,雲南等地區受電力供應影響,供應存在一定的不確定性,對價格也具有一定支撐。綜合來看,預計九月間滬鋁大致運行區間爲17500-19000元/噸。

核心觀點

■ 2022年8月產業鏈各環節情況梳理

原料端:8月間,國產氧化鋁市場價格有所下行,月均價格下跌約20元/噸。受西南電力緊張影響,重慶地區某氧化鋁廠適當壓減產,目前尚未恢復。隨着月末供電逐步恢復,前期受限電影響生產的氧化鋁企業或將逐步復產。

冶煉端:8月間國內電解鋁供應受高溫限電影響較前期下降,雖然月末供電問題有所緩解,前期減產地區的電解鋁產能或將陸續復產,但由於成本維持高位,部分產能依舊虧損,預計產能釋放速度放緩。此外,雲南地區因8月降水不足電力供應吃緊,9月間或降負荷生產。

消費端:受疫情、消費淡季和高溫限電等因素影響,下遊加工企業整體訂單表現不佳,開工維持低位,雖汽車和光伏板塊用鋁情況向好,但整體終端需求較爲冷淡。

庫存:截止8月31日,國內電解鋁社會庫存68.2萬噸,較7月底月度庫存總計累庫1.2萬噸。雖然當月消費表現較弱,但受電力供應緊張影響,供應幹擾較多,庫存相對維穩。LME庫存277050噸,較7月底庫存降低4.8%,主因海外供應整體偏緊。

■ 策略

單邊:謹慎偏多,大致運行區間爲17500-19000元/噸。

套利:中性。

■ 風險

1、海外能源成本下滑

2、消費復蘇不及預期

3、流動性收緊快於預期

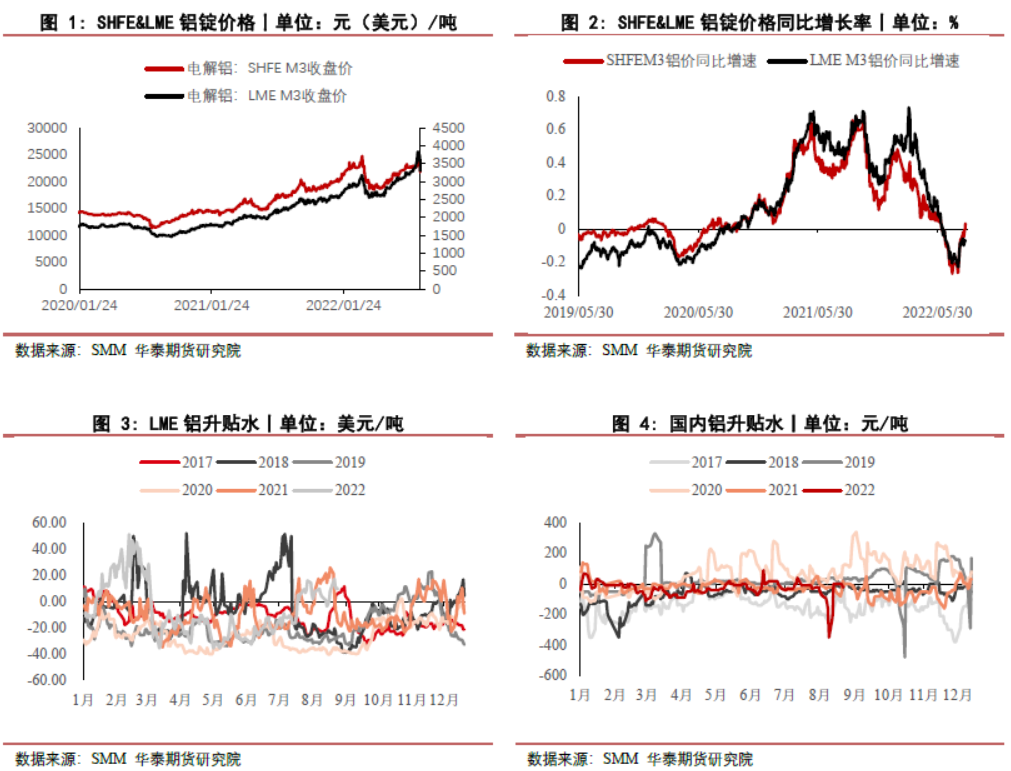

▌八月鋁價綜述

8月間,倫鋁均價2431美元/噸,較上月均價上漲17美元/噸,滬鋁主力收盤均價爲18503元/噸,較上月均價上漲427元/噸。上旬因歐洲與俄羅斯互相制裁,北溪一號天然氣運輸大幅減少,能源價格再度擡升,導致海外鋁廠減產擴大,倫鋁價格持續上漲帶動滬鋁。國內供應同樣幹擾不斷,四川因限電政策升級,省內電解鋁產能基本全部關停,重慶和河南也受到電力不足影響,當地電解鋁企業出現少量減產,鋁價一度上漲至19270元/噸的高點,但受月末美聯儲偏鷹派發言引發市場擔憂、四川電力供應逐漸恢復,國內疫情點狀爆發等因素影響,鋁價高位回落。

▌九月鋁市展望

海外方面,地緣政治帶來的能源風險仍在延續,歐洲鋁冶煉廠受高成本壓力影響,短期內預計難以復產,疊加不斷刷新低位的倫鋁庫存,倫鋁價格具備一定支撐。但考慮到在海外持續高通脹背景下,美聯儲強調“爲控制通脹不惜犧牲經濟”的思路,表示將繼續採取“強力”措施抗擊通脹,需密切關注9月議息會議對價格的影響。

國內方面,8月間國內電解鋁供應受高溫限電影響較前期下降,雖然月末供電問題有所緩解,前期減產地區的電解鋁產能或將陸續復產,但由於成本維持高位,部分產能依舊虧損,預計產能釋放速度放緩。此外,雲南地區因8月降水不足電力供應吃緊,9月間或降負荷生產,預計9月供應端仍存在一定的不確定性。需求方面,隨着川渝地區限電緩解及金九銀十消費旺季的來臨,加工企業對電解鋁的需求或小幅好轉。隨着國常會部署穩經濟一攬子政策的接續措施出臺,終端消費或受到提振。但考慮到近期國內散點疫情持續擴散,部分地區運輸和需求或受到一定抑制,需關注疫情擴散對產業鏈的影響情況。

價格方面,美元流動性衝擊及全球終端需求趨弱的預期加強仍是市場擔憂的核心點。若國內政策力度能夠體現,消費如期回補,鋁價仍有望獲得階段性提振。此外,雲南等地區受電力供應影響,供應存在一定的不確定性,對價格也具有一定支撐。綜合來看,預計九月間滬鋁大致運行區間爲17500-19000元/噸。

(一)供應端

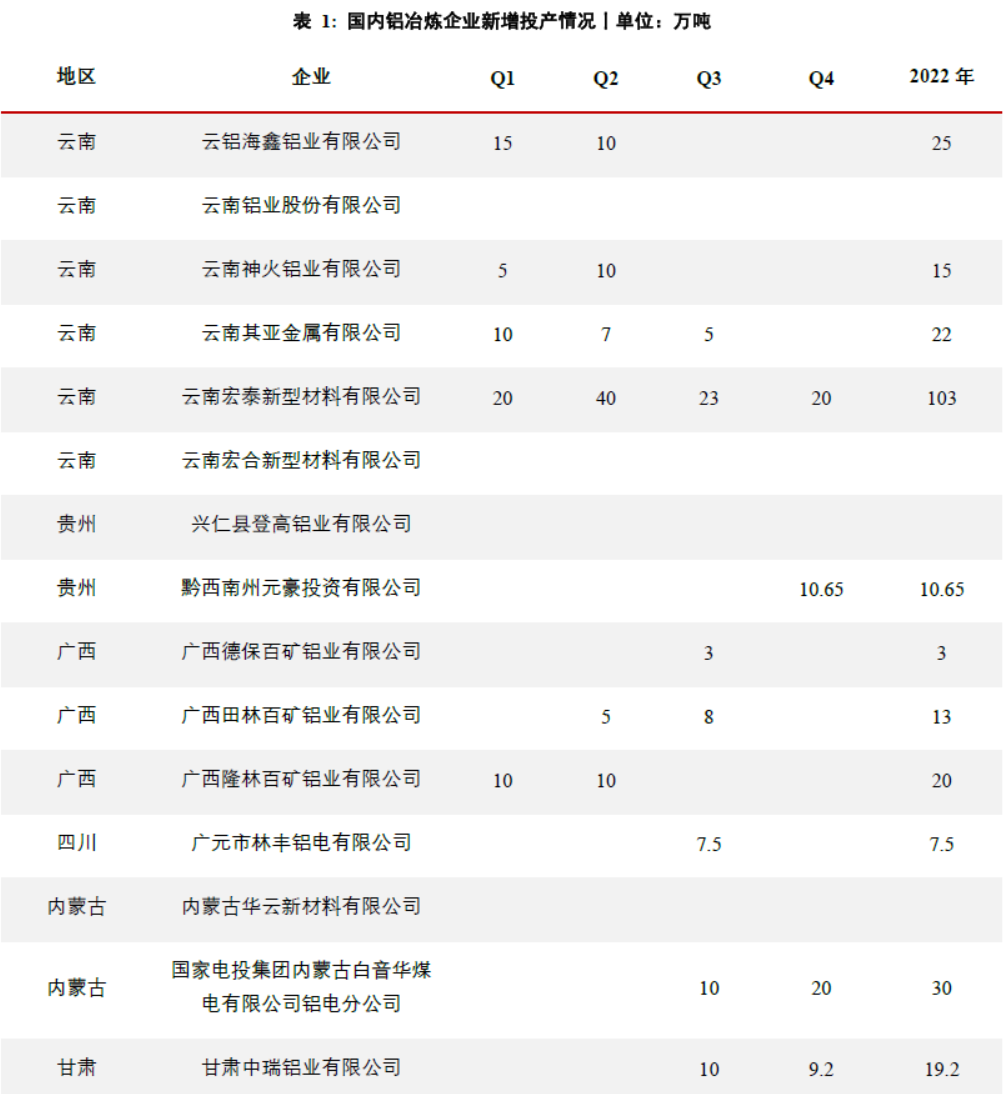

電解鋁產能增速放緩 供應擾動較多

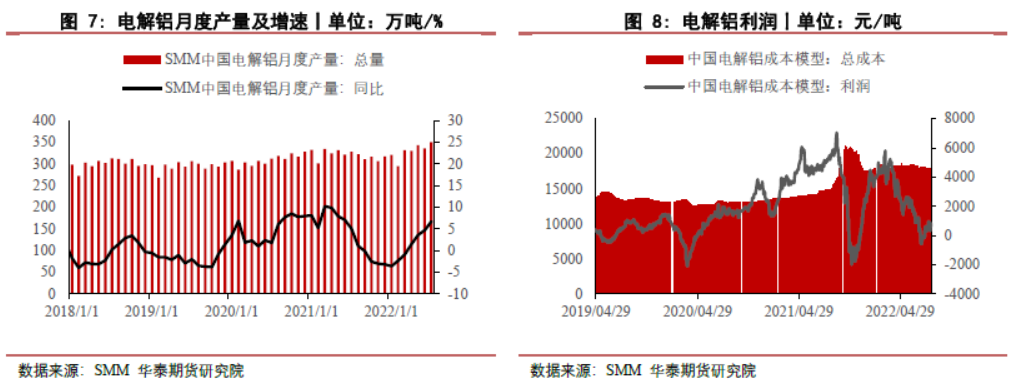

據SMM,2022年7月(31天)中國電解鋁產量約350萬噸,同比增加6.74%,日均產量環比增長862噸至11.29萬噸;2022年1-7月國內累計電解鋁產量達2305.9萬噸,累計同比增加1.4%。整體來看,7月國內電解鋁運行總產能穩步擡升,主因甘肅、雲南等地區復產及新增產能持續推進。月內受高成本等因素影響,廣西地區復產產能增速放緩。此外,因電力供應緊張,7月起四川等地區出現不同程度的減停產情況,合計減產約7萬噸。

進入8月,受高溫天氣等因素影響,川渝地區因電力供應持續受限當地部分電解鋁廠出現不同程度減停產。其中四川地區的107萬噸電解鋁產能基本處於全部停產狀態,重慶地區約3萬噸電解鋁產能受限,雖然月底供電逐步恢復,但考慮到電解鋁因生產工藝問題復產所需時間較長,預計川渝地區電解鋁供應端在短時間內難以出現增量。

預計8月國內電解鋁產量或在347萬噸左右,相較上半年供應端整體增幅放緩。目前來看電解鋁運行產能餘下增量主要集中在甘肅、廣西、雲南地區,其中甘肅地區的投產進展較爲順利,預計在9月均能實現達產。但考慮到由於8月份雲南主力電站來水偏枯接近5成,電力供應較爲緊張,雲南省內部分電解鋁或於9月開始20-30%降負荷生產,仍需關注電力供應方面對生產是否造成影響。

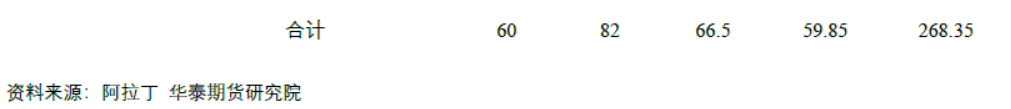

能源價格波動對海外生產影響較大

8月間,全球高溫幹旱天氣頻發,歐洲能源價格屢次擡升導致當地電解鋁企業受成本壓力影響減產頻發。目前已有部分企業發生減產:1)海德魯關閉 Slovalco 鋁廠電解鋁生產,涉及17.5萬噸產能,此前已減產40%。2)歐洲大型鋁軋制公司Speira正考慮將其德國鋁冶煉廠的產量削減至總產能的50%,其位於德國諾伊斯的工廠可以生產約16萬噸鋁,但目前產量僅爲約14萬噸。3)斯洛文尼亞鋁冶煉廠Talum由於電力成本高昂,該公司將其產量削減80%,該冶煉廠的產能約8.4萬噸,當前運行產能20%左右,年化約1.7萬噸。此外,海德魯旗下挪威Sunndal鋁廠和美鋁旗下Mosjøen鋁廠也在8月間開始罷工。目前Sunndal已結束罷工,並未對生產造成影響,而Mosjøen鋁廠將在罷工期間停止產品交付,預計在9月19日前減產20%,如罷工持續時間超過9月19日,將每隔一周再減產10%,直到404個電解槽中保留34個電解槽運行。截止目前,歐洲鋁冶煉企業共減產近140萬噸。

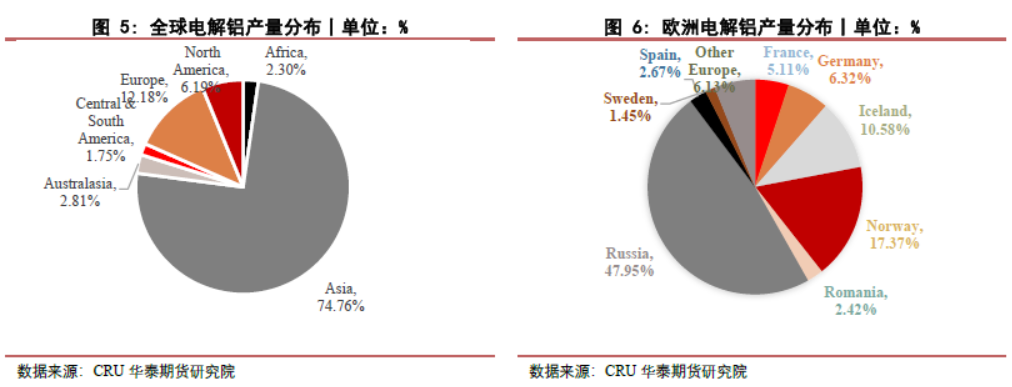

而據SMM統計,全球電解鋁建成產能總計約7928萬噸,其中歐洲地區總建成產能約1034.8萬噸,全球產能佔比約13%。若能源價格仍處於高位運行,預計短期內海外電解鋁企業難以復產,需關注後續生產情況。

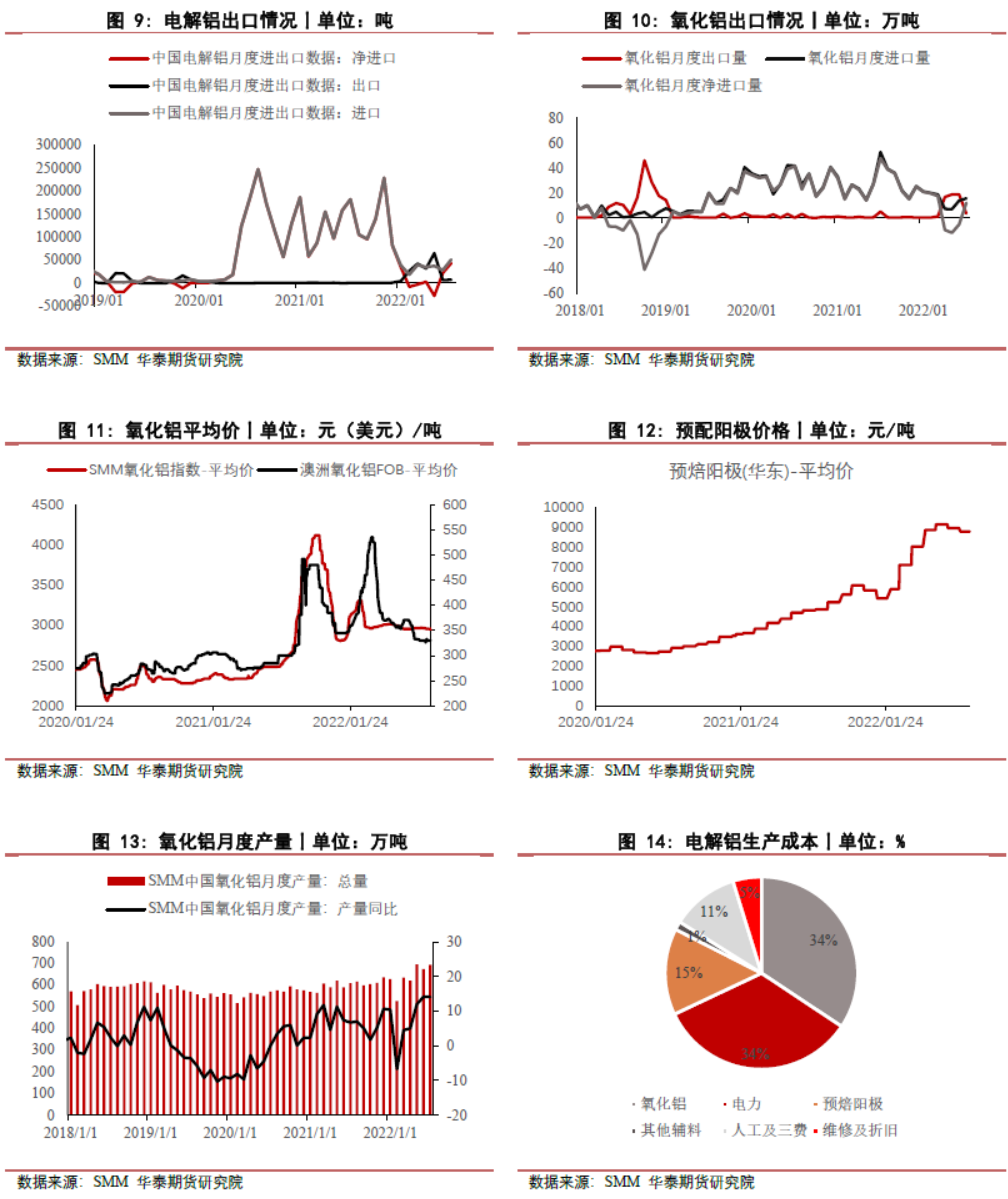

俄鋁部分流入 原鋁進出口量相對平衡

據海關總署,中國2022年7月原鋁進口量約爲51037.4噸,環比上漲79.1%,同比減少72%。2022年1-7月份國內原鋁累計進口總量爲24.82萬噸,同比減少73.16%。2022年7月原鋁出口量約爲7589噸,環比上升14.6%,同比增長16倍。2022年1-7月份國內原鋁累計出口總量爲18.43萬噸,同比增長4243.1%。

國內供應量相對穩定,而海外在歐洲、美國等地電解鋁減產頻發的情況下,供應仍存缺口,今年國內鋁錠進口量大幅下滑。預計8-9月國內鋁錠或維持小幅淨進口的情況,主要是部分俄鋁流入。

電解鋁行業盈利小幅增長

8月間,國內電解鋁企業平均成本基本維持在17800-18000元/噸。其中氧化鋁和陽極價格略有下跌,電價維持穩定,成本端原材料價格較上月有所降低。月內因部分地區電力不足,供應端減產頻發,鋁價受影響上漲,因此電解鋁利潤較上月小幅增長,但部分高成本地區如河南、重慶、廣西等地仍處於虧損的情況。

(二)成本端

氧化鋁價格穩中小跌

據SMM,2022年7月中國冶金級氧化鋁產量694萬噸,冶金級日均產量22.39萬噸,總產量環比上月增加2.97%,同比增長14.11%。7月氧化鋁運行產能爲8171.3萬噸,全國開工率爲87%。8月間,國產氧化鋁市場價格有所下行,月均價格下跌約20元/噸。受西南電力緊張影響,重慶地區某氧化鋁廠適當壓減產,目前尚未恢復。隨着月末供電逐步恢復,前期受限電影響生產的氧化鋁企業或將逐步復產。

進口方面,據海關數據,2022年7月中國出口氧化鋁3.67萬噸,環比大降80.61%,同比降低28.64%。2022年7月氧化鋁進口15.8萬噸,環比增加14.09%,同比降低70.02%。2022年7月氧化鋁淨進口12.13萬噸。

鋁土礦價格易漲難跌

進口礦方面,據海關數據,2022年7月中國共進口鋁土礦1059.1萬噸,環比增加12.5%,同比增加14.4%,其中從幾內亞進口593.67萬噸,環比增加3.3%,同比增加36.1%;從澳洲進口314.98萬噸,環比增加29.2%,同比減少3.2%;從印尼進口145.47萬噸,環比增加38.8%,同比減少11.2%。1-7月,我國累計進口鋁土礦7581萬噸,同比增長17.7%。目前印尼禁礦政策尚沒有定論,但部分氧化鋁廠開始儲備礦石以備後續需求。

國產礦供應端方面,7月我國鋁土礦產量584萬噸,環比增加8.4%。1-7月份鋁土礦累計產量3806萬噸,累計同比下滑32.4%。月內鋁土礦價格穩定,較上月基本持平,其中山西平均價格在450元/噸,廣西312.5元/噸,河南457.5元/噸,貴州347.5元/噸。國產礦供應緊張且對進口依賴度高已經是近些年的常態化問題,預計鋁土礦維持供不應求格局,礦石價格易漲難跌。

(三)消費端

初級加工端訂單不足

據百川,8 月鋁加工產品價格波動不一,其中1060鋁板加工費月均價格爲3555元/噸, 較上月下跌109元/噸;6063鋁棒加工費月均價格爲 357元/噸,較上月均價格下跌136元/噸;1060鋁板月均價20608元/噸左右,較上月均價上漲434元/噸左右;6063鋁合金圓鑄棒月均價19037元/噸,較上月均價上漲396元/噸;ADC-12鋁合金錠月均價18602元/噸左右,較上月均價上漲544.05元/噸。

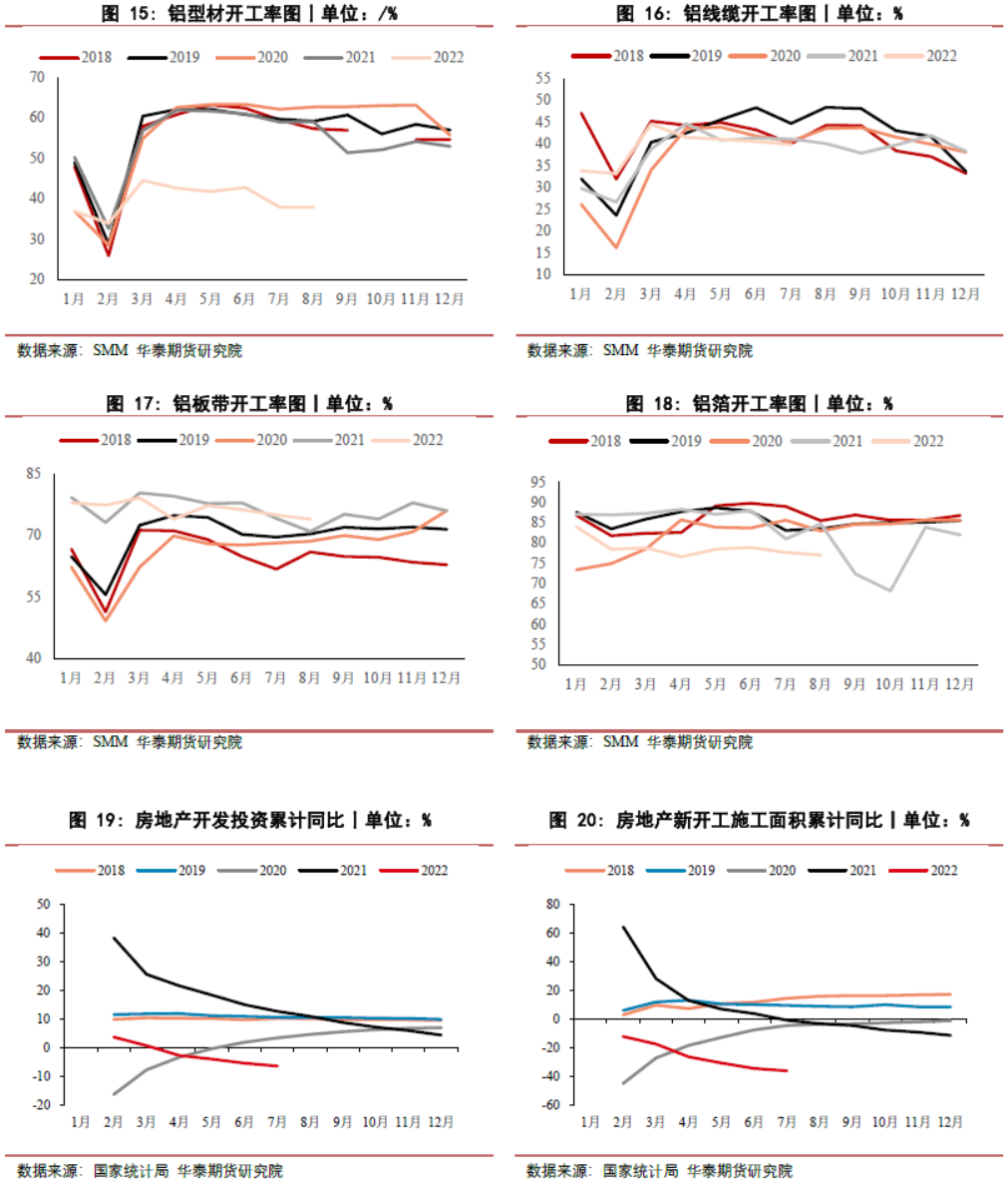

8月間,受疫情、消費淡季及高溫限電等因素影響下遊加工企業整體訂單表現不佳,開工水平維持低位,雖終端汽車和光伏板塊用鋁情況向好,但整體需求較爲冷淡。隨着限電緩解以及傳統消費旺季的來臨,預計9月消費或環比改善,需關注後續政策面發力情況。

地產板塊表現較爲疲軟 新能源用鋁持續向好

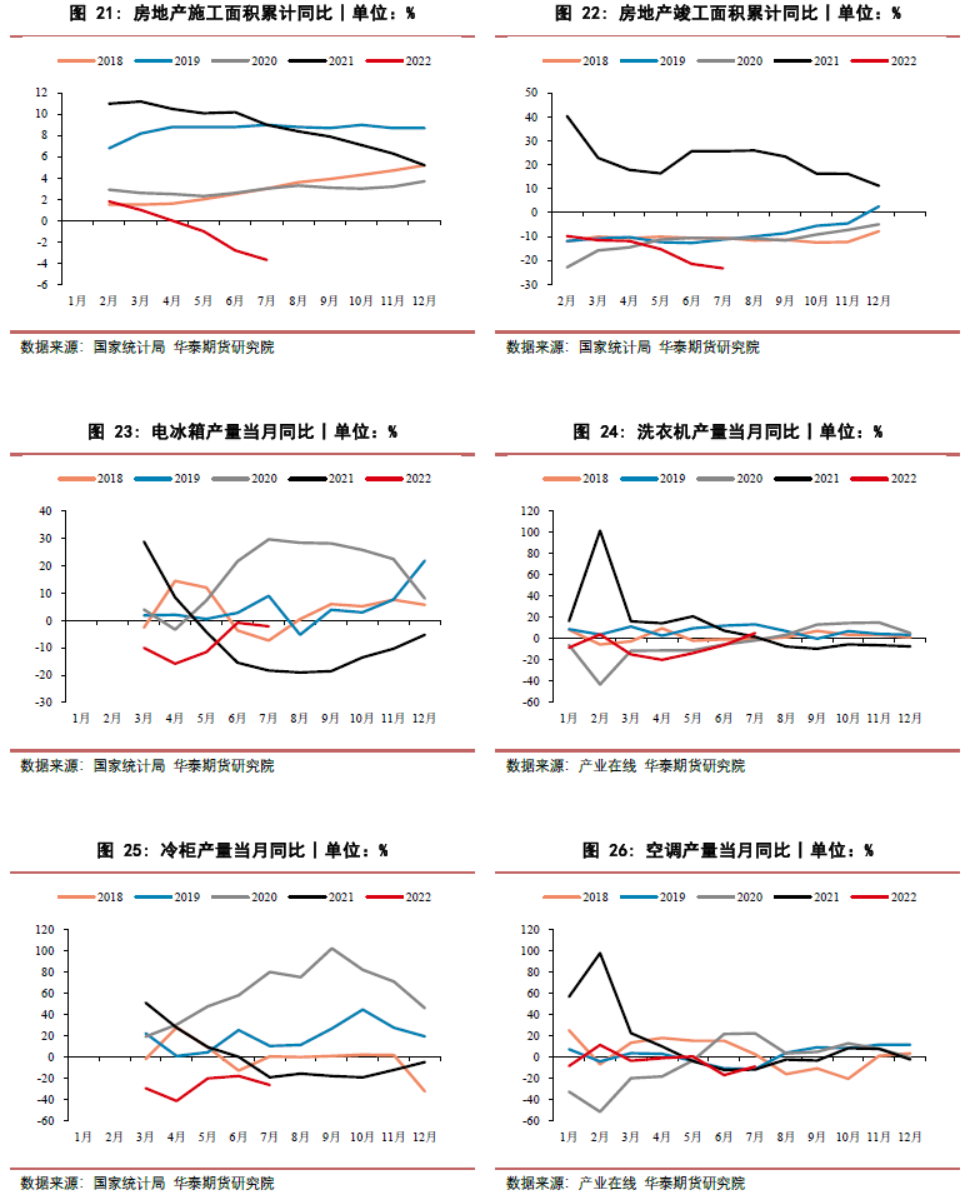

地產方面表現較爲疲軟,需等待政策面進一步提振。據數據統計,1-7月份,全國房地產開發投資79462億元,同比下降6.4%;1-7月份,房地產開發企業房屋施工面積859194萬平方米,同比下降3.7%。1-7月份,商品房銷售面積78178萬平方米,同比下降23.1%,其中住宅銷售面積下降27.1%。商品房銷售額75763億元,下降28.8%,其中住宅銷售額下降31.4%。

汽車板塊整體相對穩定,新能源汽車用鋁持續向好。據中汽協數據,7月汽車產銷量分別爲186.3萬輛和186.4萬輛,環比分別下降4.1%和7.5%,同比分別下降15.5%和11.9%。1-7月,汽車累計產銷分別完成1444.0萬輛和1475.6萬輛,同比分別增長17.2%和19.3%,增幅比1-6月分別收窄7%和6.3%。新能源汽車方面,7月產銷分別完成28.4萬輛和27.1萬輛,同比分別增長1.7倍和1.6倍。

光伏裝機和出口月度數據表現亮眼,市場需求較爲旺盛。7月國內新增光伏裝機容量6.85GW,同比增長39%;1-7月累計新增光伏裝機容量37.73GW,同比增長110%。太陽能電池出口量37592萬個,同比增長95.8%,出口金額315.73億元,同比增長128.4%。

家電板塊表現平平,空調、冰箱出口數據繼續下滑,但是洗衣機出口有所上漲。7月份空調總銷量1467萬臺,同比增加1.89%,出口量爲469萬臺,同比下降21.7%。7月冰箱冷櫃內銷466.3萬臺,同比增長15.2%。7月洗衣機的出口量達到186萬臺,同比增長16.2%。

整體來看,地產等傳統消費板塊受疫情和宏觀經濟較弱等因素影響,略顯疲軟,但新能源汽車和光伏裝機用鋁持續向好。新基建方面,5G基建、特高壓、城際高速鐵路和軌道交通、新能源汽車充電樁是鋁消費的重要領域,其大規模投資建設或將帶動鋁消費恢復,這對於目前疲弱的下遊消費有一定利好。

(四)庫存

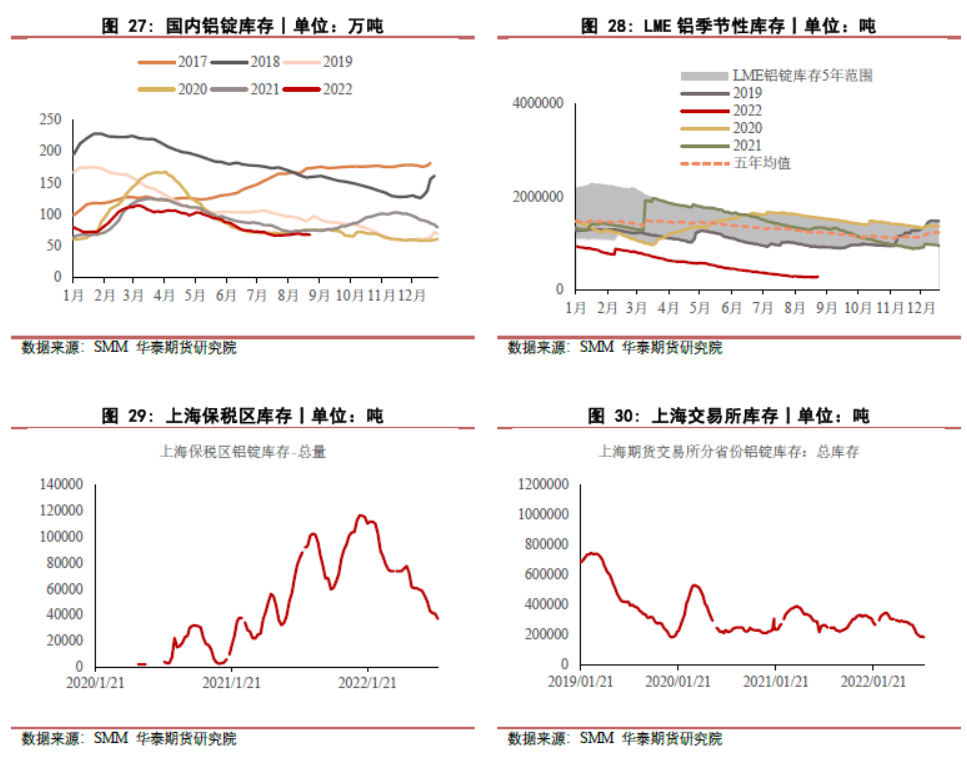

國內社會庫存累庫幅度放緩

截止8月31日,據SMM統計國內電解鋁社會庫存68.2萬噸,較去年同期庫存下降7.1萬噸,較7月底月度庫存總計累庫1.2萬噸。8月間電解鋁庫存整體維穩,雖然當月消費表現較弱,但受電力供應緊張影響,供應幹擾較多。考慮到供應仍存在不確定性而隨着供電恢復加工企業復產較快,預計9月累庫幅度放緩。

能源價格高位波動 LME庫存維持低位

截止8月31日,LME庫存277050噸,較7月底庫存降低4.8%。當前能源價格仍處於高位波動中,海外供應整體偏緊。考慮到當前海外能源危機未見明顯緩解,且俄羅斯烏克蘭地區政治風險問題反復,預計LME 庫存將維持低位。

簡

簡 繁

繁