導讀

近期,電解鋁價格表現搶眼,LME電解鋁價格已經突破2400美元/噸,爲2012年以來新高,國內電解鋁價格也回升至15000元/噸水平。毋庸置疑,“俄鋁事件”不斷發酵是直接催化之一,但在我們的邏輯框架中,“俄鋁事件”或改變的僅僅是節奏,鋁價上漲背後還有更堅實的基本面變化:

1、【成本支撐邏輯】:氧化鋁爲電解鋁第一成本構成項(佔比爲42%),是影響電解鋁成本走勢的最核心因素。2017年中國進口氧化鋁280萬噸,是氧化鋁“短缺國”,外盤價格將對內盤走勢影響巨大。受海德魯旗下Alunorte氧化鋁廠減產50%影響(2017年Alunorte產量約爲640萬噸,約佔全球除中國外供給量的10%左右),海外氧化鋁供給緊張,刺激價格持續攀高,截止目前,澳鋁氧化鋁價格(FOB)已經大幅上漲至550美元/噸,較3月中旬上漲近50%,且上升勢頭仍在延續。在外盤價格上升帶動下,國內氧化鋁價格亦企穩回升。我們認爲,中國作爲氧化鋁輸入國,海外氧化鋁短缺將進一步加劇國內供不應求格局(當前內外盤價差已經達到1300元/噸),國內氧化鋁價格仍有進一步上漲動力,而氧化鋁價格上漲,將進一步驅動電解鋁價格上揚(成本支撐效應),二者有望形成“正循環”。

2、【去庫加速邏輯】:經歷了季節性壘庫以後,電解鋁社會庫存拐點已現(SMM統計數據顯示,峯值庫存出現在3月19日,228.6萬噸),此後,電解鋁社會庫存接連下行,截止4月16日,爲221.6萬噸,較峯值下降7萬噸,我們認爲庫存下行趨勢已經基本確立。看以後,支撐庫存加速去化的因素主要有三:①供給增量不及預期,也即,供給端比預期的要緊;②消費旺季即將開啓,加工企業開工率回升、加工費上漲,側面印證消費旺季已初露端倪;③出口動力有望增強(2018年Q1出口未鍛軋鋁及鋁材126萬噸,同比增長18.9%),再考慮到俄鋁事件影響,或將刺激國內鋁產品出口增加,進而間接提升國內原鋁消費量。在前述三方面因素共振作用下,我們認爲電解鋁社會庫存將於2季度迎來加速去化階段,預期去庫幅度在40-60萬噸。

3、【格局優化邏輯】:國內2018年電解鋁產量約爲3800萬噸,而在保守消費增速(7%)假設下,2018年國內消費量仍將超過3800萬噸,也即,國內將出現小幅短缺或緊平衡;而在高投建復產成本壓制作用下,供給能力無法短時、大量釋放,隱性庫存也去至歷史大底區域,海外將長周期延續“缺鋁”格局。我們認爲,2018年鋁行業結構性問題不可不察,特別是中國與海外的結構分化將不斷打開上行空間,當前內外盤的價差即爲最直接印證。我們預計2018年全球供需缺口進一步增擴至162萬噸,其中,中國“自給自足”,海外極度短缺。

4、投資建議:成本支撐、去庫加速以及格局優化,是我們繼續堅定看好電解鋁板塊投資機會的三大邏輯,最終共同指向電解鋁將告別供過於求的時代。當前,倫鋁價格持續火爆,作爲全球定價商品,內外盤終將聯動(收斂)。由於投資者廣泛擔心國內宏觀經濟走勢,電解鋁價格和股票相互背離較爲明顯,但隨着後續經濟預期的走穩以及逐漸“適應”了新的經濟環境,市場會逐漸重新評估電解鋁這一消費金屬正在發生的、以及中長周期基本面的變化。我們認爲,電解鋁板塊:短期有催化、長期有支撐,再次重申,“行業底+預期底”下,左側過半,建議逢低積極介入。核心標的:雲鋁股份、中國鋁業、神火股份(煤炭組)、露天煤業(煤炭組)等。

5、風險提示:宏觀經濟波動、進口以及環保等政策波動帶來的風險。

引言

近期,電解鋁價格表現搶眼,LME電解鋁價格已經突破2400美元/噸,爲2012年以來新高,國內電解鋁價格也回升至15000元/噸水平。毋庸置疑,“俄鋁事件”不斷發酵是直接催化之一,但在我們的邏輯框架中,“俄鋁事件”或改變的僅僅是節奏(參見周報《俄鋁事件持續發酵:電解鋁左側過半,積極布局!》),鋁價上漲背後還有更堅實的基本面變化:

成本支撐邏輯

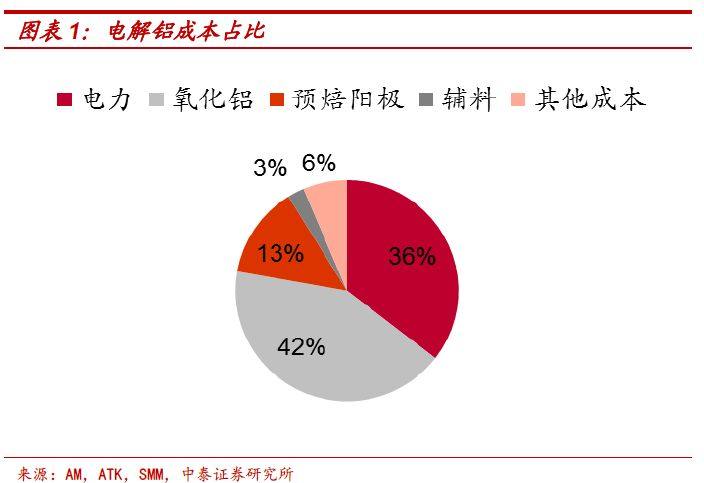

在電解鋁成本構成項中,主要包含氧化鋁、電力、預焙陽極等三項,根據我們測算,三項合計權重超過90%,其中,氧化鋁、電力以及預焙陽極分別佔比爲42%、36%和13%。從成本佔比看,氧化鋁居首位,是影響電解鋁成本走勢的最核心因素。

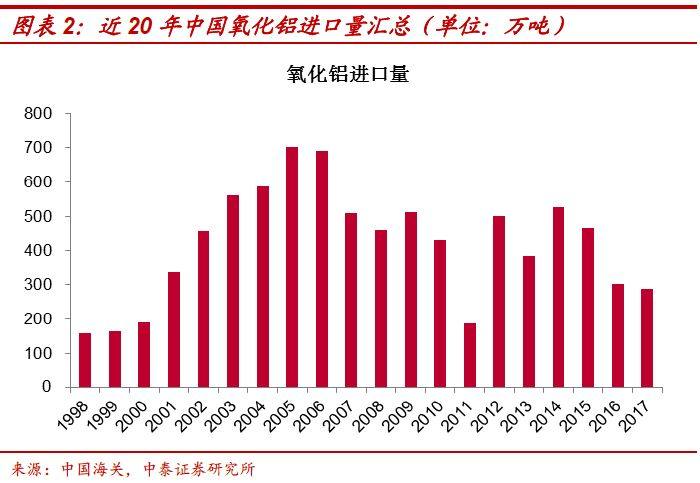

氧化鋁價格已企穩回升,將成推動鋁價上行的重要驅動力。2017年中國氧化鋁產量約爲7040萬噸,居全球首位,但仍需從國外淨進口280萬噸,以滿足國內電解鋁需求,也即,中國實質上是氧化鋁“短缺國”。

作爲氧化鋁輸入國,外盤價格將對內盤走勢產生極爲重要的影響。今年以來,海外氧化鋁供給格局發生了重發變化,標志性事件是海德魯旗下Alunorte氧化鋁廠(設計年產能爲630萬噸,號稱世界上最大單體氧化鋁廠)由於環保原因被動減產50%,而該企業2017年氧化鋁產量超過600萬噸,約佔除中國外全球氧化鋁產量的10%,受此影響,海外氧化鋁市場供給出現短缺,進而刺激價格持續攀高。截止目前,澳鋁氧化鋁價格(FOB)已經大幅上漲至550美元/噸,較3月中旬上漲近50%,且上升勢頭仍在延續。具體如下圖所示。

而反觀國內,在前期在採暖季復產預期以及低迷鋁價共同壓制作用下,氧化鋁價格持續低位運行,其走勢與電解鋁價格“負循環”,這也成爲拖累鋁價走勢重要原因之一。但實際上,受價格低迷以及礦源供給緊張(河南氧化鋁供應緊張、山西打擊非法採礦)影響,部分氧化鋁復產推遲,再疊加外盤價格上升的帶動作用,國內氧化鋁價格亦企穩回升。

綜上,我們認爲,中國作爲氧化鋁輸入國,海外氧化鋁短缺將進一步加劇國內供不應求格局(當前內外盤價差已經達到1300元/噸),國內氧化鋁價格仍有進一步上漲動力,而氧化鋁價格上漲,將進一步驅動電解鋁價格上揚(成本支撐效應),二者有望形成“正循環”。

去庫加速邏輯

當前,電解鋁庫存已經成爲市場跟蹤和研判電解鋁板塊走勢的核心“風向標”,庫存是驗證供需關系最直接、最有力的指標:庫存上漲,證明供給>需求;庫存下降,證明供給<需求,簡單明了、容易跟蹤。

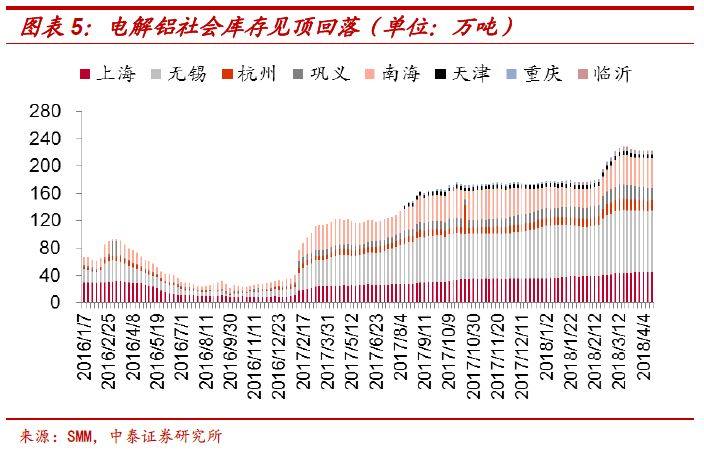

庫存下行趨勢已經基本確立,將迎加速去化階段。經歷季節性壘庫以後,電解鋁社會庫存拐點已現(SMM統計數據顯示,峯值庫存出現在3月19日,228.6萬噸),此後,電解鋁社會庫存接連下行,截止4月16日,爲221.6萬噸,較峯值下降7萬噸。具體如下圖所示。

看以後,支撐庫存加速去化的因素主要有三:

①供給增量不及預期。按年初市場預期測算,4月中國電解鋁運行產能應爲3750萬噸/年左右,而實際當前電解鋁運行產能僅約爲3650萬噸/年,再進一步,產能投放不及預期將導致供給增量不及預期,也即,供給端比預期的要緊。

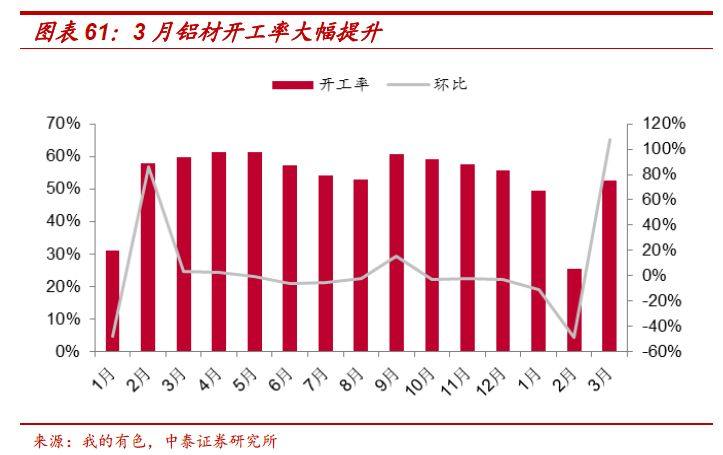

②消費旺季即將開啓。從歷史數據來看,2季度爲鋁傳統消費旺季,春季過後,季節性影響因素逐步消退,下遊加工企業開工率逐步回升,我的有色網統計數據顯示,2018年3月鋁材開工率爲52.63%,而2月僅爲25.34%;此外,從近期鋁棒材等初級加工品加工費上漲(以佛山爲例,當前鋁棒加工費爲480-560元/噸,較年初上漲近30%),均可側面印證消費旺季已初露端倪。具體如下圖所示。

③出口動力有望增強。今年以來,國際間摩擦(包括貿易)不斷,其中,以中美鋁貿易摩擦和美國對俄鋁實施制裁最具代表性,關於中美鋁貿易摩擦的詳盡影響,可參見我們此前報告(《中美貿易摩擦,有色行業影響幾何?》),總體結論是:形式大於內容,影響不大。海關統計數據顯示,2018年Q1出口未鍛軋鋁及鋁材126萬噸,同比增長18.9%;2018年3月,中國未鍛軋鋁及鋁材出口45.2萬噸,環比增長21.5%,同比增長10.2%。若再考慮到俄鋁事件影響,中國鋁制品有望出口至國際市場填補缺口,如此,將刺激國內鋁產品出口增加,進而間接提升國內原鋁消費量。

綜上,我們認爲,在前述三方面因素共振作用下,電解鋁社會庫存將於2季度迎來加速去化階段,預期去庫幅度在40-60萬噸。

格局優化邏輯

看國內,如果說2017是電解鋁供給側改革政策落地之年,那麼,2018年將是收獲之年。首先,被“砍掉”的違規產能在2018年或將無復產機會,更無產量貢獻,這對電解鋁行業的深遠影響不可忽視(佔總產能的10%);其次,總量“紅線”約束下,新增產能無序、過度擴張已無可能,我們預計,2018年中國電解鋁產量約爲3800萬噸,而在保守消費增速(7%)假設下,2018年國內消費量仍將超過3800萬噸,也即,國內將出現小幅短缺或緊平衡。

看海外,在高投建復產成本壓制作用下,供給能力無法短時、大量釋放(當電解鋁價格在3000美元/噸以上,才會激發投產動力),這也是爲何2018年海外僅有80萬噸左右電解鋁產能的投放,因此,海外將長周期延續“缺鋁”格局。

我們認爲,2018年鋁行業結構性問題不可不察,特別是中國與海外的結構分化將不斷打開上行空間,當前內外盤的價差即爲最直接印證。具體來看,中國市場在供給側改革政策引導下,將逐步向“自平衡”模式過渡,也即供需基本打平、不再過多依賴國際市場消化過剩產能(出口);而海外市場,由於投建成本高昂,將面臨長周期“缺鋁”的局面,如俄鋁事件持續發酵,緊缺程度有望再度升級。我們預計2018年全球供需缺口進一步增擴至162萬噸(未計入俄鋁事件影響),其中,中國“自給自足”,海外極度短缺。

投資建議

成本支撐、去庫加速以及格局優化,是我們繼續堅定看好電解鋁板塊投資機會的三大邏輯,最終共同指向電解鋁將告別供過於求的時代。當前,倫鋁價格持續火爆,作爲全球定價商品,內外盤終將聯動(收斂)。由於投資者廣泛擔心國內宏觀經濟走勢,電解鋁價格和股票相互背離較爲明顯,但隨着後續經濟預期的走穩以及逐漸“適應”了新的經濟環境,市場會逐漸重新評估電解鋁這一消費金屬正在發生的、以及中長周期基本面的變化。(謝鴻鶴 陳炳輝)

簡

簡 繁

繁