正文

01宏觀壓力趨緩,價格反彈回落

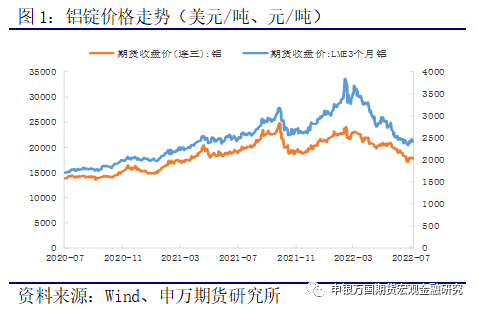

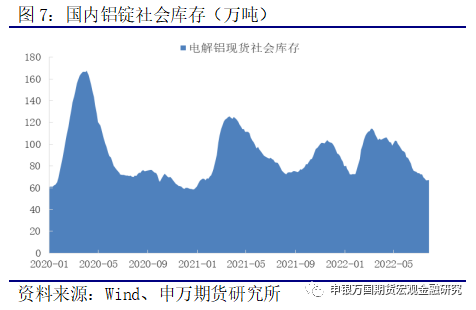

2022年7月末,美聯儲加息75個基點落地,美元指數延續回落。海外倫鋁先呈現反彈走勢,國內滬鋁受外盤帶動反彈。但在需求淡季背景下,國內鋁價反彈後再度承壓。滬鋁前期在成本線支撐下出現一定幅度反彈,隨着鋁錠社會庫存出現累積,鋁價呈現出反彈回落的走勢。

基本面角度來看,截至8月01日,國內電解鋁社會庫存68.3萬噸,再度出現壘庫1.3萬噸,下遊需求訂單持續趨弱。供應端,7月供應端壓力依然存在,國內廣西、雲南等地新增產能及復產產能穩步推進。

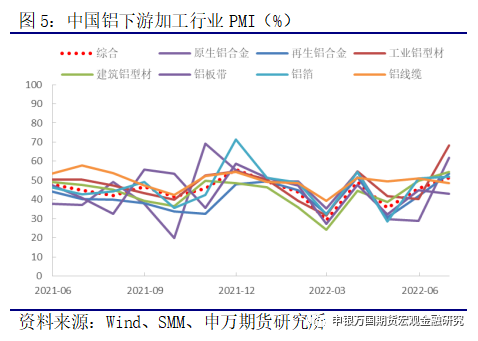

需求端,鋁下遊加工龍頭企業開工率維持在66.3%,淡季下各鋁加工板塊訂單情況相對清淡,鋁線纜及鋁型材板塊開工率繼續下降,其中型材受消費淡季、疫情及高溫等因素拖累,整體訂單增量不足;鋁板帶、鋁箔及原生合金板塊開工企穩,下遊需求依然不足。整體上,目前下遊消費淡季,鋁錠壘庫預期逐步加強,預計鋁價偏弱運行爲主。

02氧化鋁產能替換,電解鋁保持釋放

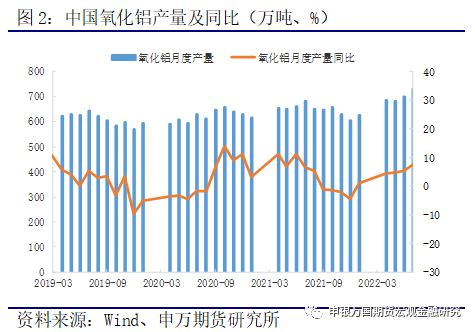

2022年7月末,我國國內氧化鋁主流成交價格在2910-3010元/噸附近水平,進口澳洲氧化鋁FOB價格約330美元/噸。整體價格維持在低位區間穩定運行。

2022年6月中國冶金級氧化鋁產量674萬噸,日均產量22.47萬噸,同比增14.4%。1-6月份國內冶金級氧化鋁產量累計達3778.6萬噸,同比增加6.7%。目前氧化鋁處於新舊產能替換階段,新投放量和減產停產同時發生,前期氧化鋁大幅過剩的擔憂稍緩。2022年6月,國內氧化鋁再度出口18.8萬噸,出口量增加也在一定程度上緩解了國內過剩的格局。

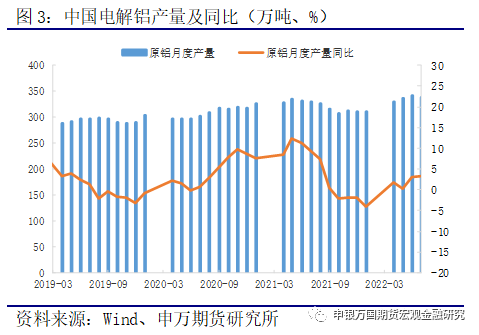

2022年6月,中國電解鋁產量336.1萬噸,同比增4.48%;1-6月國內累計電解鋁產量達1955.9萬噸,累計同比增加0.47%。近期國內電解鋁增量主要體現在廣西、甘肅、雲南等地區的復產及新增產能投產。7月我國電解鋁產量或達到348萬噸,同比增長6.2%,預計國內電解鋁運行產能將達到4140萬噸。

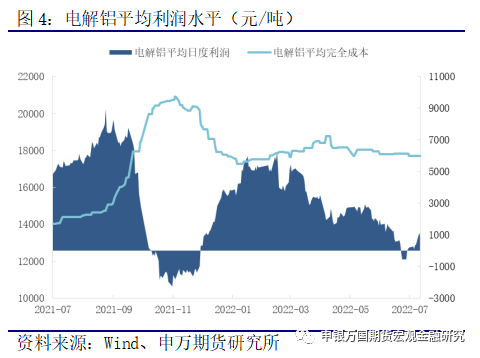

2022年7月,隨着雲南、廣西、內蒙等地電解鋁投復產產能逐步增多,鋁價自高位明顯回落,行業利潤也出現連續下滑。6月底,國內電解鋁行業加權平均利潤一度出現小幅虧損的局面,7月份隨着鋁價逐步企穩回升,目前電解鋁利潤恢復到1000元/噸水平附近。

03淡季特徵明顯,鋁錠逐步壘庫

7-8月份屬於鋁的傳統消費淡季,下遊企業訂單一般不足。目前鋁下遊加工龍頭企業開工率維持在66.3%,淡季下鋁加工板塊訂單相對清淡,鋁線纜及鋁型材板塊開工率繼續下降,其中型材受消費淡季、疫情及高溫等因素拖累,訂單增量不足;鋁板帶、鋁箔及原生合金板塊開工基本穩定,下遊需求依然不足,中小型鋁加工企業處於減產狀態。

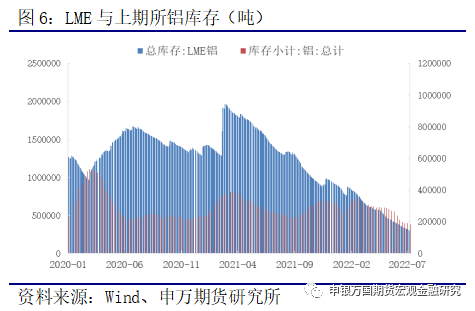

隨着下遊需求訂單持續趨弱,鋁錠庫存已開始出現累積現象。截至8月1日,我國國內電解鋁社會庫存68.3萬噸,再度壘庫1.3萬噸;LME鋁庫存29.53萬噸,延續去庫;上期所鋁倉單庫存6.22萬噸,延續去化。

7月份鋁錠庫存延續去化,與前期鋁錠入庫量低有直接關系,主要兩點原因:一是理論虧損的冶煉廠發貨積極性仍不高;另外冶煉廠貨源直發下遊比例大幅提升。8月份季節性淡季背景下,鋁錠入庫量存在環比增加的可能,鋁錠社會庫存或逐步累積。

在終端消費板塊,下遊建築型材行業仍舊難言樂觀,雖然國內房地產政策託底,但年內地產開工預計恢復緩慢。工業型材方面表現相對較爲穩定,尤其新能源汽車領域表現亮眼。據乘聯會數據顯示:6月我國乘用車市場零售達到194.3萬輛,同比增22.6%,環比增43.5%,6月國內銷量超預期,其中新能源乘用車銷量表現亮眼,新能源滲透率達到26.1%。下半年新能源汽車消費板塊或存在一定增量支撐。

結論:

展望後市,8月國內電解鋁產能依然延續釋放,鋁下遊消費淡季背景之下,鋁錠社會庫存面臨逐步累積的壓力。預計鋁價或再度承壓,淡季之下偏弱區間運行爲主。

簡

簡 繁

繁