摘要:不斷攀升的能源價格及綜合因素疊加導致通脹高粘性,歐美加息時長和幅度偏鴿概率近無。和能源緊缺將加劇和拖長衰退的進程。美補庫周期進入尾聲並逐漸進入被動去庫的階段,全球衰退特徵明顯經多渠道印證下外需景氣度顯著下降。疫情、地緣政治因素和能源緊缺將加劇和拖長衰退進程。

行情預判:隨着限電解除,電解鋁將恢復爲成本端走低利潤改善供強需弱,同時雙雙低於榮枯線的制造業PMI和財新PMI使得傳統旺季預期和政策拉動效應再度受創,預計下行將加速。海外方面,衰退閥門下供需雙弱需求更弱,主動去庫在供應緊缺下略顯被動,但不改衰退的事實。運行區間爲滬鋁16500-18600,17000附近有震蕩出清需要。倫鋁2100-2400.整體上,銅受美聯儲加息因素壓制向下影響更快,鋁受美指上行壓制相對偏弱但其疊加房地產弱勢和整體消費走弱影響下行空間更大,鋅錠由於終端消費配比的差異在下行空間上弱於鋁,在受美聯儲加息上因爲金融屬性比例小而受壓制程度小。

行情研判:操作策略與建議:在套期保值方面,空單保值加大比例,多單保值降低到最小比例;單邊高拋爲主,主推買入看跌期權。

風險提示:美聯儲加息程度和結束進程大幅偏離報告預期、地緣政治因素解除。

一、宏觀因素分析

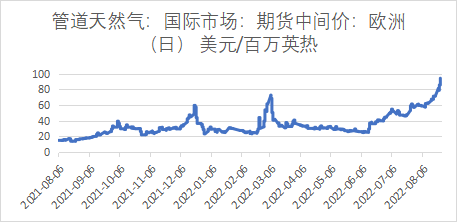

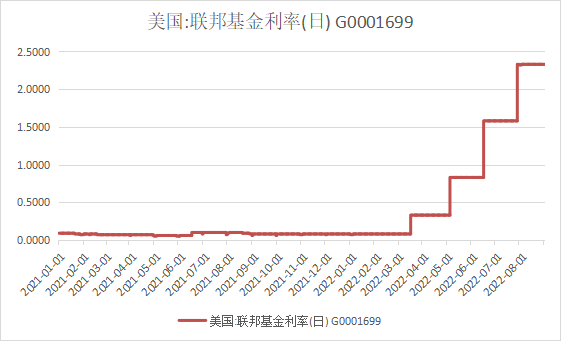

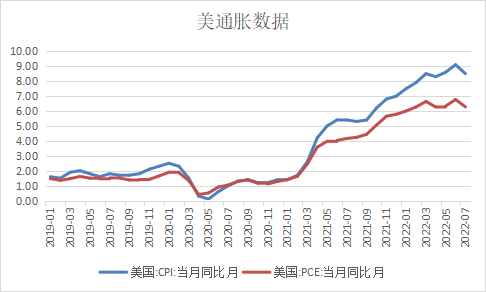

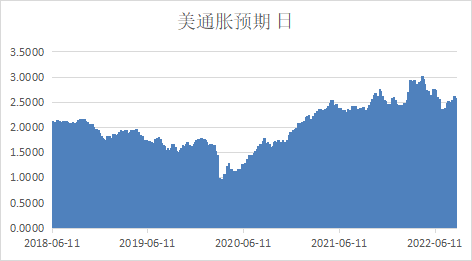

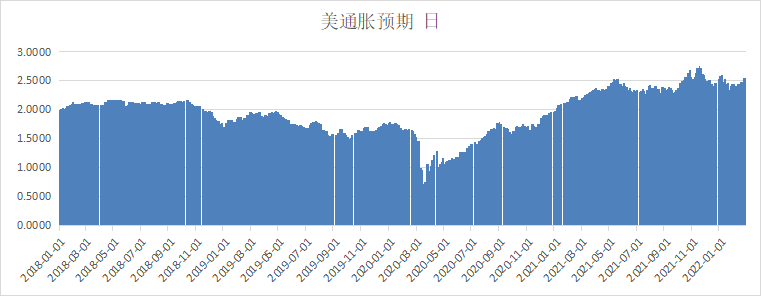

(一)不斷攀升的能源價格及綜合因素疊加導致通脹高粘性,歐美加息時長和幅度偏鴿概率近無。歐洲天然氣價格不斷高升,高溫天氣電力緊缺,社會矛盾凸顯,企業被迫停產。全球極端天氣頻發的背景下,暑熱結束亦意味着寒冬將至,歐洲能源高企的持續時長堪憂。同時,旱情導致糧食價格上漲。 美聯儲自今年3月加息以來,聯邦基金目標利率從0.50%上漲到2.50%,聯邦基金日利率亦從0.08%漲至2.33%。從通脹數據來看,美7月CPI高位回落至8.5%,制造業PPI同比增速回落至17.3%,7月美國PCE月同比6.28%,核心PCE回落至4.56%。顯而易見的是美聯儲最關注的個人消費支出PCE距離2%的通脹目標仍有較大距離。且值得留意的是美CPI和PCE走勢趨同,但近幾個月以來差距不斷擴大,表明汽油和住房租金對CPI的擡升,對消費的抑制作用明顯。當然,從一個經濟體貨幣政策緊縮到通脹下行至少需要18月時間,但從通脹因素疊加的復雜性來看,地緣政治、極端天氣、旱災、能源緊缺、疫後工資成本螺旋上升,供應鏈衝擊等增加了通脹治理的復雜性,以及政策效力的局限性。這將延長通脹下行的時間,而在此期間經濟增長勢必處於回落態勢。從近期再度走高的美債收益率反應的通脹預期指數,也體現了其粘性程度較高。美聯儲主席在近期召開的Jackson hole會議上亦表達了疫情蔓延對於經濟的衝擊,以及不惜犧牲一定失業率換取通脹回落的態度和控制通脹的決心。這使得市場對於加息預期矛盾再次超過衰退預期矛盾下,美指上行而非回落,大宗商品價格再度承壓下行。

數據來源:上海鋼聯,格林大華期貨有限公司

數據來源:wind,格林大華期貨有限公司

數據來源:上海鋼聯,格林大華期貨有限公司

數據來源:上海鋼聯,格林大華期貨有限公司

數據來源:wind,格林大華期貨有限公司

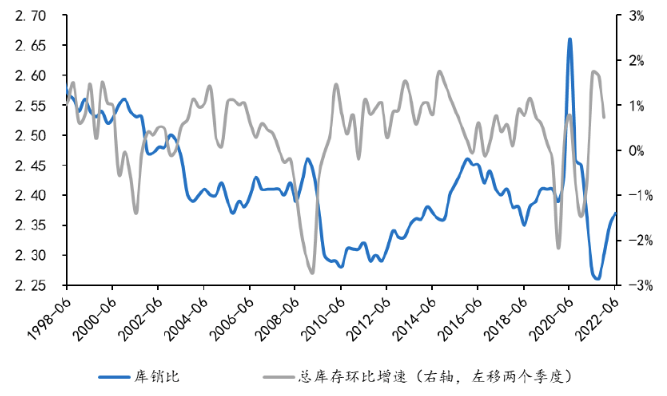

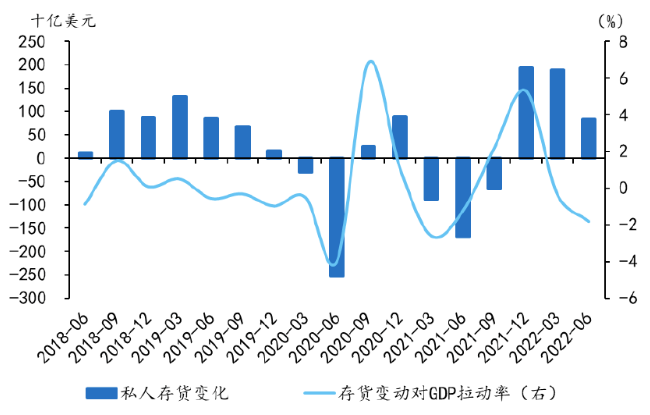

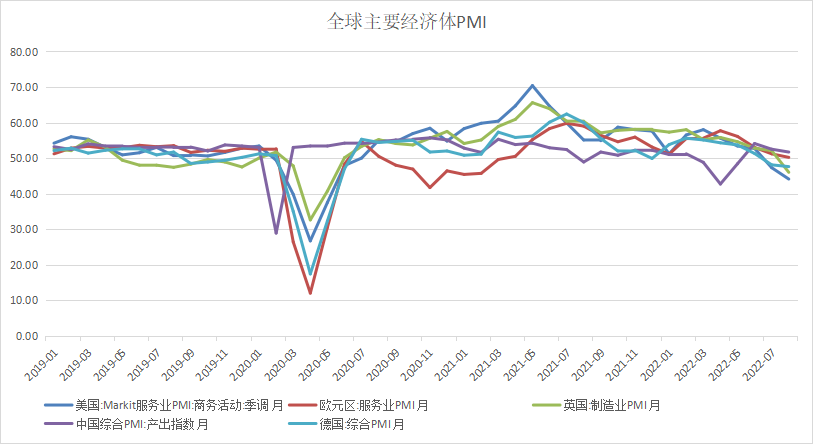

(二)美補庫周期進入尾聲並逐漸進入被動去庫的階段,全球衰退特徵明顯經多渠道印證下外需景氣度顯著下降。一般動態數據庫銷比,較庫存同比增速定義的靜態指標要領先兩個季度。從庫銷比來看,本輪疫後補庫進度已接近尾聲,並逐漸進入衰退期的主動去庫階段。美非農庫銷比於2021年二季度觸底後反彈,接近疫情前水平並超過2018年二季度的低點,這顯示本輪疫後補庫進度已接近尾聲。且美制造業PMI庫存數據近幾個月快速增加。同時由企業對銷售預期的印證來看,企業對未來近幾個月銷售預期悲觀,對未來庫存狀況預期悲觀。在美聯儲加息和能源緊缺背景下,企業經營成本上升營收下降,亦可佐證主動去庫周期的逐漸開啓。另從其他經濟數據來看,對銅需貢獻較大的美國房地產數據走弱,美消費者信心指數低位運行難言見底回升,佔美經濟總量80%的服務業PMI連續數月持續下行至榮枯線以下,中國7月制造業PMI和財新PMI相互印證了在政策刺激下即便傳統旺季窗口下市場主體表現依然表明偏弱。故外需景氣度將下降,內需下滑受到的是只是政策的緩衝,整體衰退趨勢難抵。

數據來源:wind,國泰君安證券,格林大華期貨有限公司

數據來源:wind,國泰君安證券,格林大華期貨有限公司

數據來源:wind,格林大華期貨有限公司

(三)疫情、地緣政治因素和能源緊缺將加劇和拖長衰退的進程。地緣政治矛盾升級下,全球協同能力下降。相較2008年,爲應對經濟衰退美國快速降息、量化寬鬆,同時中國大力擴大內需和進口以拉動全球需求增量,而目前全球格局導致各國合力解決系統性危機的能力下降。首先,在防疫政策和理念方面各國由於價值觀不同,中外防疫成績單迥異,並導致了疫後經濟恢復高度不同步,政策方向難以步調一致。海外錯過了最佳貨幣緊縮窗口後,國內實現內外平衡的同時對內可調控的空間受到了限制。且地緣政治問題分化了主要經濟體之間的立場,難以在全球系統性問題上實現協同性,增加了衰退危機化解的難度。受制於通脹高企制約,海外央行無法快速回歸貨幣寬鬆。2008年時油價大幅下行,而目前的油價、天然氣、糧食等因素疊加明顯擡高了大宗商品價格整體底部水平,通脹構成因素復雜,通脹高企長期制約政策轉向,貨幣緊縮操作程度和時長都將顯著被拖延。預計本次衰退過程異常艱辛。

二、鋁基本面及走勢預測

在限電幹擾之前,鋁基本面處於供強需弱預期尚存的偏強震蕩,限電促成了階段性供需雙弱,累庫趨勢受到幹擾轉變爲緊平衡。隨着限電解除,電解鋁將恢復爲成本端走低利潤改善供強需弱,同時雙雙低於榮枯線的制造業PMI和財新PMI使得傳統旺季預期和政策拉動效應再度受創,預計下行將加速。海外方面,衰退閥門下供需雙弱需求更弱,主動去庫在供應緊缺下略顯被動,但不改衰退的事實。運行區間爲滬鋁16500-18600,17000附近有震蕩出清需要。倫鋁2100-2400.整體上,銅受美聯儲加息因素壓制向下影響更快,鋁受美指上行壓制相對偏弱但其疊加房地產弱勢和整體消費走弱影響下行空間更大,鋅錠由於終端消費配比的差異在下行空間上弱於鋁,在受美聯儲加息上因爲金融屬性比例小而受壓制程度小。風險提示:美聯儲加息程度和結束進程大幅偏離報告預期、地緣政治因素解除。

簡

簡 繁

繁