觀點小結

銅價的上漲在近期明顯加速,我們認爲有如下短期因素在發酵並且助推了銅價的擡升:

1.倫銅存在逼空的特徵,在銅價大漲的同時,倫銅Cash-3M一路飆升,結合倫銅的低庫存以及注銷倉單比的增加,存在逼空的特徵;

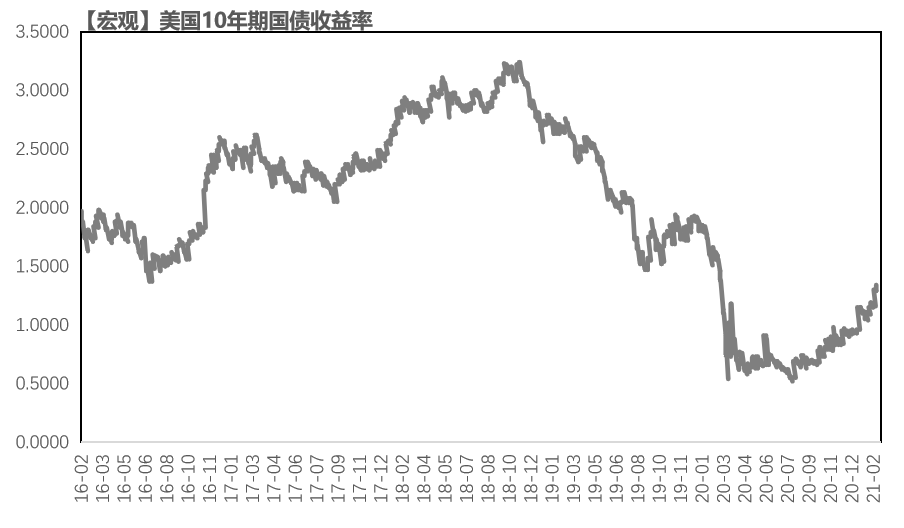

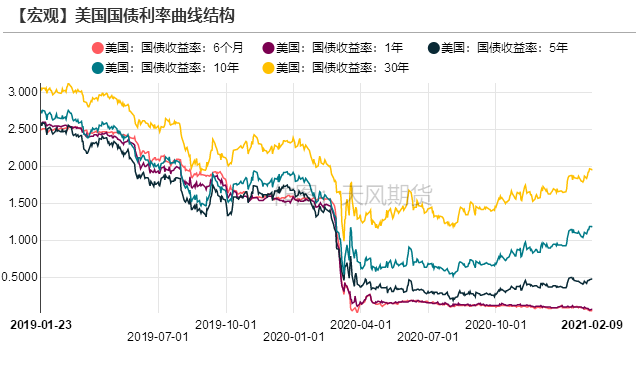

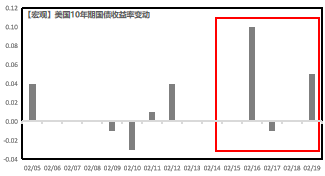

2.全球通脹交易被點燃,10年期美債收益率持續回升,上周飆升至1.13%,利率市場也在交易復蘇與通脹;

3.上周海外經濟數據表現依舊強勁,無論是歐美主要國家PMI指標,還是美國成屋銷售等,均中性偏多以及超預期;

4.國內銅庫存增加幅度弱於季節性,市場對於節後需求期待較高,而根據我們了解,確實有部分下遊的訂單已經排到二季度;

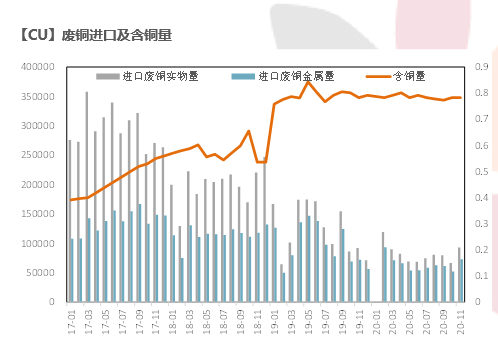

5.供應端無論是新增礦山產能的釋放還是進口廢銅的放量,仍然需要時間去實現,換言之,當下的供應壓力並未體現。

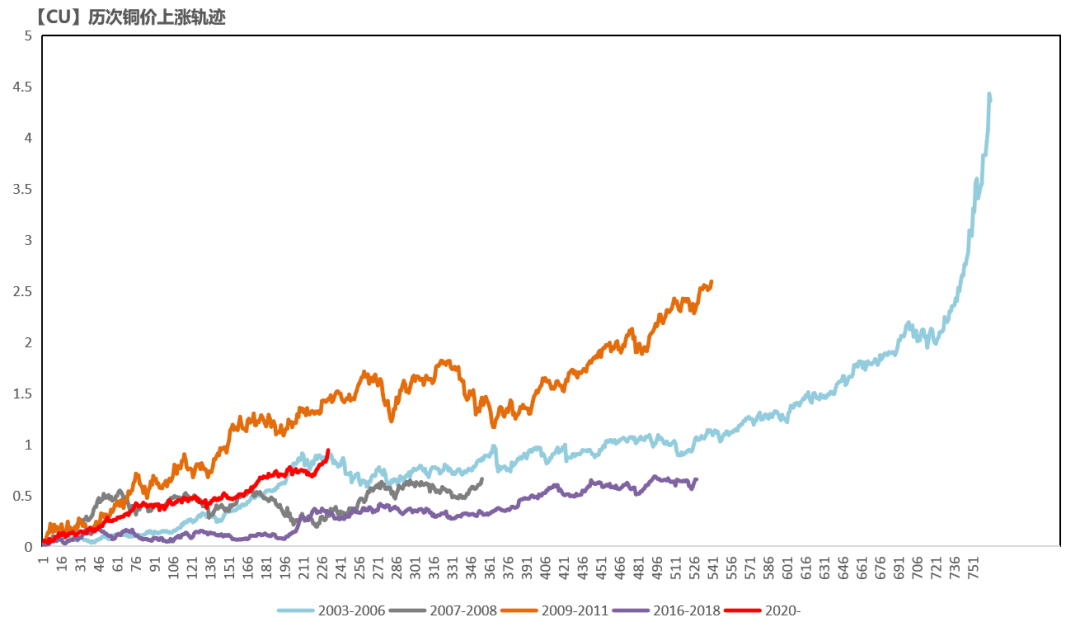

我們與近20年來歷次銅價漲幅較大(漲幅50%以上)的行情進行了一定對比,分別是2003年-2006年、2007年-2008年、2009年-2011年以及2016年-2018年,目前銅價的漲幅和速率低於金融危機之後的上漲,與2003年的上漲軌跡基本吻合,明顯強於距離最近的2016年的上漲。我們認爲2016年與2003年的上漲與當下不具有可比性,相對更有借鑑意義的是2009年的上漲。從主要因素看,2009年全球貨幣寬鬆、偏弱的美元,以及強勁的中國傳統領域需求推升了銅價,而本輪雖然海外同樣釋放巨量流動性,但是中國方面對於流動性的態度始終偏謹慎,傳統需求領域的彈性不如2009年時的情景,基於多種因素考量,本輪漲幅可能小於2009年的那一輪,但是上方仍有可觀。在短期經歷了快速拉漲之後,需要謹防央行更爲嚴格的態度、可能的交倉,以及當下對於需求過於樂觀而潛在的預期差。

上周短期因素回顧

倫銅存在擠倉的特徵

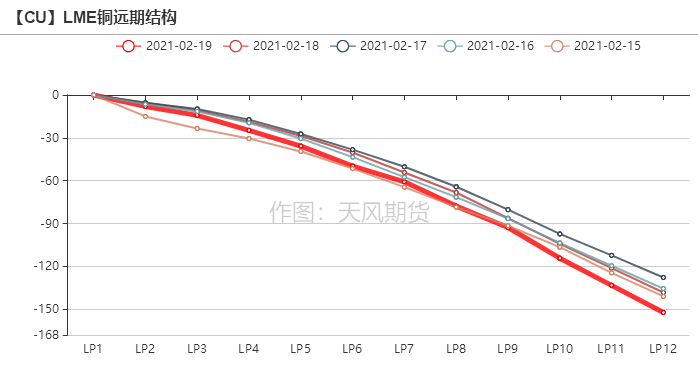

* 倫銅價格曲線在上周的上漲中,雖然近端有所收斂,但整體依然陡峭;

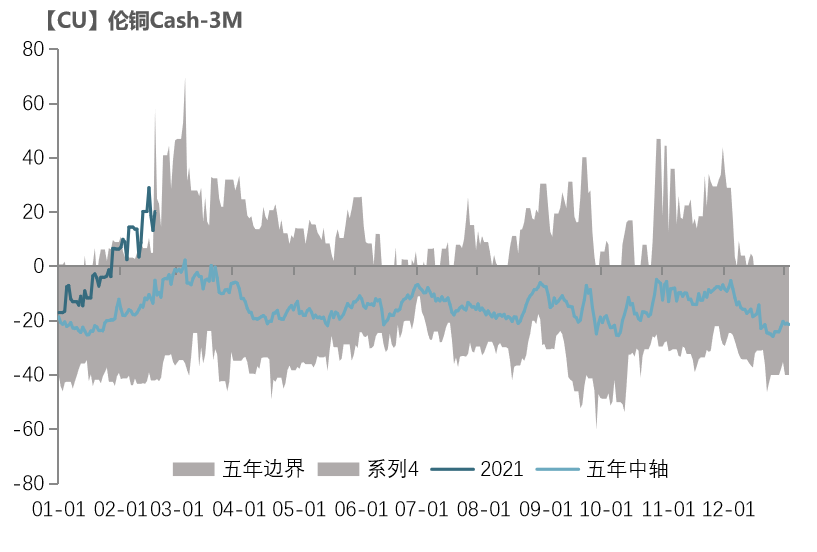

* 倫銅Cash-3M在絕對價格上行的過程中依然保持堅挺並且持續上行,明顯強於季節性;

* 考慮到目前倫銅的低庫存以及注銷倉單的增加,倫銅存在逼空的特點。

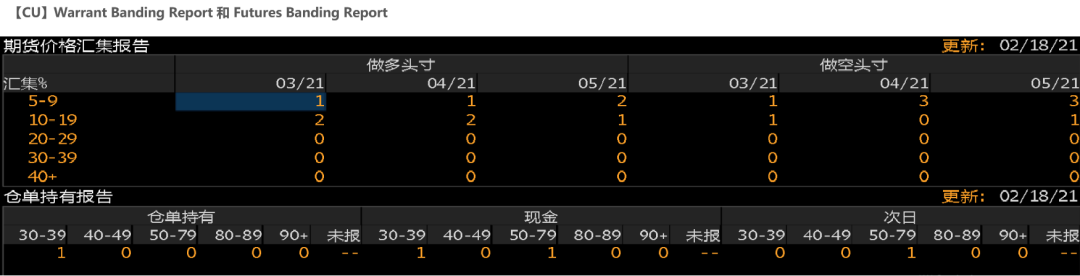

* LME的Futures Banding Report顯示在近月上多空持倉集中度都比較高;

* Warrant Banding Report顯示有一位市場參與者持有了30-39%的倉單;

* Cash Report 和 Tom Report同樣也顯示出了較高的集中度;

* 種種跡象表明倫銅一定程度上處於擠倉(逼空)的格局之中。

資料來源:Bloomberg,天風期貨研究所

通脹交易被點燃

* 上周美債收益率快速擡升,突破1.13%,周五觸及1.34%。

* 疫苗的推進、新增確診病例的拐頭,使市場看到了疫情的曙光。

* 美國1.9萬億基建計劃正在推進、又傳出3萬億基建計劃,市場通脹交易被點燃。

上周歐美關鍵數據表現良好

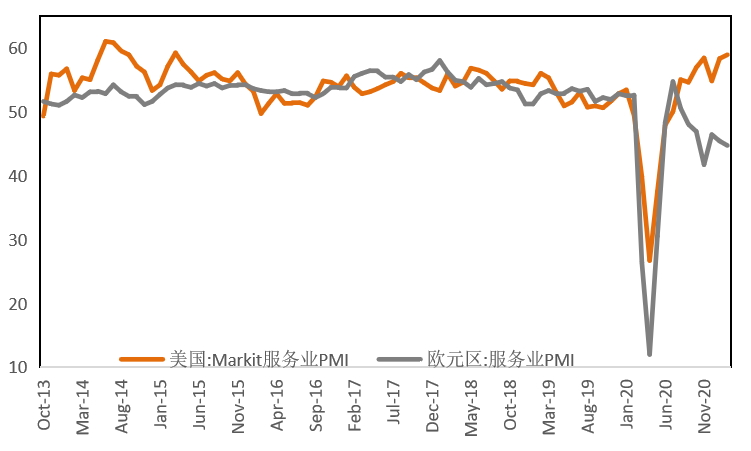

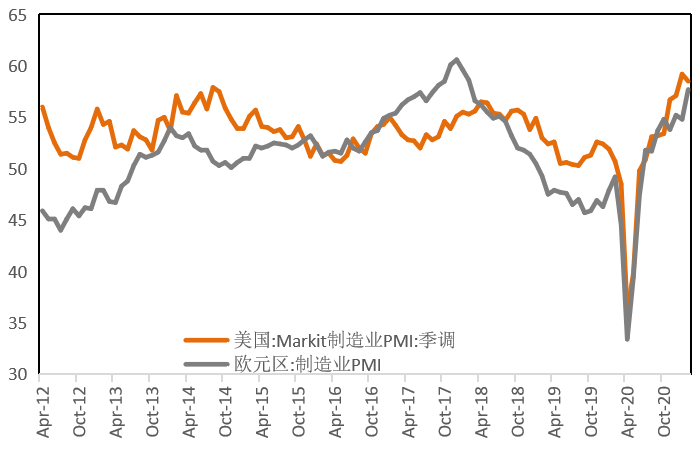

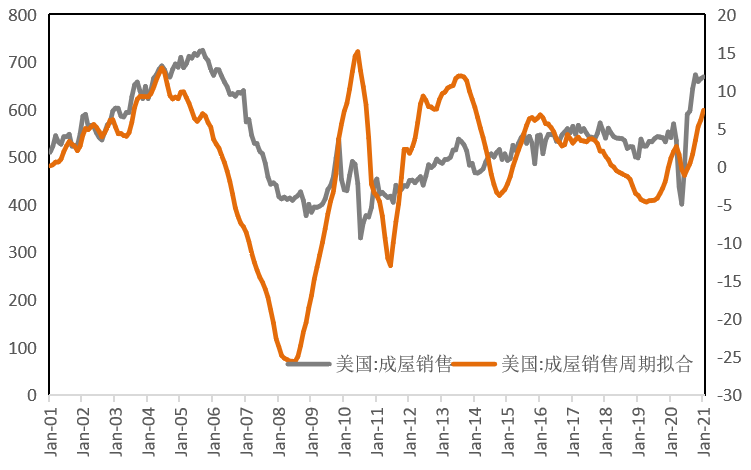

* 上周主要公布了歐洲主要國家2月制造業與服務業PMI、美國2月Markit制造業與服務業PMI、以及美國1月成屋銷售數據。

* 歐元區制造業PMI超預期回升,但服務業PMI繼續下行,這主要是由於歐洲主要國家繼續實行嚴格的防疫政策對服務業帶來的影響。美國Markit制造業小幅下滑,服務業PMI超預期擡升,整體仍然中性偏多。

* 美國成屋銷售佔美國地產銷售的7-8成,成屋銷量維持增長且略超預期,目前美國地產依然處於非常景氣的狀態,庫存處於極低水平,後期繼續看好美國地產補庫所帶來的相關需求。

資料來源:SMM,Wind,天風期貨研究所

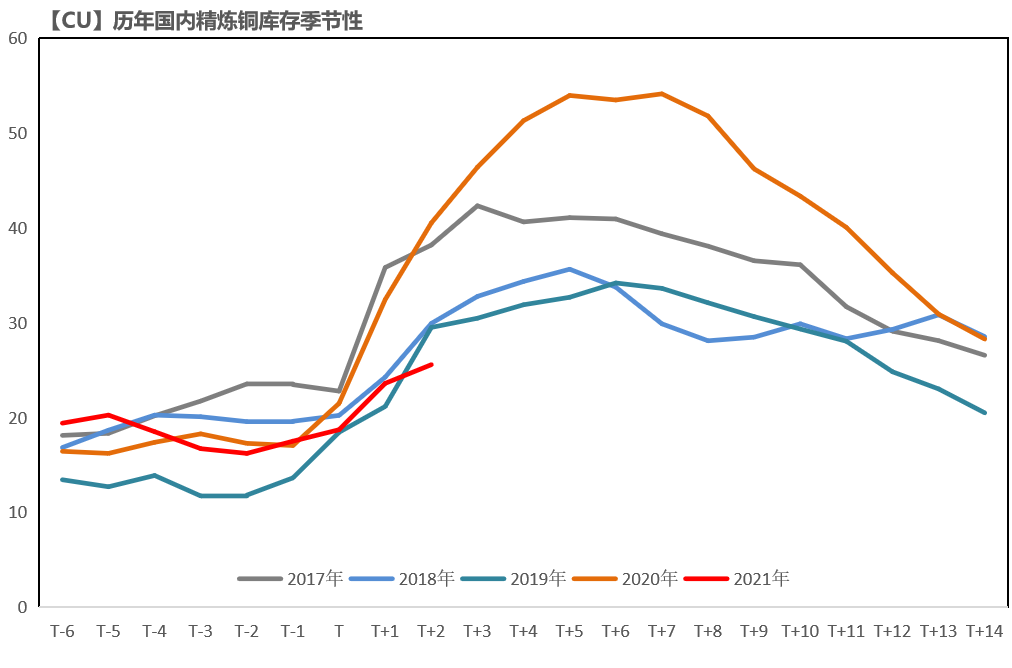

節後國內累庫略弱於季節性

* 國內春節累庫幅度跟季節性相比相對偏弱,在各地落實防疫政策背景下,部分下遊企業出現放假晚、復工早(往年要元宵節之後才復工),甚至出現不放假的情況,因此今年的庫存曲線會被拉平,累庫幅度和長度大概率弱於季節性。

* 市場對於節後的國內需求有較高的期待,事實上根據我們電話調研的部分下遊企業,確實有企業訂單非常良好。

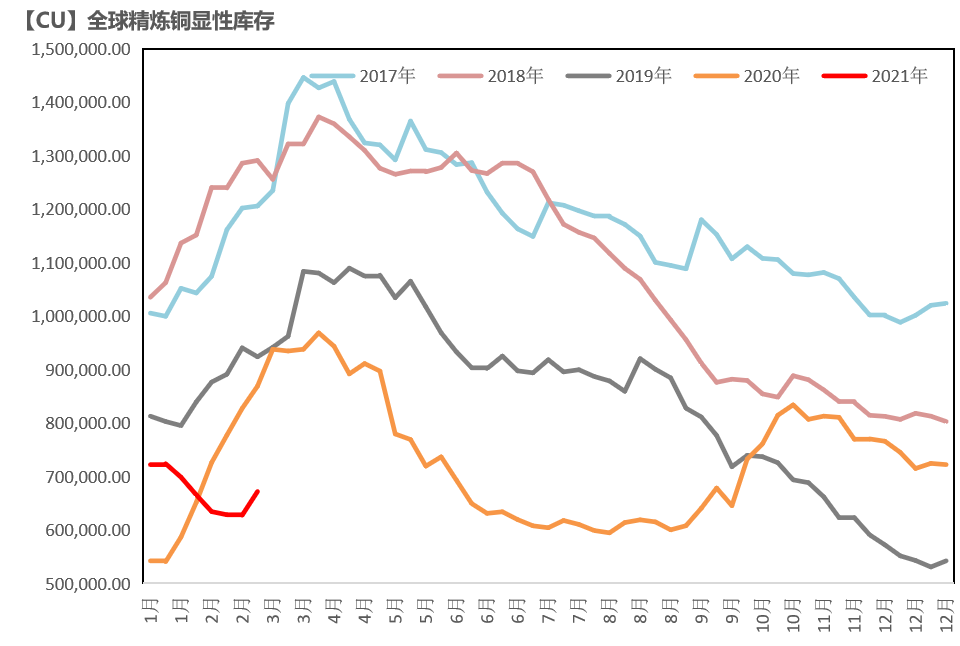

* 全球精煉銅顯性庫存(LME+COMEX+SHFE+保稅區)仍然處於近年來的低位水平。

與歷次行情比較,目前銅價運行至什麼位置?

與歷史經驗相比

* 我們與近20年來歷次銅價漲幅較大(漲幅50%以上)的行情進行了一定對比,分別是2003年-2006年、2007年-2008年、2009年-2011年以及2016年-2018年,目前銅價的漲幅和速率低於金融危機之後的上漲,與2003年的上漲初期的軌跡基本吻合,明顯強於距離最近的2016年的上漲。

* 我們認爲2016年與2003年的上漲與當下不具有可比性,相對更有借鑑意義的是2009年的上漲。從主要因素看,2009年全球貨幣寬鬆、偏弱的美元,以及強勁的中國傳統領域需求推升了銅價,而本輪雖然海外同樣釋放巨量流動性,但是中國方面對於流動性的態度始終偏謹慎,傳統需求領域的彈性不如2009年時的情景。

* 基於多種因素考量,因此本輪漲幅可能小於2009年的那一輪,但是上方仍有可觀空間。在短期經歷了快速拉漲之後,需要謹防央行更爲嚴格的態度、可能的交倉,以及當下對於需求過於樂觀而潛在的預期差。

其它周度基本面情況

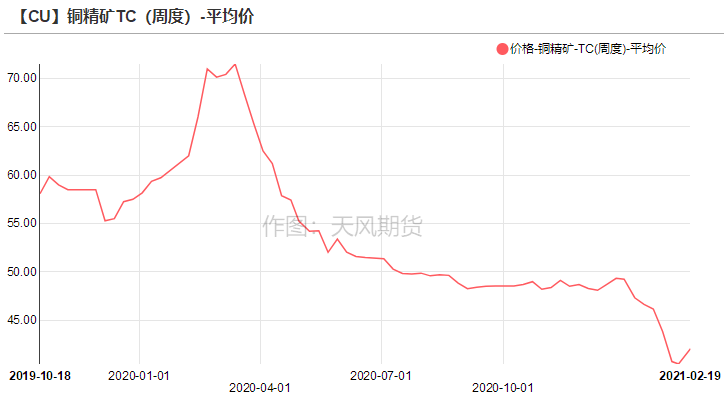

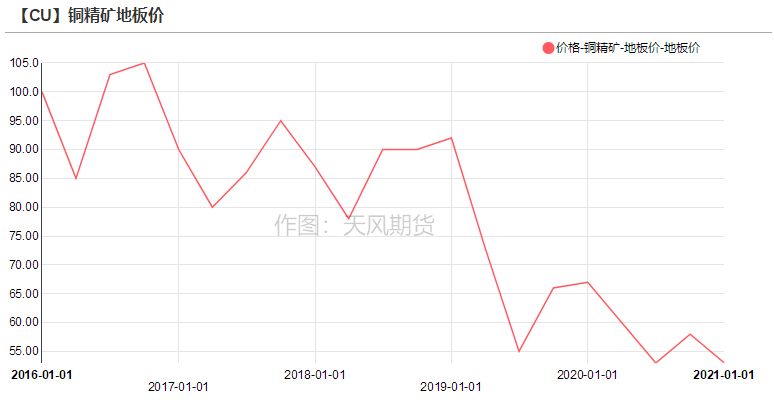

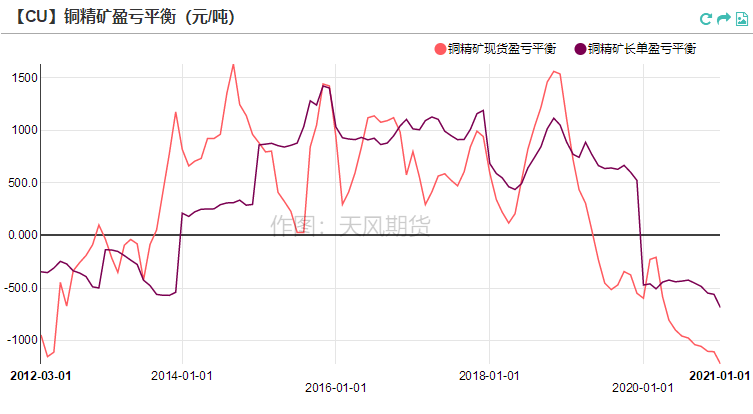

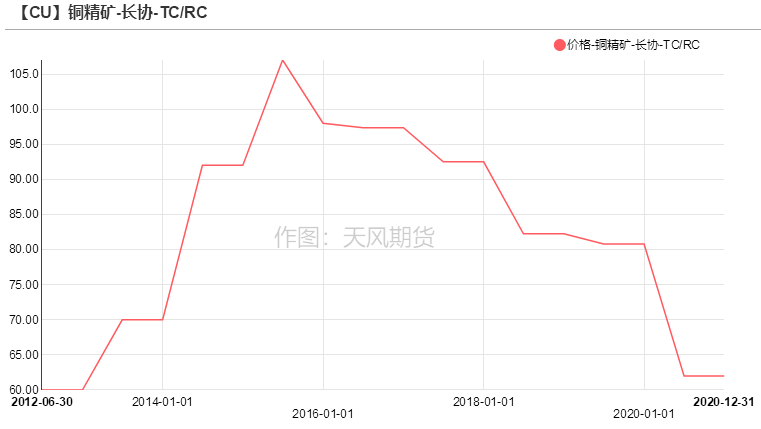

銅精礦加工費

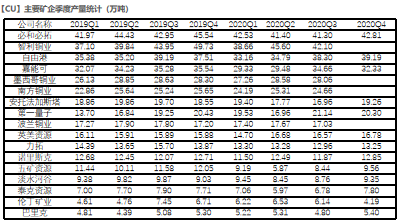

主要礦企產量及新聞更新

* 2020年4季度,Aeris銅產量0.89萬噸,環比保持不變,同比增加19.6%。2021財年最新銅產量目標爲2.35-2.45萬噸不變。

* 2020年4季度,Evolution Mining銅產量爲0.545萬噸,環比減少1.8%,同比減少2.2%。

* 2020年4季度,Newmont旗下的Boddington銅產量爲0.68萬噸,環比保持不變,同比減少21.1%,主要因爲Boddington在4季度的銅品位和銅礦處理量與上季度保持同等水平。

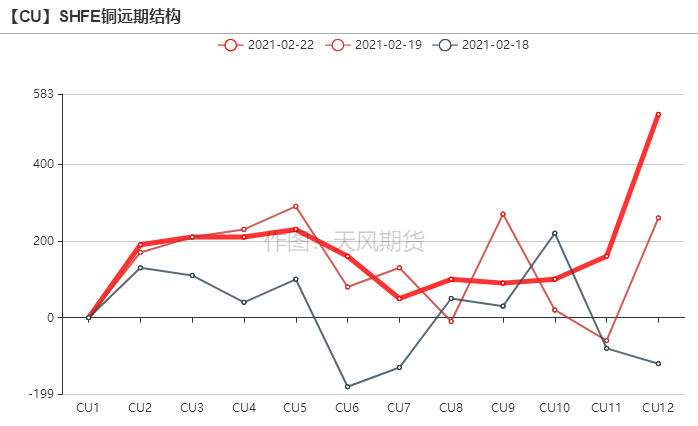

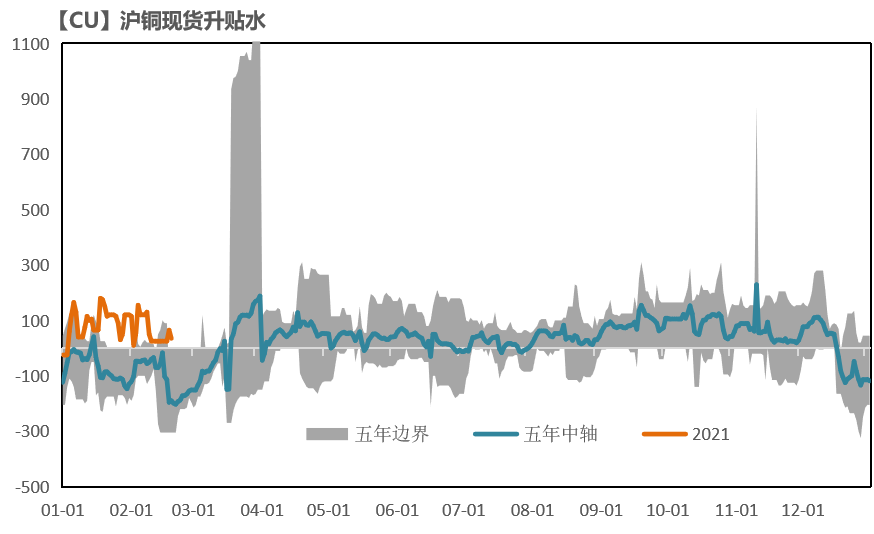

滬銅價差結構

* 上周滬銅價格曲線較此前整體位移向上,曲線近端的contango結構較上周而言基本表現持平,從升貼水的角度看,上周銅現貨市場升水有所走弱,這與絕對價格的快速拉升,以及春節假期期間國內庫存的累積有關。但是總體而言,目前累庫的幅度和時間長度大概率會較往年同期更弱,主要還是因爲受到疫情防控影響,供應端運輸、物流都有一定延遲,而下遊需求方面由於不少地方提倡就地過年,因此今年部分下遊企業可能會出現放假晚、復工早(往年要元宵節之後才復工),甚至出現不放假的情況。因此今年春節前的季節性累庫幅度應該會略低於往年,整個庫存曲線會被拉平,這也意味着往年三四月份才會出現的價差走強,今年會提前出現,因此我們認爲目前可以考慮布局銅跨月正套。

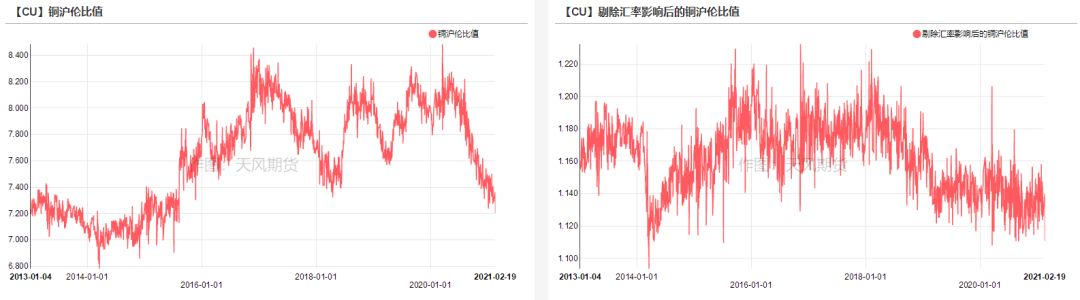

滬倫比值變動

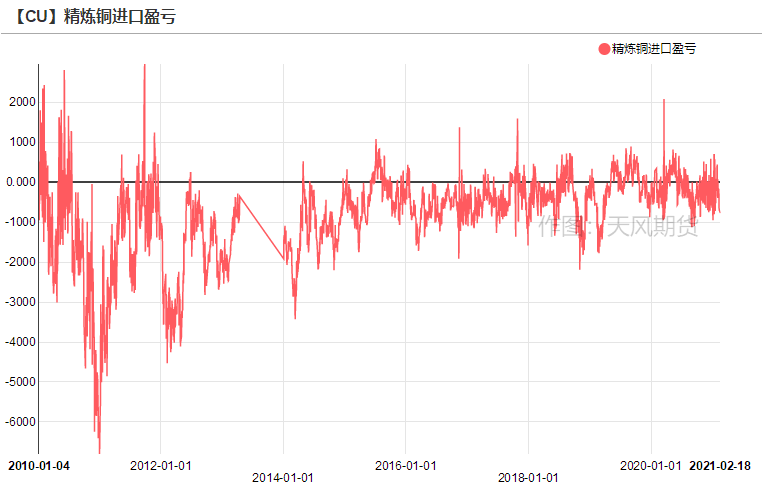

* 上周滬倫比價運行重心有所上移,在滬銅開市後比價迅速修復,然後繼續震蕩上行。此前我們指出內外比較需要短期考慮一下反套,在上周有所兌現,但目前反套的可持續性值得進一步觀察,我們認爲可持續性或存在一定的擔憂。一方面國內需求還沒有完全復蘇和釋放,目前國內價差結構還是contango,另一方面海外目前庫存處於非常低的水平,而宏觀指標顯示其復蘇動能和補庫動能依然強勁,並且曲線是一個陡峭的BACK結構。從進口盈虧來看,目前現貨端的進口虧損在400元左右,虧損幅度並不大,反彈的空間也相對有限,因此我們認爲接下來的比價依然會相對糾結,正套與反套都沒有特別佔優的邏輯,會處於相對拉鋸的狀態之中,建議可以減少交易,當然從純粹的移倉收益的角度考量,應該是做正套,但是國內空頭在近期的極端行情下會承擔較大的保證金的壓力。

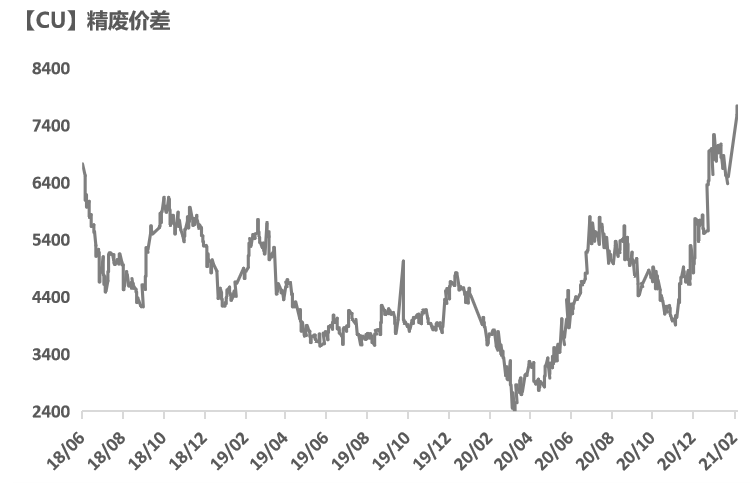

精廢價差

* 上周精廢價差迅速擴大,主要因爲銅絕對價格的快速上行。

* 根據我們對部分廢銅生產企業的電話調研,目前廢銅貨源緊缺,需求不差。

* 國產廢銅在去年經歷了充分的庫存去化之後,目前國內廢銅供應較爲緊張。

* 進口廢銅方面,短時間內可能仍然很難看到進口的大規模補充,海外的廢銅回收、拆解以及物流等問題仍然是擾動因素。

簡

簡 繁

繁