東興期貨2023年銅年度報告

—— 供需穩中向好,銅市回暖可期——

免責聲明

本報告中的信息均來源於已公開的資料,我公司對這些信息的準確性及完整性不作任何保證,不保證該信息未經任何更新,也不保證本公司做出的任何建議不會發生任何變更。在任何情況下,報告中的信息或所表達的意見並不構成所述品種買賣的出價或詢價。本報告版權歸東興期貨投資諮詢部所有。未獲得東興期貨投資諮詢部書面授權,任何人不得對本報告進行任何形式的發布、復制。如引用、刊發,需注明出處爲“東興期貨投資諮詢部”,且不得對本報告進行有悖原意的刪節和修改。

摘要

1.今年以來受俄烏衝突、能源短缺、發達經濟體貨幣政策緊縮等因素影響,全球經濟“滯脹”風險不斷加大。美元指數和美債收益率大幅上行,商品價格承壓下行。預計明年全球通脹大幅回落,經濟增長將大幅放緩。美聯儲加息放緩,美元指數逐步回落但仍維持高位。中國後疫情時代經濟平穩增長,貨幣財政政策穩健。

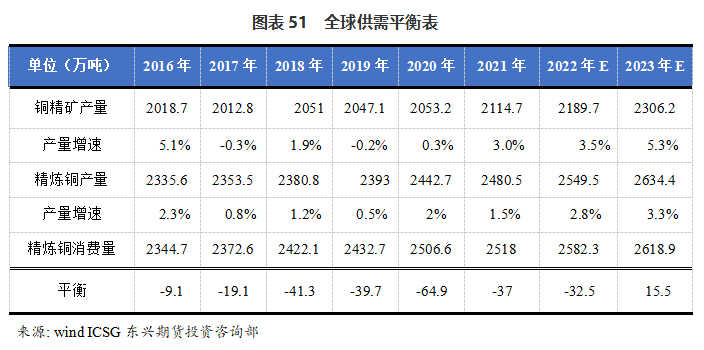

2.銅精礦供應整體寬鬆,在銅新擴建規模較大帶動下,新增產能不斷釋放現貨礦加工費不斷上行。但是受到南美銅礦山老化品位下滑、罷工等擾動產量增幅不及預期。預計明年銅精礦增量在88萬噸附近,精礦供應逐漸寬鬆。冶煉端今年受到部分煉廠資金緊張而停產、煉廠集中檢修、高溫限電、冷料緊張等幹擾。另外新擴建項目投放進度不及預期,預計明年年中國精銅產量約爲1118萬噸,再創歷史新高。全球精銅產量2634.4萬噸,同比增3.3%。隨着利廢企業對於財稅政策適應,廢品回收更加順暢廢銅產量或有所回升但增量有限,進口廢銅延續增長。

3.全球央行加息經濟增速放緩壓制對銅需求,中國盡管受到疫情防控政策的衝擊但是基建和新能源汽車、光伏發電等領域帶來的銅需求仍顯示出了韌勁。明年受房地產市場拖累,家電和地產板塊需求疲弱,但新能源領域將維持高增長支撐用銅需求。

報告正文

一、2022年銅市走勢回顧

2022年銅價大幅回落,價格重心整體下移。一季度銅價震蕩上行,二季度大幅回落,三四季度銅價探底回升。與我們去年對2022年銅價重心下移的判斷大致相符。一季度俄烏爆發衝突,歐美制裁加碼能源危機加劇。美國通脹高企美聯儲正式開啓加息周期。與此同時倫鎳擠倉行情,有色價格大幅擡升。滬銅一度上攻至77000元/噸,倫銅則是上探至10800美元/噸。國內3月份開始受到疫情衝擊限制銅價上方空間。二季度銅價大幅下跌,海外衰退預期繼續升溫,通脹持續高位,貨幣緊縮政策繼續推進,經濟景氣指數顯著回落,市場風險偏好下行美元指數不斷走高。國內部分地區疫情管控升級,房地產下行壓力明顯消費受到衝擊,國內外悲觀預期共振下倫銅跌幅20.6%。三季度銅價探底回升,7月初銅價出現恐慌性下跌,倫銅一度跌破7000美元。隨後國內庫存去化明顯前期需求回暖,疊加高溫限電導致冶煉廠減產,基本面偏強驅動銅價觸底反彈。倫銅跌幅9.30%。四季度銅價大幅反攻,美聯儲放緩加息節奏的預期升溫,美元指數走軟。國內疫情防控政策優化,穩地產政策發力。宏觀情緒回暖疊加基本面偏緊共振,銅價保持強勢。截至2022年12月6日,滬銅主力合約收在65770元/噸,較上一年末跌4350元,跌幅6.2%。倫銅價格收在8397美元/噸,較上一年末下跌1322 美元/噸,跌幅13.6%。

二、宏觀經濟分析

銅兼具有商品屬性和金融屬性,其未來的走勢與宏觀經濟趨勢緊密相關。2022年以來,受俄烏衝突、能源短缺、發達經濟體貨幣政策緊縮等因素影響,全球經濟“滯脹”風險不斷加大。美元指數和美債收益率大幅上行,離岸美元流動性持續收緊金融市場劇烈波動。展望2023年,我們認爲全球經濟將由“滯脹”向衰退演變,歐美等發達經濟體大概率陷入衰退,全球高通脹有望大幅回落,美聯儲加息放緩美元指數逐步回落但仍維持高位。

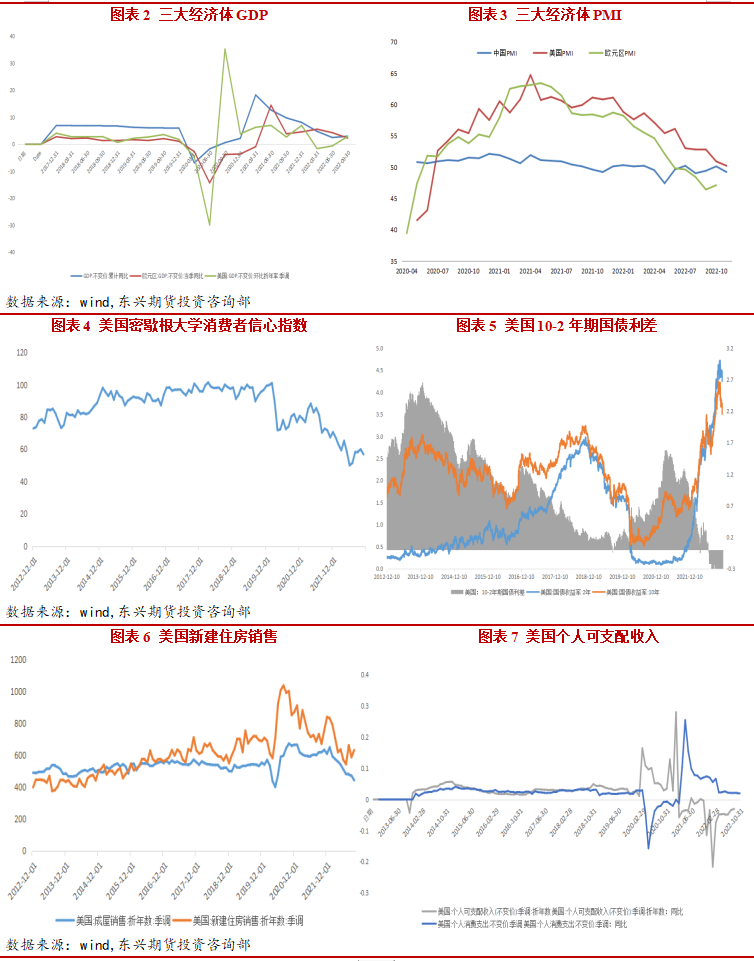

1.美歐經濟或將陷入衰退

2022年受高通脹和美聯儲快速加息影響,美國經濟增長動力逐漸回落。上半年美國GDP 連續兩個季度負增長,一、二季度環比增長折年率分別下降1.6%和0.6%,陷入“技術性衰退”。三季度美國GDP 雖然再次轉正,但同比增速連續三個季度下滑。展望2023年隨着利率進一步走高,美國經濟增長壓力將持續增大。消費在經濟增長中的支撐作用將會進一步趨弱。中期選舉之後兩黨博弈將加劇,新的財政支出計劃通過難度將加大,明年年政府開支對經濟的刺激效應將弱化,固定投資和政府投資將下降。美國經濟衰退的領先指標已經超過2008年金融危機前夕。截至12月6日美國10年期國債與2年期國債利差倒掛83bp,創1981年以來最大幅度。6月份美國密歇根大學消費者信心指數也降低至歷史最低的50,11月份也仍處在56.8的低位。美國房價增速也正在放緩,新建住房銷售同比負增。因此我們判斷2023年美國經濟可能會陷入衰退。歐洲經濟深受需求放緩、能源危機和債務壓力的影響,三季度歐元區綜合PMI爲49.0%,遠低於二季度,10月歐元區綜合PMI進一步下探至47.1%。俄烏衝突延續,俄羅斯對歐洲中斷能源出口。雖然歐洲已儲備足夠天然氣過冬,但能源短缺情況仍將持續,歐盟委員會預計歐盟、歐元區和大多數成員國經濟將在2022年四季度陷入衰退,2023年一季度經濟活動將繼續萎縮。

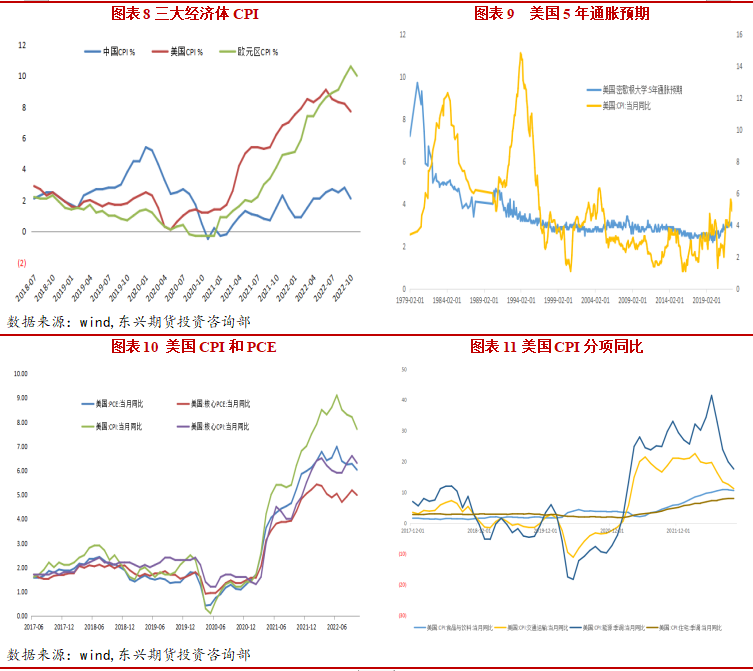

2.美國通脹大幅回落,下半年或有通縮風險

2022年俄烏衝突導致能源供給受限,美國CPI同比從2020年12月的1.4%一路飆升至2022年6月的9.10%,7-9月雖然整體通脹在下行但是幅度較小且核心通脹仍在上行,房租等核心服務價格對通脹的貢獻明顯加大。10月美國通脹見頂回落但房租項目同比仍進一步走高達到7%。隨着全球經濟持續放緩,原油、天然氣等能源品價格從2022年下半年進入下跌區間,目前全球經濟還遠未觸底,能源價格下跌的趨勢大概率將延續。全球供應鏈修復,商品進入主動去庫階段消費放緩。美國CPI住宅分項在整體CPI中的權重約爲三分之一,隨着美國利率水平走高美國住宅銷售持續下滑,CPI住宅分項將在明年迎來拐點。因此我們預計明年美國通脹保持下降趨勢,預計全年CPI爲4%左右,二季度降幅或最爲明顯。當前加息進程還未結束,當美國利率達到限制性利率水平之上時經濟需求下滑速度會加快,並且伴隨勞動力市場萎縮,信用風險加大經濟或將深度衰退,明年下半年美國甚至可能出現通縮風險。

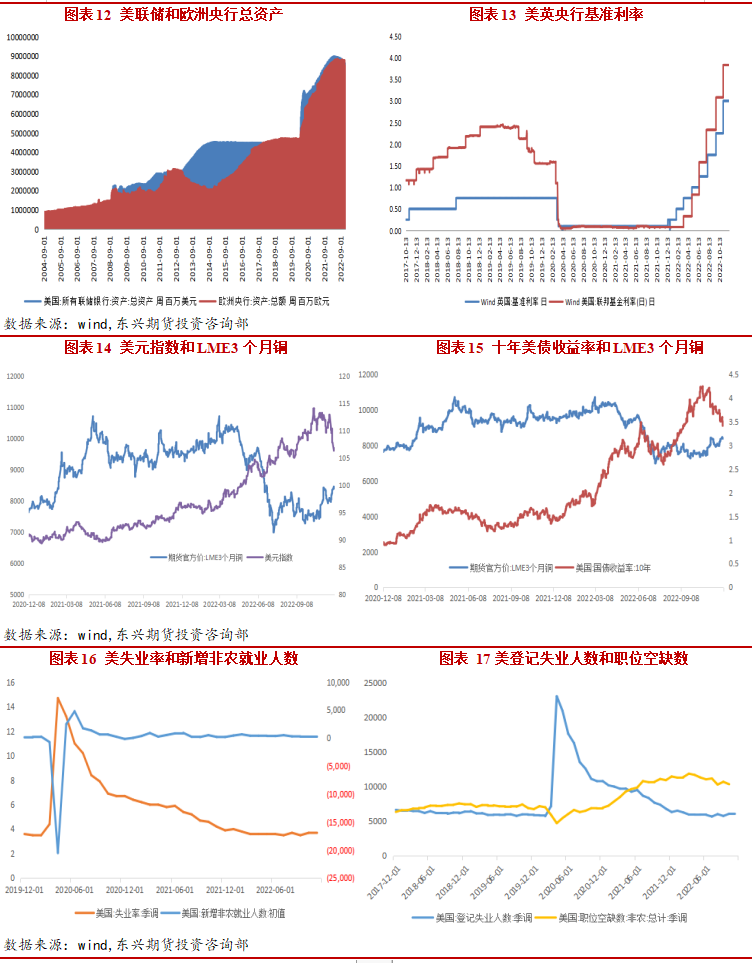

3.美聯儲加息路徑明確,美元指數高位回落

2022年以來受高通脹影響,美聯儲運用“加息+縮表”組合工具加快收緊貨幣政策,連續7次加息共425個基點,是1982年以來節奏最快、幅度最大、頻次最高的美元加息周期。歐洲央行受困於經濟增長乏力現實,加息步伐相對緩慢,累計加息3次共200個基點。2022年10月,美國失業率雖然回升至3.7%,但仍是歷史低位;9月職位空缺率回升6.5%,仍是歷史高位。美國目前的勞動力市場還處於過熱階段,但也正在冷卻。2022年下半年,美國新增非農就業人數呈現下行趨勢,10月份新增非農就業26.1萬人,低於9月份31.5萬人。隨着新增就業人數繼續減少,美國失業率大幅上升,勞動力市場可能轉向過冷階段。

美聯儲12月加息50bp;2023年大概率再加50bp,峯值利率在4.75-5.0%;歐央行12月基本確定加50bp,2023年再加75bp或100bp,峯值利率在2.75-3.0%,2023年內大概率不會降息。世界銀行預計,2023年全球貨幣政策利率平均水平將升至4%,比2021年高出2個百分點。目前美國經濟已明顯走弱,通脹已開始加快回落,放慢加息的預期也已形成,因此美元指數從11月初已經開始回落。預計明年上半年延續回落但總體仍會處於高位。

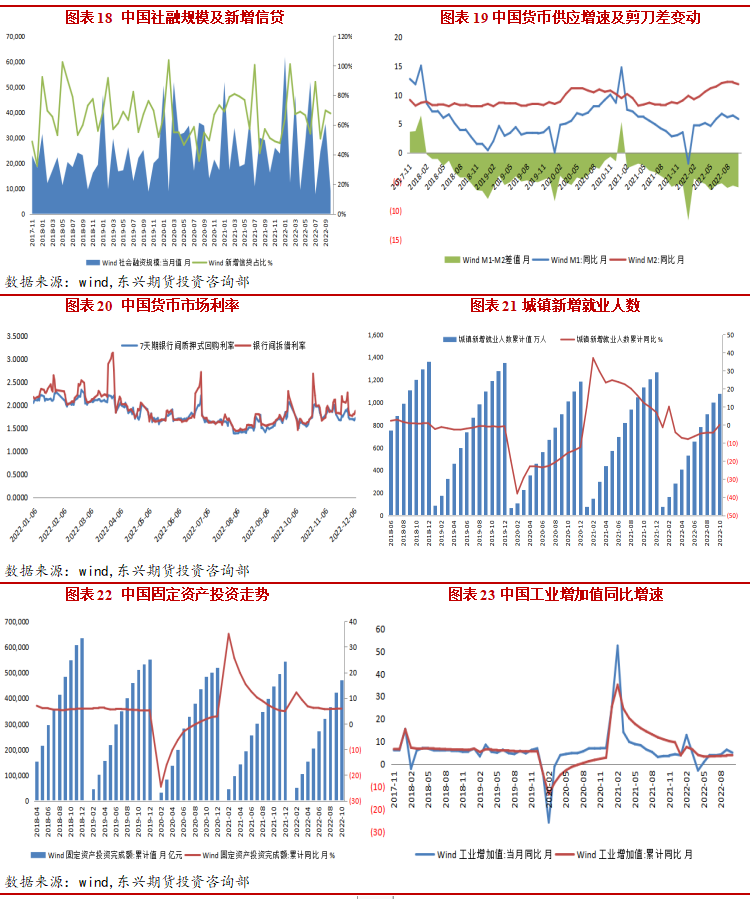

4.中國經濟平穩增長,貨幣財政政策穩健

2022年前三季度經濟實際同比增速3%,受疫情衝擊二季度單季低至2.5%,三季度回升至3.9%,四季度精準防控加快推進,經濟增速有望回升至4.5%之上。2023年預計在疫情防控全面放開的預期之下,經濟將延續復蘇之勢,全年增速有望向“十四五”期間的經濟潛在經濟增長率(5.5%)回歸。

2022年受疫情、地產等影響,貨幣政策保持穩中偏鬆的基調。2023年經濟復蘇仍需寬貨幣呵護,不排除上半年定向降準和定向降息的可能性,結構性貨幣政策有望持續發力。財政政策明年仍將保持寬鬆基調,在財政收入恢復性增長的背景之下,預算內支出和專項債進一步加力。總體仍將呈現“階段性寬貨幣”+寬信用+寬財政的穩健組合。

三、基本面分析

(一)原料供給趨鬆,精銅產量高位

1.銅精礦產量緩慢增長,新建和擴建產能釋放

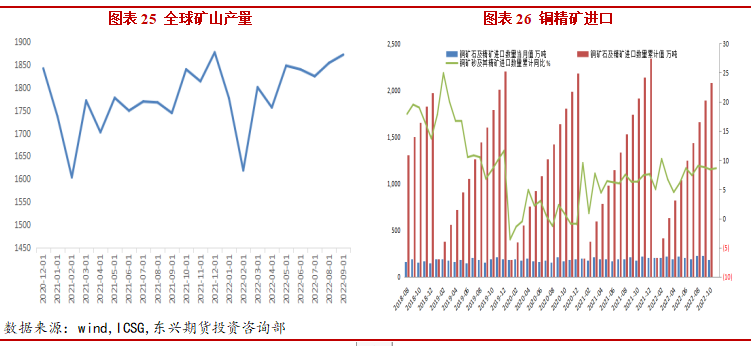

2022年銅精礦供應整體寬鬆,在銅新擴建規模較大帶動下,新增產能不斷釋放。銅精礦現貨礦加工費不斷上行。據WBMS數據,2022年前三季度全球銅市供應累計短缺73.6萬噸,而2021年全年供應缺口僅28.5萬噸。2022年前三季度全球礦銅累計產量約1600萬噸,同比增長1.2%低於往年同期。全球各大銅企前三季度產量較2021年呈下降趨勢,主要原因包括礦端品位下降、礦端開採與加工技術有限、社區矛盾罷工等因素。

從南美礦區產量情況來看,1-9月智利銅精礦產量累計達389.32萬噸,同比去年下降6.67%。祕魯銅精礦產量累計達172.96萬噸,同比去年上漲3.08%近幾個月礦區產量呈現下降的態勢。南美銅礦山老化、選礦率偏低,給礦品位下滑造成的減產是目前全球銅礦山面臨的主要問題。智利全球最大銅礦山Escondida年產量佔全球約8%,2022年前三季度該礦山銅產量下降6%,主要原因是當地選礦廠進料品位下降了4%,其他原因還包括當地交通路線遭封鎖,影響了勞動力進場、供應原料運輸。今年上半年安託法加斯塔Centinela銅礦山選礦廠加工礦石品位下降了25.4%,造成同比減產約27%,據此,安託法加斯塔全年產量計劃下調至65萬噸左右。祕魯大型礦區的抗議活動頻繁,部分礦山產量受到明顯影響。五礦資源的Las Bambas礦山停產長達50多天,於6月上旬恢復運營,此次停產成爲該礦歷史停運時間最長的一次,其指導產量下調6-8萬噸。南方銅業的Cuajone銅礦同樣停產約54天,產量損失約2.7萬噸。

盡管有智利和祕魯銅礦產出增速偏慢拖累,但在剛果金、印尼、蒙古和哈薩克斯坦等國產量大幅增長的帶動下,全球銅礦產出還是出現了穩步的增長,剛果(金)地區銅礦持續放量,主要集中於紫金礦業及艾芬豪擁有的Kamoa-Kakula礦山及洛陽鉬業擁有的TFM礦山。Kamoa-Kakula銅礦自去年5月開始投產,今年3月進入第二生產階段,目前已爬產至40萬噸/年,預計明年二季度將產能提升至45萬噸/年。此外,洛陽鉬業的TFM銅鈷礦已連續兩個季度實現超產,超額完成上半年生產目標任務。截至6月末,TFM共生產銅礦12.54萬噸,同比增加27.8%,其全年計劃生產銅礦22.7-26.7萬噸,預計全年產量達計劃生產的高位。受益於驅龍銅礦放量,國內銅精礦產量今年進一步增長;2022年1-8月中國銅精礦產量爲124萬金屬噸,同比增長7.7%。而海外除南美以外的地區銅礦產量保持較快增長,中國銅精礦進口大幅增加,2022年1-10月中國銅精礦進口2081萬實物噸,同比增長8.5%。

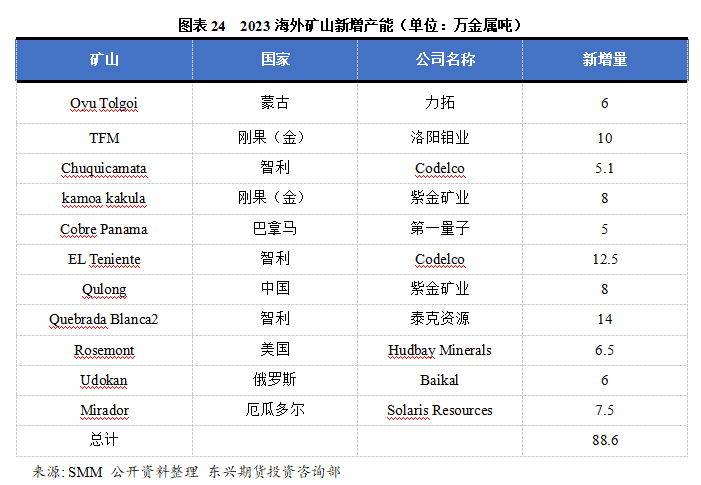

2022年全球銅精礦貢獻增量的企業主要受益於新擴建項目的持續放量,以及礦山品位、回收率及處理量的提升,而產量受損的企業主要是因抗議擾動、礦山品位下滑、突發事件、疫情影響的勞動力短缺等,展望明年銅精礦仍有一定增量,全球銅礦新擴建產能約88.6萬噸,主要是由Kamoa-Kakula、驅龍銅礦、Oyu Tolgoi Expansion、Mirador、El Teniente New Mine Level、Quebrada Blanca Phase II和Rosemont等礦山產能釋放帶動。

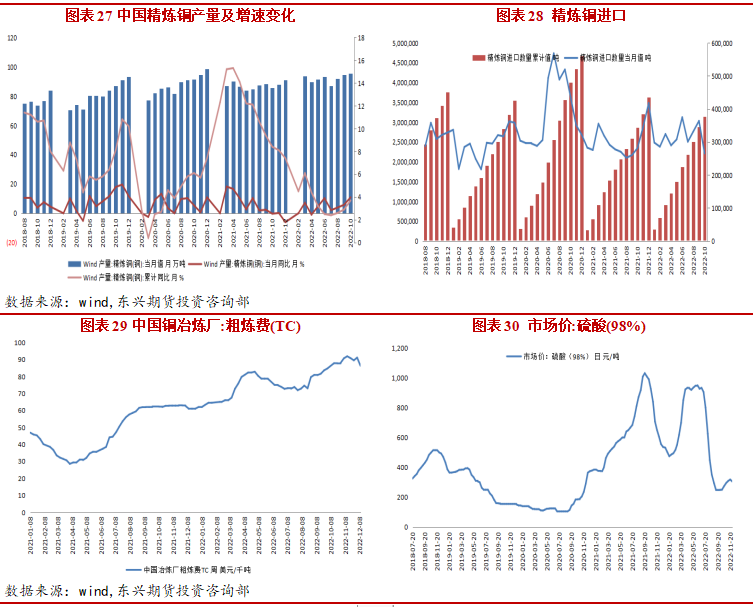

2.中國精煉銅產量續創新高,加工費高位運行

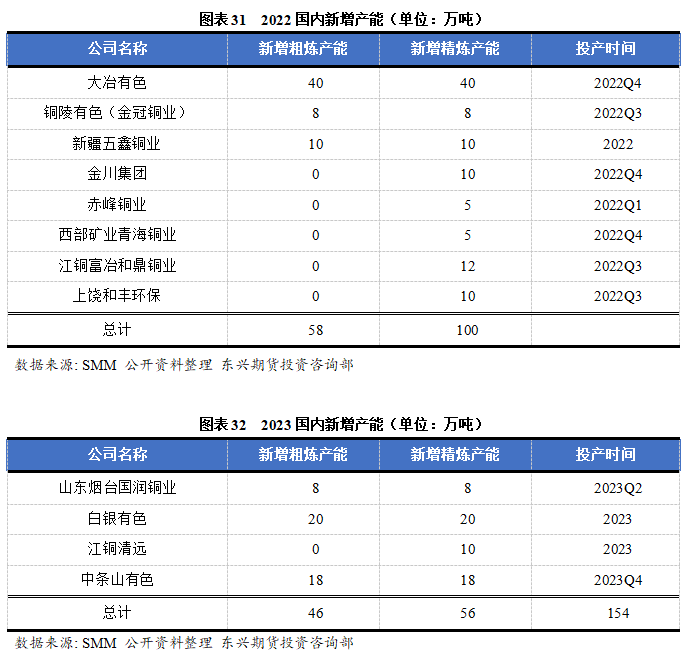

從近幾年看,我國精煉銅產量在逐年攀升,從2015年的796萬噸,到2021年的998萬噸。2022年1-10月中國電解銅產量累計爲898.6萬噸,同比增長3.7%,上半年山東祥光和方圓銅業因爲資金緊張而停產,下半年煉廠集中檢修、高溫限電、冷料緊張對國內電解銅產量產生幹擾。另外新擴建項目投放進度不及預期。根據SMM統計的數據,預計2022年中國電解銅產量爲1030萬噸,同比增長3.2%。2022年中國銅粗煉和精煉產能快速增長,2022年中國銅粗煉和精煉產能分別新增58萬噸和新增100萬噸,2023年銅粗煉和精煉產能將分別增加46萬噸和56萬噸。

2022年海外央行加息使得需求疲弱疊加人民幣匯率走弱,因此進口窗口打開時間較往年偏長。貨源持續流入補充國內庫存,1-10月國內精銅進口量累計達296.56萬噸,較去年增長9.27%。10月以來隨着美元的走弱,內外比價修復,進口量有所回落。預計2022年中國進口電解銅365萬噸,較2021年344萬噸進一步擡升。

今年以來隨着銅精礦加工費持續上行,疊加人民幣兌美元貶值國內冶煉利潤持續回升。但是硫酸價格波動劇烈,上半年高位運行冶煉廠利潤也創下近年來新高。下半年硫酸價格大幅回落,冶煉利潤也出現回落但煉廠冶煉積極性仍較高。11月24日,中國銅冶煉廠代表江銅、中銅、銅陵、金川與Freeport敲定2023年銅精礦長協Benchmark爲88美元每幹噸/ 8.8美分每磅,較2022年上漲23美元每幹噸/ 2.3美分每磅,創2017年以來新高。據SMM調研,目前多家煉廠與礦山的幹淨礦長單加工費談判均爲88美元/噸,煉廠與貿易商的幹淨礦長單加工費爲BM扣減3-5美元/噸的水平。展望2023年銅精礦寬鬆格局形成一致預期,預計現貨加工費將延續上行,現貨加工費或有可能突破100美元/噸,冶煉利潤仍有上行空間關注副產品硫酸價格波動影響。

3.國內廢銅產量下滑,進口廢銅仍有亮點

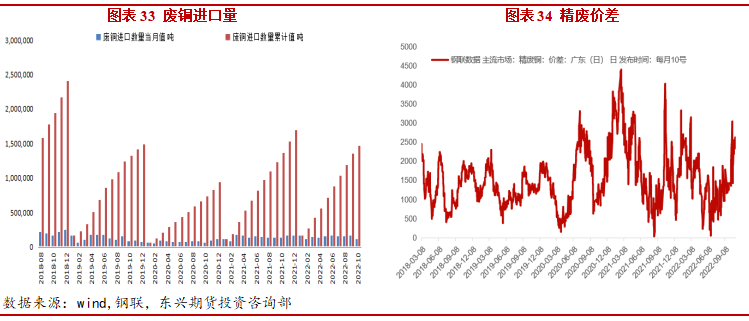

我國是全球最大銅消費國,但是我國是個貧銅國家,因此充分利用再生銅資源對我國發展十分重要。廢銅主要用於精煉銅的冶煉及加工兩個環節,可以作爲電解銅原料或直接用於生產銅加工材。在我國整體的銅供應中,進口廢銅佔13%,國內廢銅佔7%。據海關數據,中國1-10月份廢銅進口量約147萬實物噸,較去年同期增長約7.5%,四季度增長有所放緩,預計全年增長或在5%左右。其中從美國、日本和泰國的進口量大幅增加,從馬來西亞進口廢銅有所下降。馬來西亞最近提高了廢銅進口的純度門檻,而歐洲也在收緊出口規定。財稅40號文落地後,國內廢銅產量大幅下滑部分中小企業退出市場觀望,帶票的進口廢銅更有優勢。1-11月國內廢銅產量僅爲83萬噸,同比下降20.50%。預計2023年隨着利廢企業對於財稅政策適應,廢品回收更加順暢廢銅產量或有所回升但增量有限,進口廢銅延續增長。

(二)全球銅消費增長預期放緩,中國需求仍有韌勁

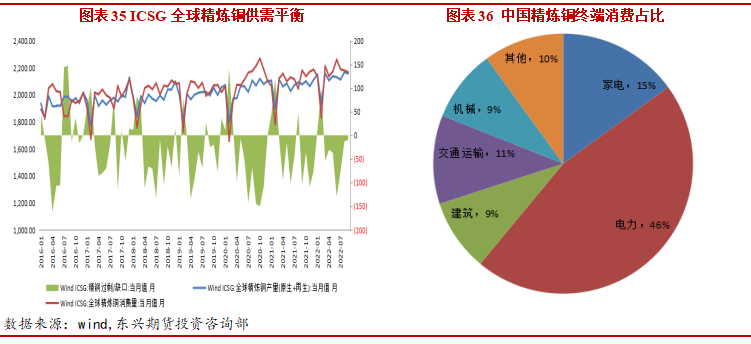

中國是最大的精煉銅消費國,中國電解銅主要應用於電力行業,佔比達46%,其次是家電、交通運輸、電子和建築行業,佔比分別爲15%、11%、9%和9%。根據WBMS數據,中國的精煉銅消費量佔比達到54%,其次爲歐洲地區,消費佔比爲15%。2022年1-9月,全球銅需求爲1925萬噸,同比增長4.1%。1-9月中國表觀需求爲1071萬噸,同比增長5.5%。

2022年全球央行加息市場擔憂經濟衰退壓制對銅需求,中國盡管受到疫情防控政策的衝擊但是基建和新能源汽車、光伏發電等領域帶來的銅需求仍顯示出了韌勁。今年大部分時間全球顯性庫存處於極低水平,託克預測到今年年底時銅庫存可能只能滿足全球2.7天的消費。預計明年全球銅消費在經濟極大可能陷入衰退的情況下增長有所放緩,中國銅消費仍可能有較好表現。

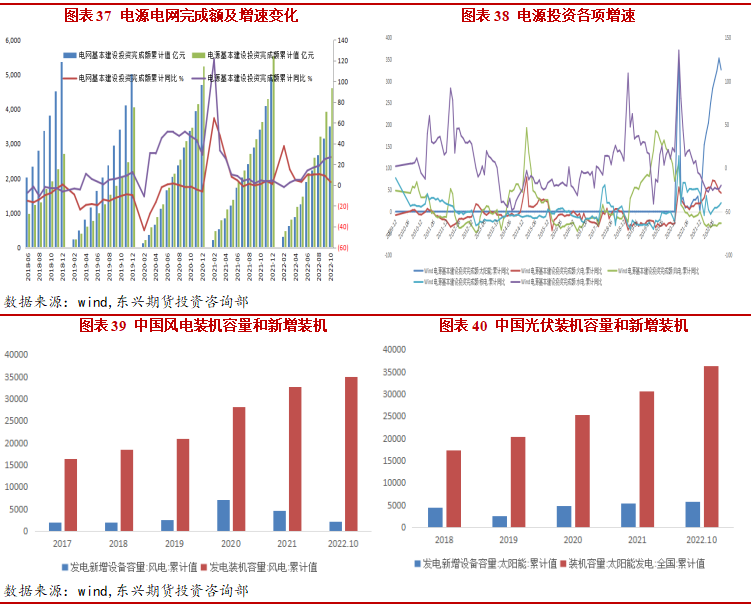

1.電力板塊繼續託底用銅需求,電源投資增幅明顯

2022年1-10月電網基本建設投資完成額3511億元,同比增加3.0%。國網計劃2022年投資5012億元,爲國網歷史上首次突破5000億元,同比增加8.84%。“十四五”期間國家電網、南網共計劃投入近3萬億元,環比“十二五”、“十三五”期間分別上漲50%、14.3%,推進電網轉型升級。電網作爲銅的最大消費板塊,對銅價的拉動效應明顯。

電源投資在電力投資中佔比逐漸擴大,尤其在風電和光伏板塊。電源基本建設投資完成額4607億元,同比增加27%。其中光伏、火電、核電投資分別增長326.7%、42.8%和19.9%。風電和水電投資分別下降26.7%和19.9%。1-10月光伏新增裝機58.2GW,同比增長98.7%,10月光伏新增達5.64GW,在9月創下年內新高後回落。1-10月風電新增裝機容量21.14GW,同比增加10.2%。展望明年基建仍將發揮主導作用,電網投資預計仍有一定增長但由於高基數影響增幅較低。電源投資增速優於電網投資,但是電網投資耗銅較大。

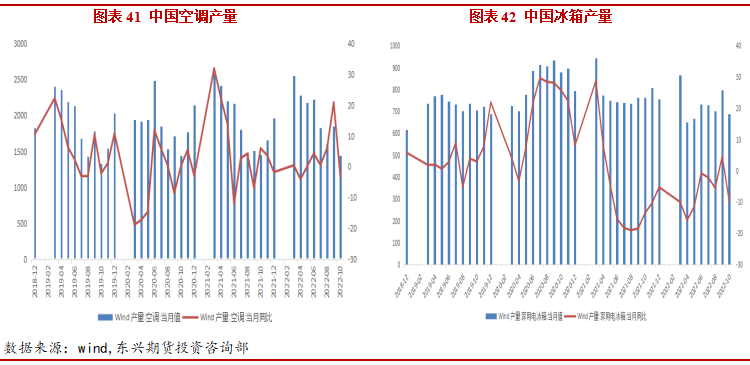

2.家電消費低迷,明年或能邊際改善

2022年1-10月空調累計產量18959.5萬臺,同比增長3.2%。1-10月冰箱累計產量7159萬臺,同比下降3.3%。1-10月洗衣機累計產量7318萬臺,同比增長3.7%。2022年家電板塊表現低迷,原材料價格高位運行,需求端受到國內疫情管控和房地產拖累,海外消費走弱下半年出口降幅較爲明顯。預計明年國內疫情緩解疊加低基數因素,家電用銅需求出現邊際改善。但是隨着地產端持續拖累、原材料價格高位和海外經濟衰退抑制需求,家電領域用銅需求仍十分疲弱。

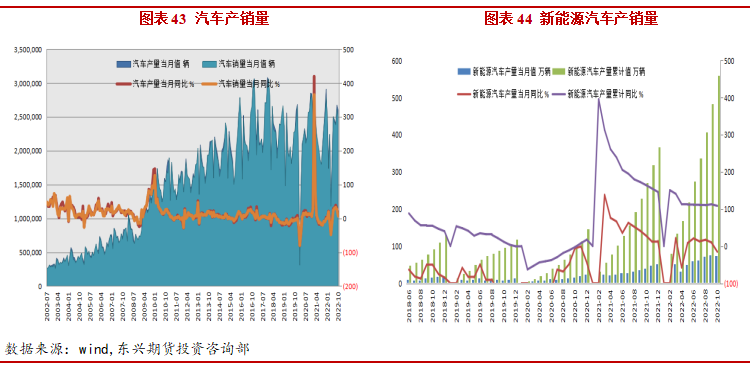

3.傳統汽車消費表現一般,新能源汽車滲透率提升

2022年1-10月汽車累計產量22224.2萬輛,累計增長7.9%;累計銷量2197.5萬輛,累計增長4.6%。1-10月新能源汽車產銷分別完成548.5萬輛和528萬輛,同比均增長1.1倍,市場佔有率達到24%。2022年國家對單車價格不超過30萬元的2.0升及以下排量乘用車減半徵收車輛購置稅,今年傳統汽車消費表現一般,新能源汽車表現亮眼。中汽協上調今年新能源乘用車銷量預期,從此前的600萬輛上調至創紀錄的650萬輛。相較於去年299萬輛的新能源乘用車年度銷量,今年650萬輛銷量預期翻了一番。新能源汽車用銅量約爲傳統汽車的4倍,隨着新能源汽車產量佔比的進一步提升,汽車行業對精煉銅的需求有望繼續增加。我們預計2023年隨着經濟增速下滑,購置稅補貼政策到期傳統燃油車需求增速顯著回來。新能源汽車補貼退坡但維持較高增速,汽車板塊仍是主要銅消費拉動點。

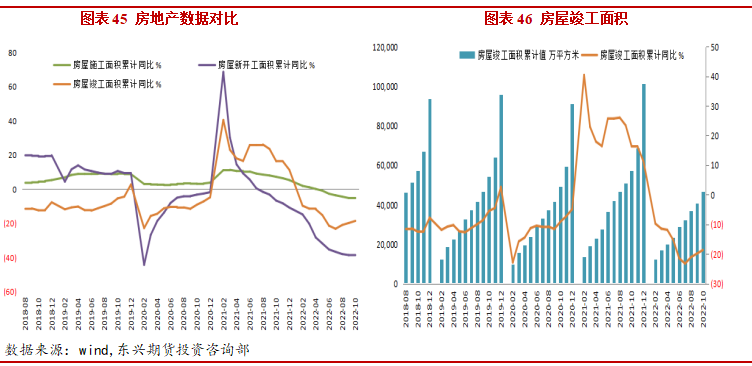

4.房地產市場逐步企穩,明年降幅有望收斂

房地產用銅是銅消費的重要組成部分。2022年1-10月國內房屋新開工面積103721.71萬平方米,同比下降37.8%;1-10月房屋竣工面積46564.58萬平方米,同比下降18.7%;2022年穩地產政策密集出臺,市場表現仍較低迷。2022年三季度以來,保交樓專項借款推出,930地產新政出臺,各地方因城施策繼續放鬆“四限”和調整公積金貸款等。但政策效果仍待進一步顯現,1-10月全國房地產開發投資完成額累計113945.3億元,同比下降8.8%,地產投資仍待回暖。從需求端看,地產“銀十”銷售持續低迷,1-10月商品房銷售面積同比下降22.3%,單月降幅連續4個月超過10%,居民購房意願仍不強。11月,民營房企債權融資“第二支箭”發出,央行銀保監會發布16條措施支持房地產市場,有助於改善房企融資環境促進房地產市場逐步企穩。預計2023年隨着疫情負面影響逐步減弱,政府積極保交樓,中國房地產投資增速有望回升竣工面積和銷售降幅有望收斂,總體呈前低後高走勢但對用銅需求仍形成拖累。

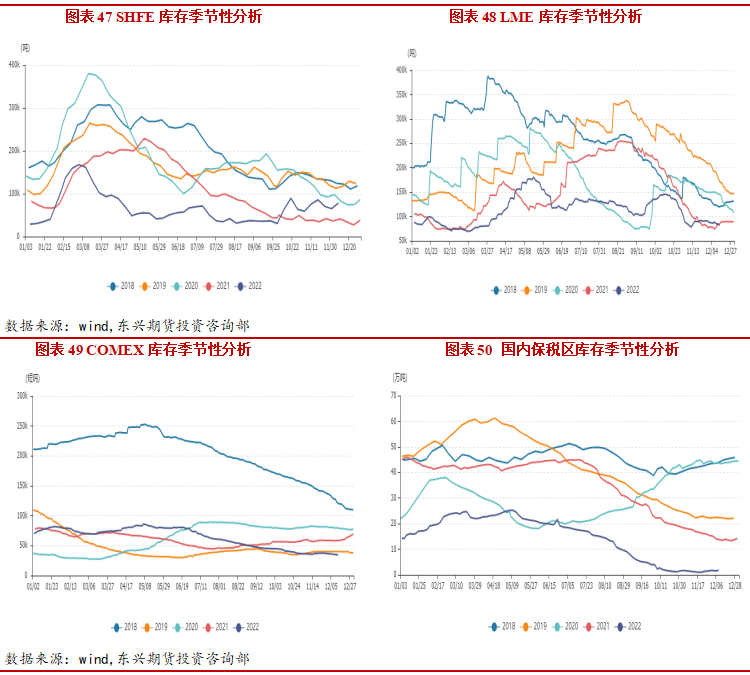

(三)明年緊平衡格局延續,全球庫存維持低位

2022年三大交易所總庫存持續維持在歷史低位,截至12月09日,三大交易所銅庫存總量約20萬噸。今年以來有色倉單信用事件頻發,部分庫存被貿易商轉移滬銅庫存維持低位。上海保稅區庫存由於進口窗口長時間打開,國內需求強勁進口商繼續從保稅區搬運貨物至關內,保稅區庫存持續下降至極低水平。LME不建議禁止俄羅斯金屬的交割,也不建議對俄羅斯庫存量設置門檻。此舉打消了市場擔心制裁造成的供應的擾動,前期擠倉風險回落。預計明年全球全球顯性庫存仍將維持低位,逼倉風險仍存,關注國內年初累庫趨勢。

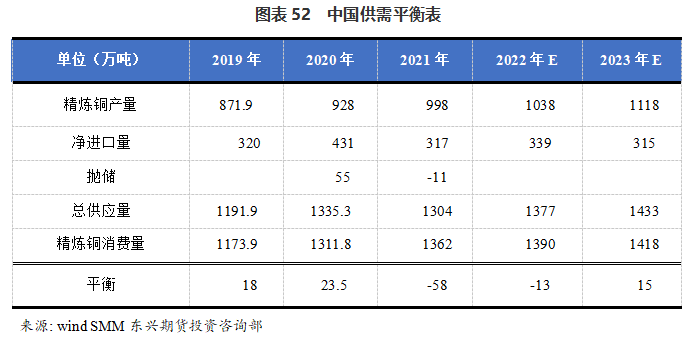

2023年,原料端逐漸寬鬆全球銅礦產量增速約爲5.3%,隨着海外經濟衰退需求回落國內消費景氣度仍高,精煉銅需求維持小幅上漲。預計全年小幅過剩15.5萬噸供需緊平衡格局延續庫存仍將在低位運行,支撐銅價。

四、總結與展望

2022年銅價先揚後抑,價格中樞整體下移。今年以來受俄烏衝突、能源短缺、發達經濟體貨幣政策緊縮等因素影響,全球經濟“滯脹”風險不斷加大。美元指數和美債收益率大幅上行,商品價格承壓下行。預計明年全球通脹大幅回落,經濟增長將大幅放緩。美聯儲加息放緩,美元指數逐步回落但仍維持高位。中國後疫情時代經濟平穩增長,貨幣財政政策穩健。

供應端,銅精礦供應整體寬鬆,在新擴建規模較大帶動下新增產能不斷釋放現貨礦加工費不斷上行,但是受到南美銅礦山老化品位下滑、罷工等擾動產量增幅不及預期。預計明年銅精礦增量在88萬噸附近,精礦供應逐漸寬鬆。冶煉端今年受到部分煉廠資金緊張而停產、煉廠集中檢修、高溫限電、冷料緊張等幹擾。另外新擴建項目投放進度不及預期,預計2023年中國精銅產量1118萬噸,再創歷史新高。全球精銅產量2634.4萬噸,同比增3.3%。隨着利廢企業對於財稅政策適應,廢品回收更加順暢廢銅產量或有所回升但增量有限,進口廢銅延續增長。

消費上來看,2022年全球央行加息經濟增速放緩壓制對銅需求,中國盡管受到疫情防控政策的衝擊但是基建和新能源汽車、光伏發電等領域帶來的銅需求仍顯示出了韌勁。明年受房地產市場拖累,家電和地產板塊需求疲弱,但新能源領域將維持高增長支撐用銅需求。

展望明年,全球通脹回落經濟增速放緩,強勢美元仍將對銅價形成壓制。海外需求放緩國內需求邊際改善逐步企穩,供應逐步趨鬆整體或將出現小幅過剩15萬噸,低庫存支撐或仍將延續,預計明年銅價重心小幅回升,但也沒有大幅上行基礎。預計運行區間在55000元/噸-75000元/噸。

胡聖豐

期貨從業證書編號:F3073191

期貨投資諮詢證書編號:Z0017610

簡

簡 繁

繁