本周觀點

長假期間外盤銅價高位震蕩,本周重磅數據和央行會議密集,但穿越千頭萬緒考慮概率最大的情景,銅價或震蕩偏弱;

美聯儲探討滯後性。周四凌晨美聯儲議息會議將重點探討高利率對經濟影響的滯後性,如果結論認爲高利率的影響滯後性不明顯,仍然維持此前的鷹派論調,疊加近期的衰退預期,可能對銅價形成壓力,不過考慮到此前市場對鷹派論調不敏感,而且更加鷹派的空間暫時有限,對銅價的壓力或更偏短期;而如果結論相反,認爲滯後性明顯,那麼態度則會邊際轉鴿,市場的反映會更加積極;

糟糕的組合是美歐央行均爲鷹派。周四晚間歐央行議息會議也將舉行,近期歐元區主要國家通脹表現出韌性,歐央行大概率繼續保持鷹派表態,但是歐洲經濟數據回升並不牢固,同樣面臨衰退擔憂,歐央行的鷹派表態可能使得市場進入避險模式,反而推動美元走強,而並非單純因爲鷹派表態而承壓美元;

近期焦點還是在國內。過去一周銅價對海外宏觀數據的反映其實並不敏感,可以認爲本周歐美央行無論如何表態對銅價的衝擊都更傾向於暫時性,而重點還是在國內經濟復蘇的驗證。春節期間終端消費恢復可觀,1月官方PMI也明顯回升,開局較爲順利,復蘇預期得以延續;

驗證預期仍需時日。不過春節期間的出行、終端消費,並不能簡單對應到銅的消費,驗證消費仍需等待一到兩周左右時間。節前銅價快速拉升,存在部分price in預期的問題,節後進入震蕩合乎情理,復蘇本身也不會一帆風順,近期債券市場的反映似乎也在表達復蘇的曲折,不過我們仍然對復蘇持有相對積極的態度。

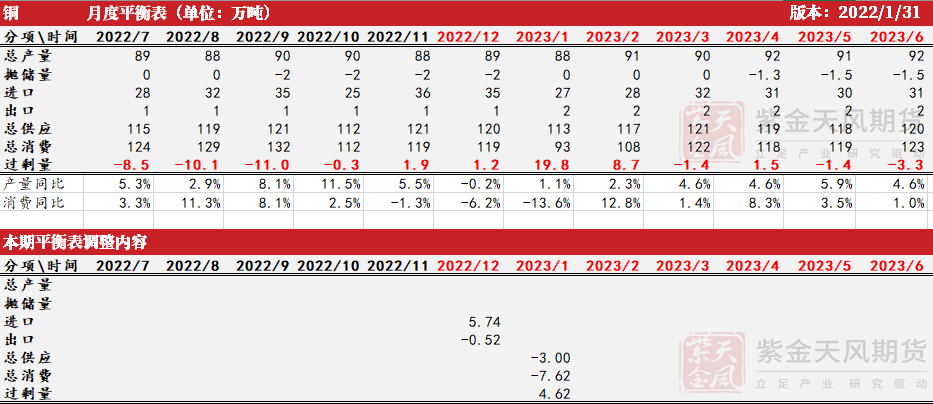

月度平衡表

* 截至1月30日,本月社會庫存較上月末增16.6萬噸,保稅庫存較上月末增3.25萬噸,累計共增加19.85萬噸,略高於預期。今年春節前累庫開啓時間較早,截至目前庫存已連續五周上升,主要仍因12月疫情大範圍擴散使得下遊提前進入假期,消費不及預期,而冶煉廠仍維持正常生產秩序所致。因下遊預計於元宵後全面復工,短期內庫存累積將有所持續。

數據來源:SMM,鋼聯,紫金天風期貨研究所

周度基本面情況

主要礦企新聞更新

* 【五礦資源:Las Bambas銅礦或於2月1日起暫停生產】1月30日,五礦資源港交所公告,在運輸受阻而影響進出運輸後,智利Las Bambas銅礦由於關鍵物資出現短缺,礦山被迫開始逐步減緩營運。倘情況持續,礦山將自2月1日(祕魯時間)起暫停銅生產,而其營運將開始處於維護狀態。

* 【First Quantum:巴拿馬政府不允許其擴大銅礦運營】1月28日,巴拿馬表示不會允許第一量子擴大其現有銅礦業務的面積,並強調政府反對該公司提出的增加土地的要求。目前,政府正在推動在Cobre Panama礦設立一個辦公室,以監測其環境足跡並確保更嚴格的控制。第一量子否認爲該礦增加土地,並表示已同意設立現場辦公室,並大幅限制其地役權,該地役權概述了採礦以外的土地用途。

* 【Freeport:銅產量受美國工人短缺影響】1月28日,自由港集團稱,該公司在美國難以找到工人,這限制了其爲綠色能源轉型所能生產的銅產量。Freeport在美國經營着7個礦山,包括北美最大的礦山,在美國有1300個職位空缺,超過其美國勞動力的10%。該公司上季度在美國的銅產量較2021年同期下降了7%。到2023年,該公司預計其在美國的銅產量將比2022年下降近1%。該公司表示正計劃給員工大幅加薪,並認爲人力資源短缺確實會對其在美國開發礦山的能力產生一定影響。

* 【Rio Tinto:蒙古要求其不增加Oyu Tolgoi銅金礦擴建的70.6億美元預算】1月28日,蒙古表示已要求其在大型Oyu Tolgoi銅金礦的合作夥伴力拓不要進一步增加該項目擴建的70.6億美元預算,力拓拒絕置評。雙方剛剛結束了圍繞該礦地下擴建的長期爭論,這一爭論落後於計劃,超出了預算,力拓去年同意免除政府欠它的24億美元債務,並承諾建立一個不需要額外貸款融資的結構。擴建該設施的成本已從2016年的53億美元的最初估計大幅飆升,這加劇了資金問題上的摩擦。蒙古擁有Oyu Tolgoi34%的股份,力拓擁有66%的股份,Oyu Tolgoi預計最終每年生產超過50萬噸銅。蒙古預計到2023年年中,地下礦將如期投產。

數據來源:根據新聞整理,紫金天風期貨研究所

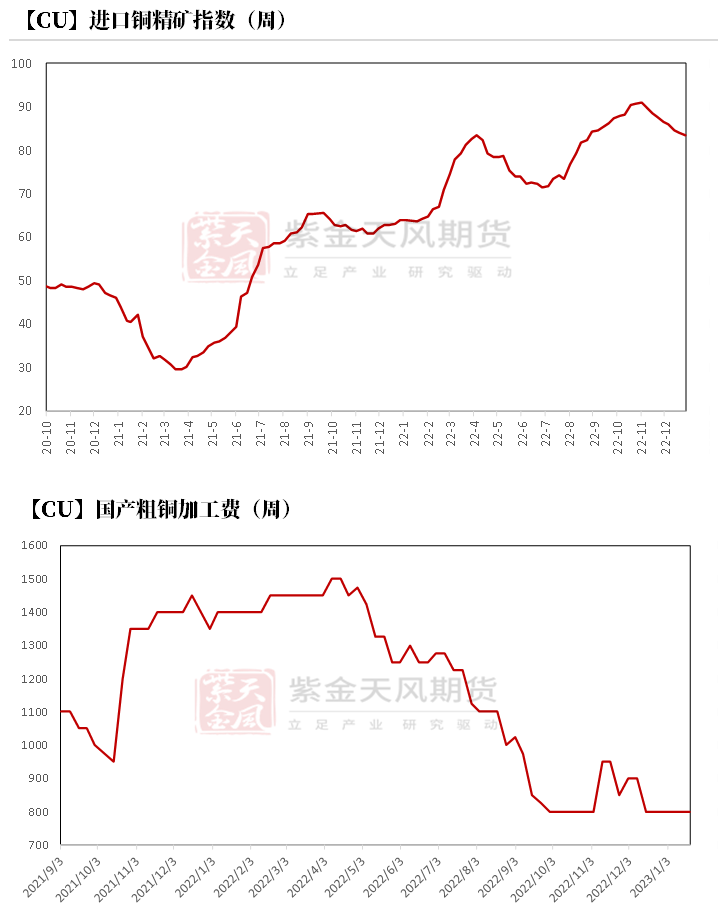

銅精礦/粗銅加工費

* 銅精礦方面,1月20日SMM進口銅精礦指數(周)報83.56美元/噸,較前一周下跌0.41美元/噸。現貨市場現貨TC繼續下行,現貨市場的詢報盤活躍度維持穩定,主流成交在80美元低位,主流成交2/3月份發運的貨物。多數冶煉廠的原料尚充足,持續觀望,但仍有個別煉廠補貨,部分賣方繼續下調可成交TC至70美元高位。需求端,煉廠維持穩定運營;供應端的幹擾繼續發酵,祕魯Las Bambas在發運不暢後又因關鍵物資出現短缺而被迫停產;First Quantum的巴拿馬銅礦運營及擴張依舊受到當地政府的阻礙,生產風險仍存。

數據來源:SMM,紫金天風期貨研究所

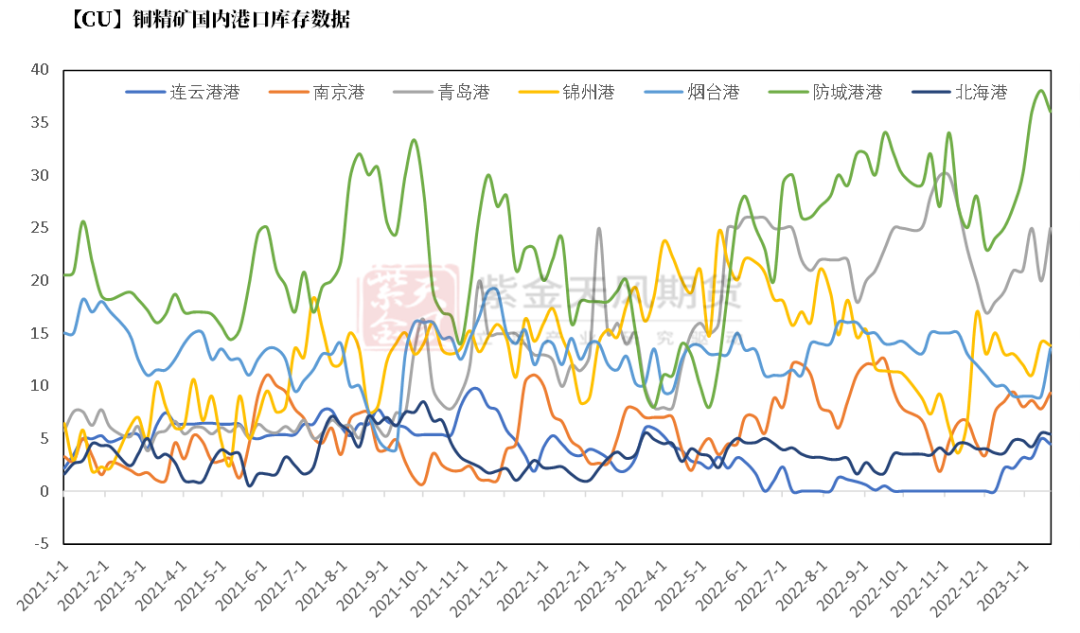

銅精礦港口數據

* 節前,中國7個主流港口進口銅精礦當周庫存爲107.5萬噸,較前周環比增8.1萬噸。分港口來看,南京港、青島港、煙臺港均出現增量。

數據來源:鋼聯,紫金天風期貨研究所

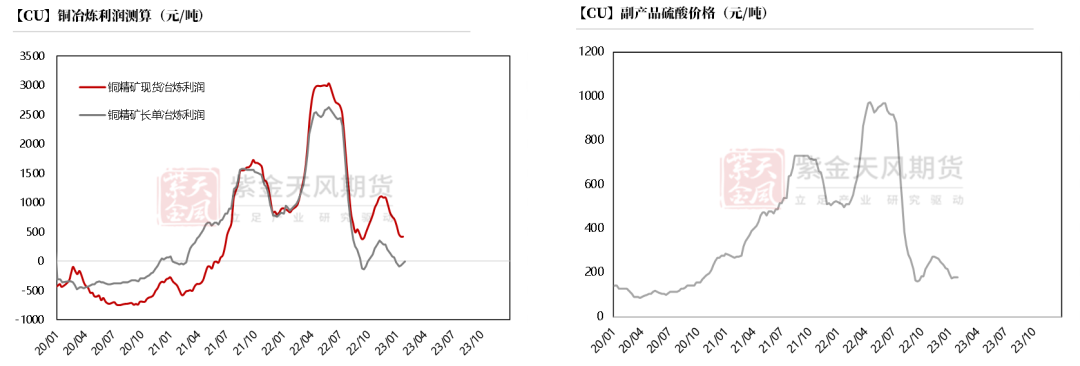

冶煉利潤

* 銅精礦長單冶煉虧損較前期有所修復,虧損水平在9元/噸左右,現貨冶煉利潤較前周基本持平,零單盈利依然在420元/噸左右的水平。

數據來源:SMM,紫金天風期貨研究所

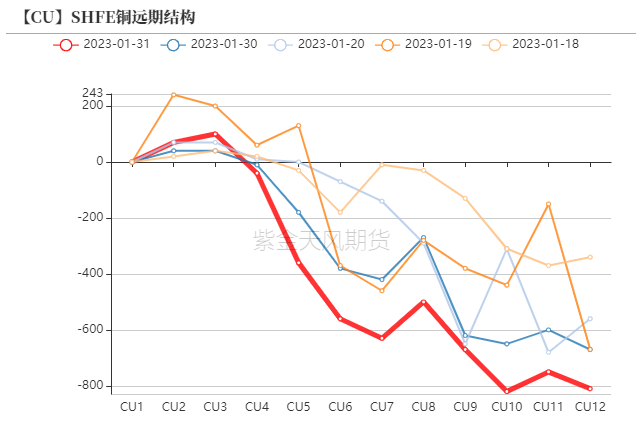

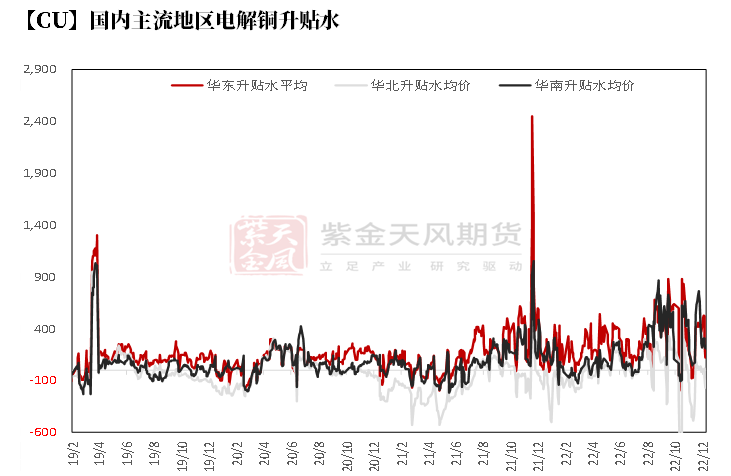

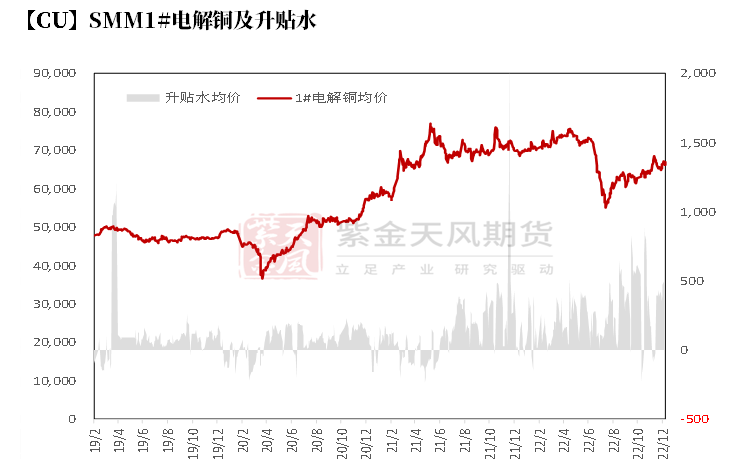

滬銅價差結構

* 節前,銅價大幅反彈,現貨基本維持平水水平報價,市場供需較爲平穩。整體來看,春節假期內現貨交易參與者減少,市場交投減淡。當前市場升貼水正如我們前期預期,基本維持平水狀態,預計當前市場大幅累庫的格局下,現貨升貼水將面臨較大壓力。

數據來源:SMM,紫金天風期貨研究所

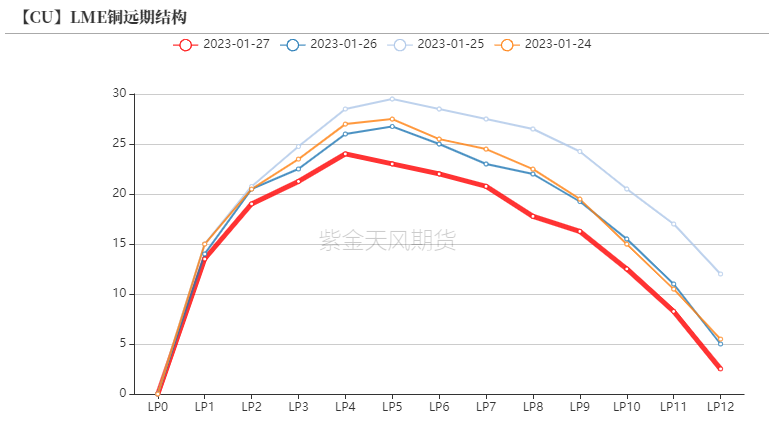

倫銅結構曲線

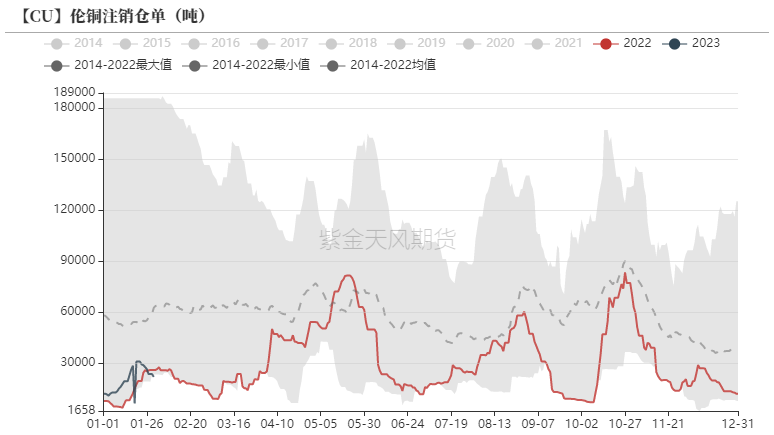

* 截至1月30日,倫銅庫存下降至7.61萬噸附近,注銷倉單比例回落至28.6%左右。同時,cash月貼水21.65美元/噸附近。

數據來源:Wind,紫金天風期貨研究所

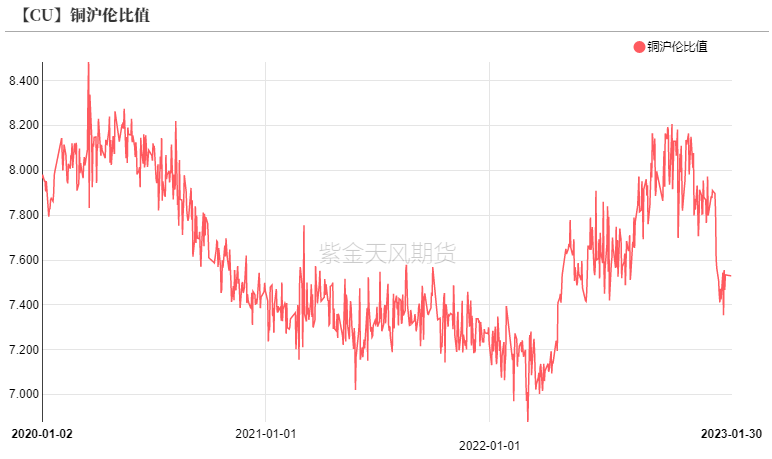

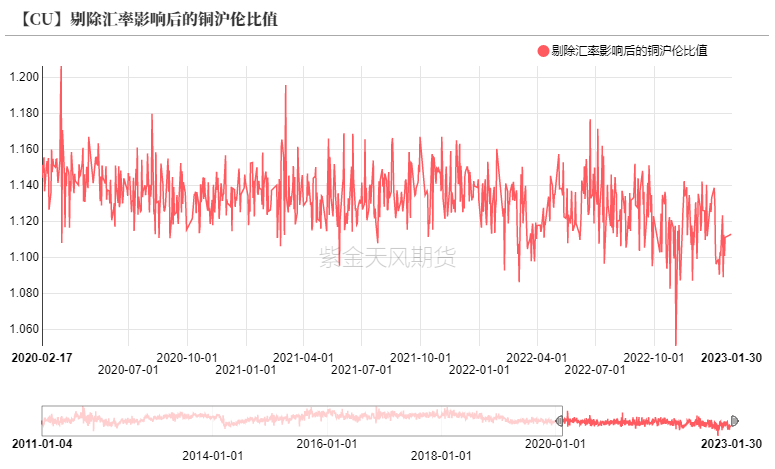

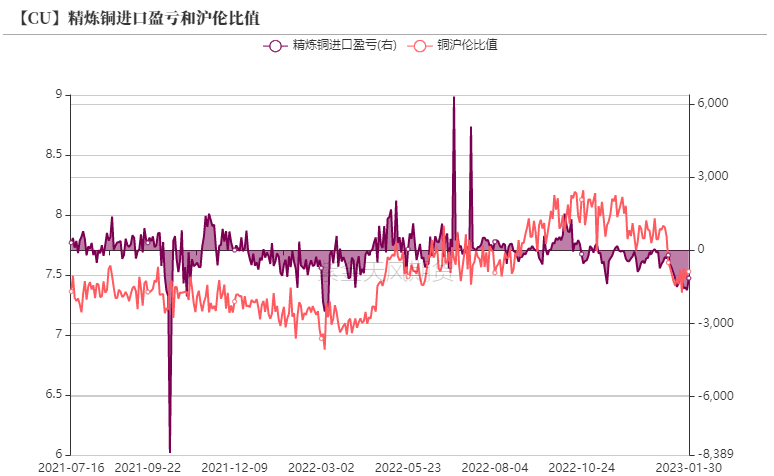

滬倫比值變動

* 春節期間外盤銅價震蕩回落,節後內盤銅價跟隨外盤運行,滬倫比值變動有限,進口虧損額維持在1000元/噸以上。假期內市場交投相對清淡,預計短期內滬倫比值有所維持,進口虧損狀態持續至2月中旬以後。

數據來源:紫金天風期貨研究所

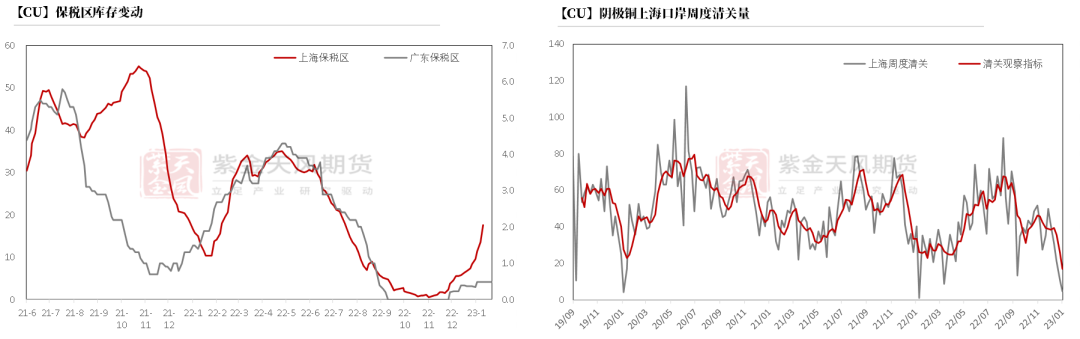

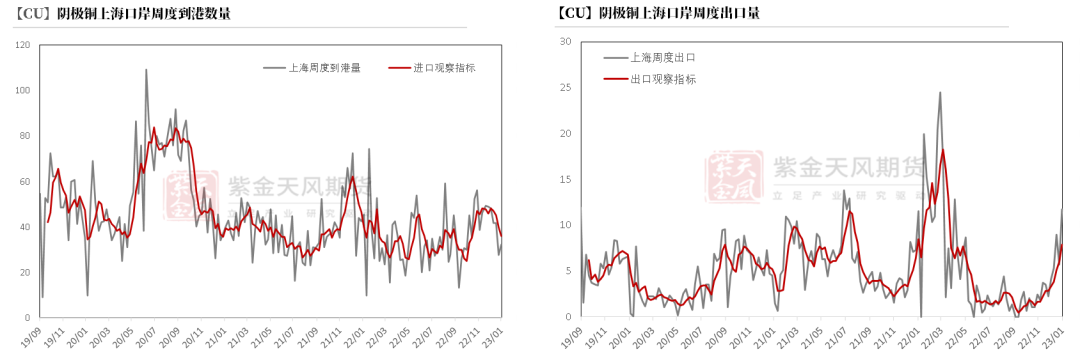

保稅區庫存變動以及上海口岸到港量

* 近期進口再度虧損,國內煉廠開始出口保稅區操作。近期大量到船貨源持續進入保稅區,最終上海保稅區庫存激增,目前總量增至17.6萬噸。從清關數量來看,春節假期疊加進口虧損,上周清關量減少至0.45萬噸。近期清關主流品牌爲:國產、智利、俄羅斯、韓國等品牌。

數據來源:SHMET,紫金天風期貨研究所

上海口岸周度清關及出口量

* 上周,到港船貨數量回升至3.21萬噸附近,另外近期有大量國內入保稅區,周度電解銅出口至保稅區量約1.17萬噸,周度精煉銅出口境外量爲零。

數據來源:SHMET,紫金天風期貨研究所

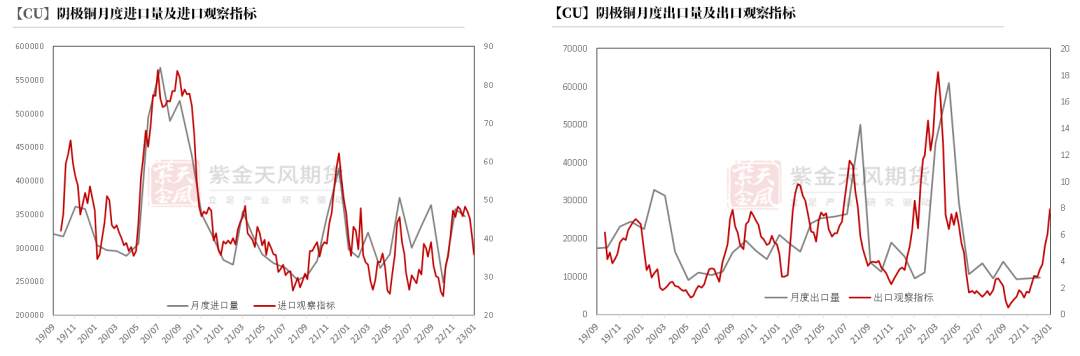

月度進出口量及觀察指標

* 12月,國內電解銅進口量約34.74萬噸,環比減少1.1萬噸,同比偏低5.2萬噸;國內電解銅出口量約0.98萬噸,環比增加0.02萬噸,同比偏低0.53萬噸。

數據來源::SHMET,紫金天風期貨研究所

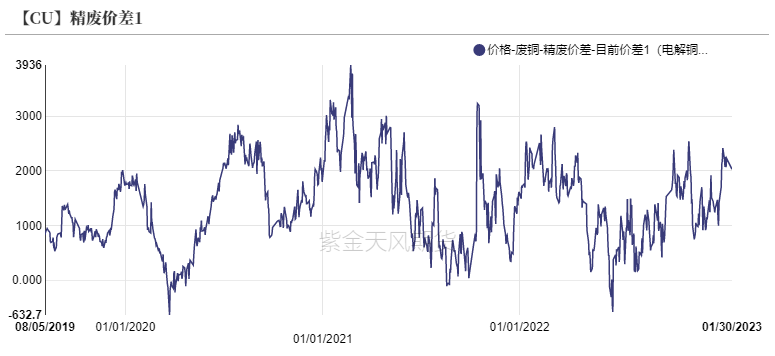

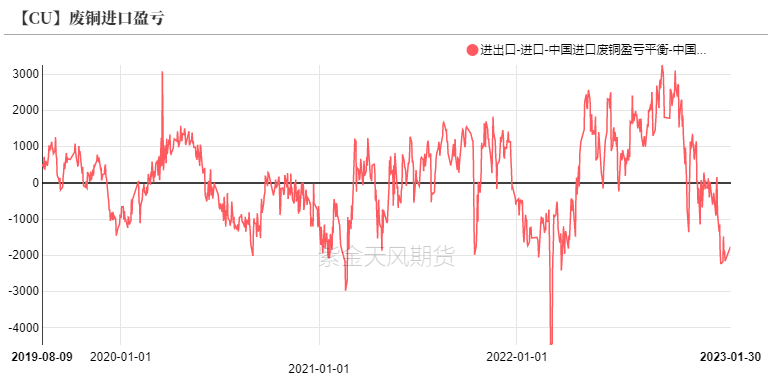

廢銅市場

* 截至1月30日,光亮銅與電解銅的含稅精廢價差回落至2000元/噸左右,廢銅進口保持在虧損狀態。現階段精廢價差擴大除了銅價的突然飆升之外再生銅供應商出貨積極性提高更重要原因是再生銅原材料消費下滑過快,導致再生銅原材料價格並未跟隨着銅價上漲的步伐。由於下遊消費因疫情管控放開自上月月底到本月持續處於疲軟狀態且臨近春節下遊大部分電線電纜廠已逐步停工停產,因此近半個月再生銅杆的成交較爲清淡。故本次精廢價差擴大並未對精銅消費產生影響。隨着進入春節假期,大部分貨商已經放假,市場流通廢銅量有限,市場詢盤報價積極性減弱,因爲各地需求、供應不同,出現各地價格差異大的情況。

數據來源:SMM,鋼聯,紫金天風期貨研究所

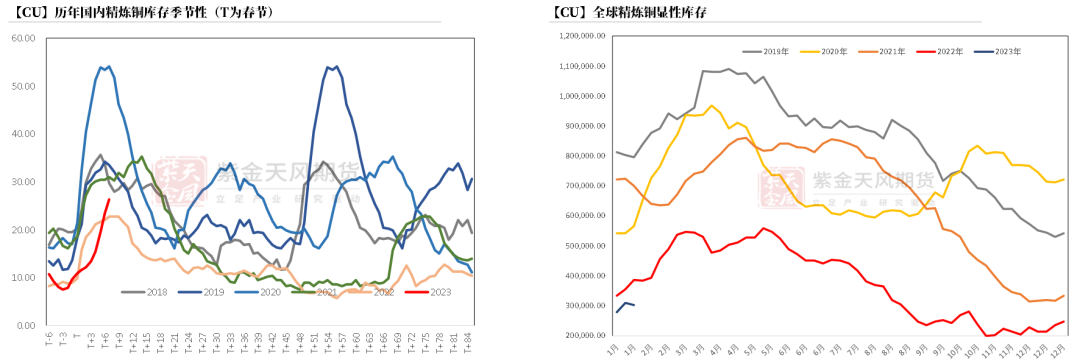

庫存變動

* 上周,LME庫存有所回落,國內庫存於春節前約一個月便開啓累庫。當前下遊企業暫未出現大面積復工,預計短期內國內煉廠將維持發貨,各地庫存將持續累積。

數據來源:SMM,Wind,紫金天風期貨研究所

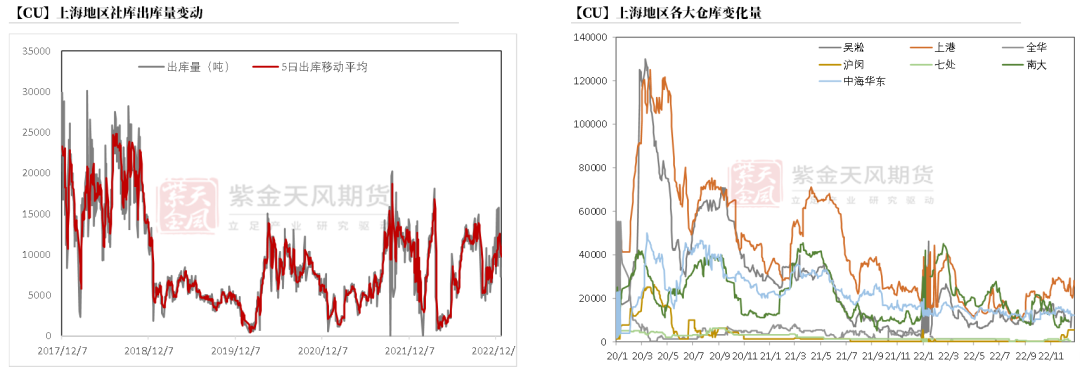

上海地區社會庫存

* 截至1月30日,上海庫存增至16.3萬噸左右,節前下遊企業受疫情影響提前進入假期狀態,預計元宵節後才會全面復工,加之國內煉廠持續生產,導致上海地區在內的華東地區庫存持續激增。

數據來源:鋼聯,SMM,紫金天風期貨研究所

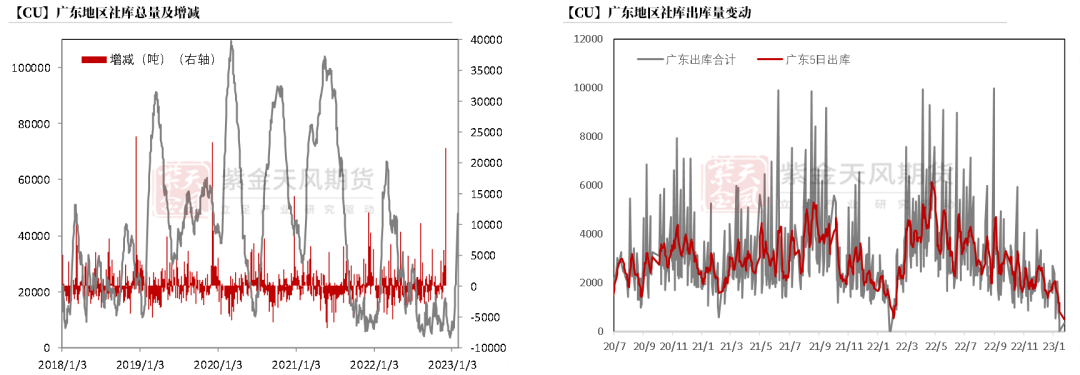

廣東地區社會庫存

* 截至1月30日,廣東地區庫存總量上升至4.8萬噸左右。春節期間,華南地區較華東華北地區更早進入春節狀態,多半企業小年後開始放假,但煉廠發貨維持正常,導致當地庫存激增。

數據來源:鋼聯,紫金天風期貨研究所

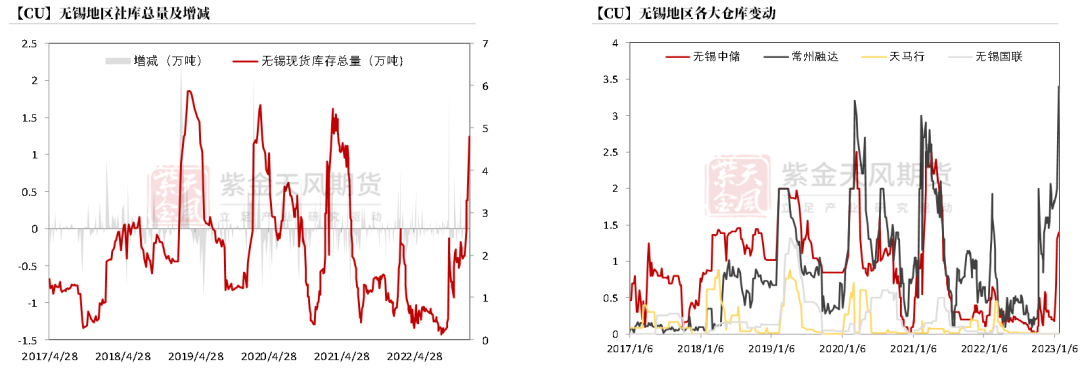

無錫地區社會庫存

* 節後,江蘇無錫地區庫存增加至4.8萬噸,因部分煉廠發貨增加,下遊多仍處於春節休假狀態。

數據來源:鋼聯,紫金天風期貨研究所

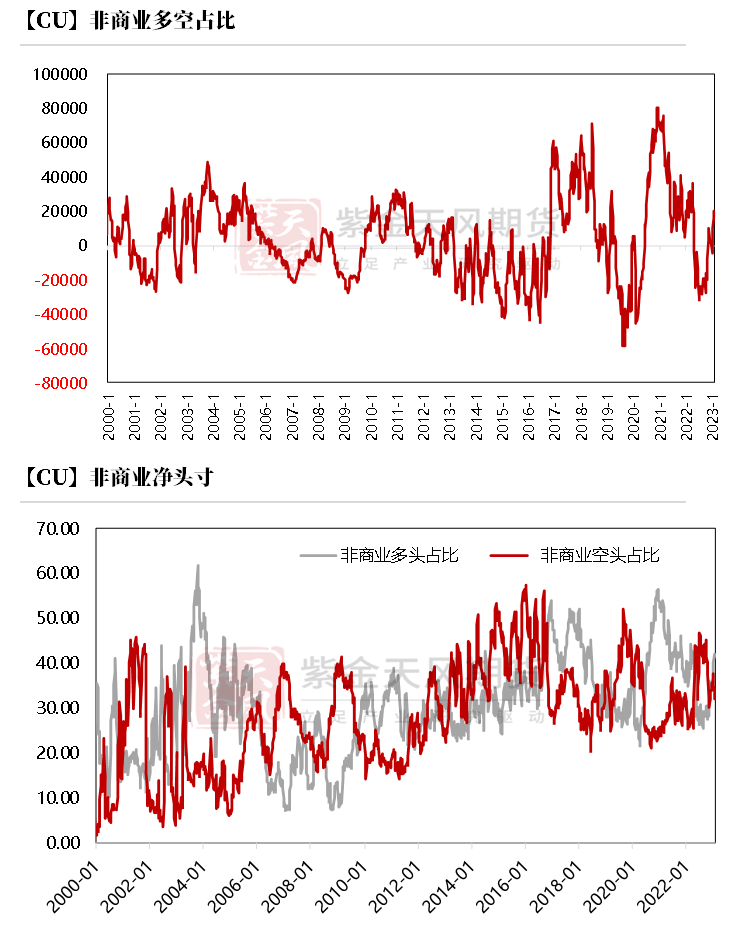

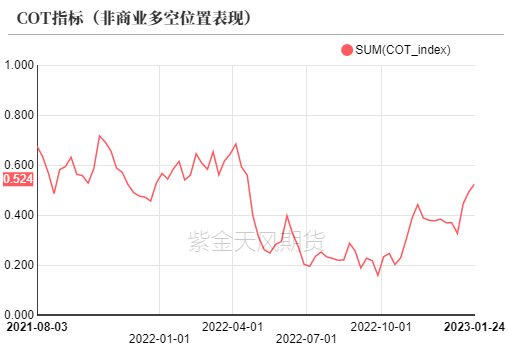

CFTC持倉

* 從1月24日的CFTC持倉來看,非商業多頭與空頭持倉佔比分別爲41.2%、31.8%,多頭減少0.9%,空頭減少2.3%,市場多空雙雙減倉。

* 非商業淨多頭持倉爲20170張,COT指標爲0.524,利多氛圍較前期增加。

數據來源:Wind,紫金天風期貨研究所

聯系人:徐婉秋

從業資格證號:F3070596

聯系方式:xuwanqiu@zjtfqh.com

簡

簡 繁

繁