震蕩鋪墊水面靜,一鳴驚人終有時

——2023年銅二季度策略與展望摘要宏觀:美聯儲政策平衡的難度明顯上升,高通脹與經濟衰退的博弈加重,目前美聯儲仍將把控制高通脹作爲首要目標,但加息對實體經濟及金融穩定的壓力仍存,預計美聯儲本輪加息或進入尾聲。中遠期來看,美國經濟衰退壓力較大。 供應:礦端供應整體呈現偏緊態勢,預計Q2隨着海外礦端擾動影響下降,礦端產量逐漸恢復,TC價格逐漸擡升,供應格局微有改善,節奏上礦端集中放量預計會在下半年。冶煉端,預計Q2海內外煉廠供給釋放節奏有所分化,海外煉廠將進入恢復階段,供給釋放節奏將加快;中國精銅供給將延續增長趨勢,但Q2國內檢修較多,預計精銅增產節奏將有所放緩。此外,需關注廢銅對精銅的替代作用。需求:Q2將進入消費季節性旺季,預計銅主要需求(電力電網)仍有增長預期;隨着3月央行降準實施,Q2內需將進一步復蘇,房地產及家電需求邊際有所改善;預計Q2新能源汽車產銷數據將持續回暖,但傳統汽車領域消費萎縮,汽車板塊用銅需求保持穩定。庫存及供需平衡:由於Q1海外礦山擾動較大,預計全年過剩水平有所下降。現階段全球精煉銅顯性庫存有所下降,庫存邊際變化對銅價形成支撐。預計Q2銅價延續偏強走勢,國內精煉銅供需邊際繼續改善,銅價或形成上行突破。操作建議:待回調布局中期多單,關注71500阻力位。風險因素:1.旺季需求不及預期 2.海外宏觀風險 3.美聯儲政策

一、2023年一季度行情回顧

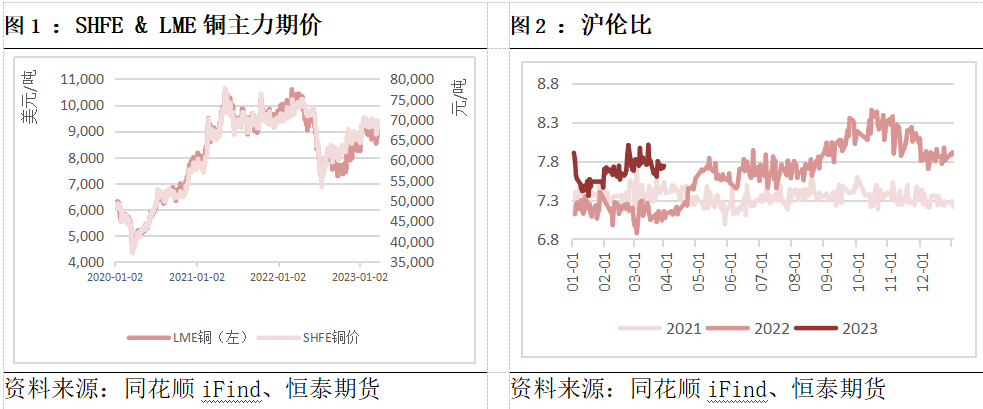

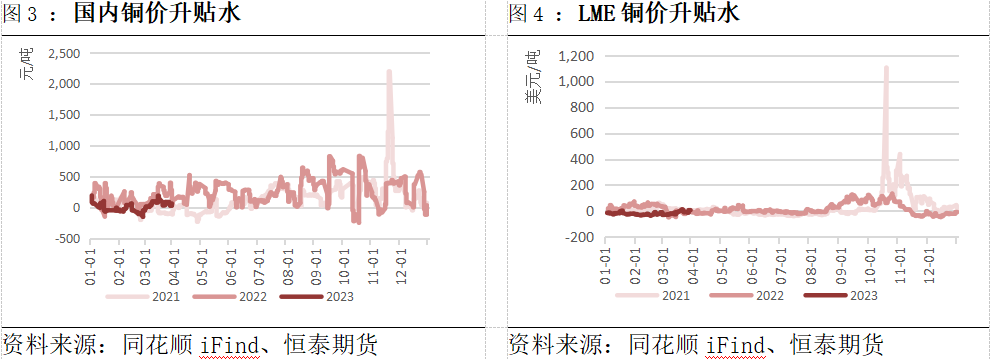

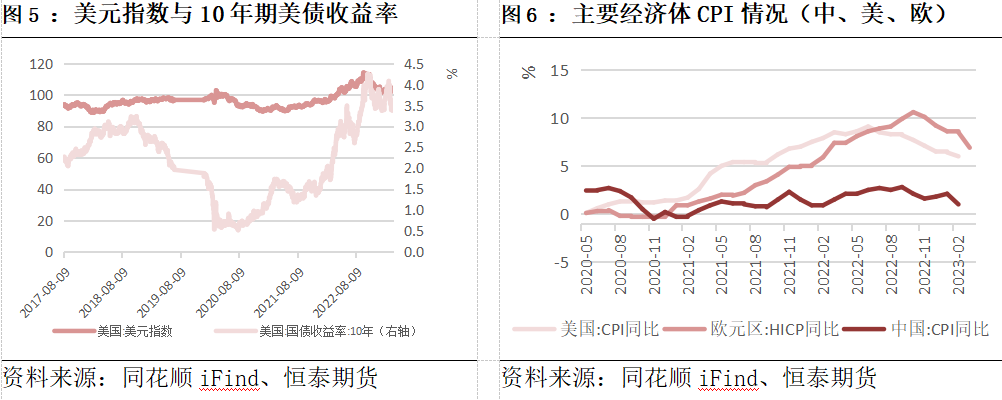

一季度銅價整體呈現震蕩偏強態勢,滬銅主力及倫銅3月電子盤分別上漲約4.4%和7.4%。一季度銅價走勢主由宏觀邏輯主導,市場主要交易美聯儲加息預期反復、國內宏觀經濟復蘇及需求復蘇預期。國際宏觀來看,美聯儲加息預期反復,銅價震蕩,3月受到海外銀行業流動性危機衝擊,短期市場避險情緒上升,銅價下跌較多,但後隨着宏觀情緒的修復及基本面的邊際改善,銅價出現明顯回升。國內宏觀來看,國內經濟水平景氣回升,PMI數據、社融數據等表現均良好,供需雙回暖。基本面來看,一季度海外礦端供應擾動較大,冶煉端國內外精銅產量逐步上升,供應釋放節奏穩健;需求端整體呈現強預期、弱現實態勢;庫存上,春節期間庫存超預期累積,後邊際有所去化。整體而言,現階段宏觀情緒修復,基本面預期邊際有所改善,支撐銅價。預計Q2銅價延續偏強走勢,預計Q2宏觀抑制有所減弱,供應端國內檢修較多,需求端處於傳統旺季,預計國內精煉銅供需邊際繼續改善,銅價或形成上行突破。但需關注Q2旺季實際需求成色以及宏觀情緒的變化。

二、宏觀經濟回顧與展望

(一) 美聯儲政策:高通脹VS經濟衰退

1.美聯儲市場預期調控

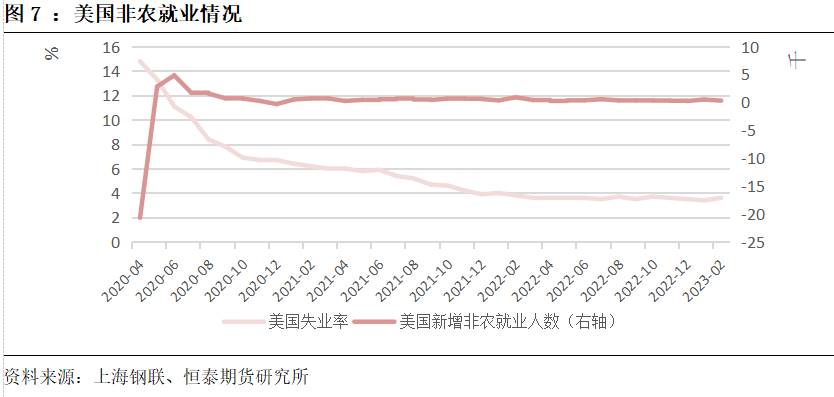

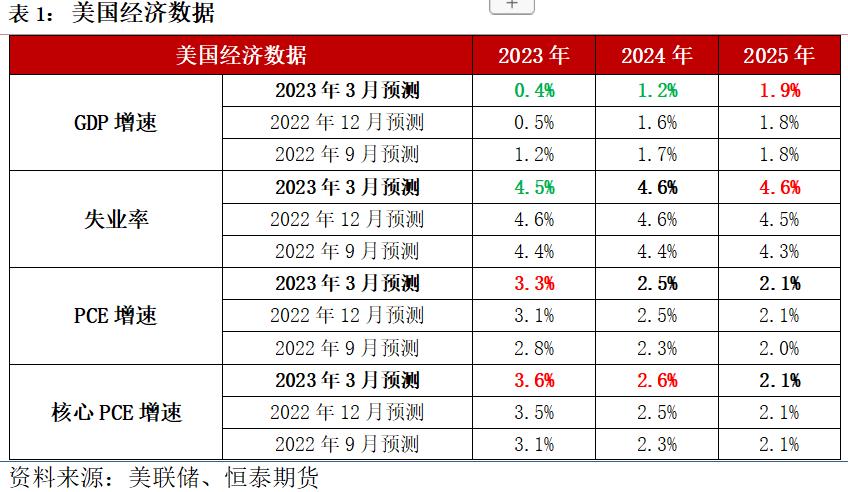

美聯儲3月最新議息會議加息25bp,聯邦基金目標利率區間升至 4.75-5.0%,符合市場預期。現階段而言,美聯儲政策平衡的難度明顯上升,高通脹與經濟衰退的博弈加重,目前美聯儲仍將把控制高通脹作爲首要目標,但加息對實體經濟及金融穩定的壓力仍存,預計美聯儲本輪加息或進入尾聲。中遠期來看,美國經濟衰退壓力較大。雖最新議息會議上鮑威爾仍堅持提示年內不會降息,但我們預計23年底開始降息的概率增大。我們認爲鮑威爾表態主要爲調控市場預期,堅持提示年內不會降息主要爲向市場傳遞美聯儲控通脹的決心,糾偏市場提前交易降息預期,但或與美聯儲實際舉措有所出入,預計本輪加息拐點將臨近。

2.美國通脹壓力仍較頑固

美國1月CPI通脹數據超預期(存在一定口徑調整因素影響:美國勞工統計局小幅上調居住項權重),環比增速上升,同比增速低於前值但降速明顯減緩;美國2月CPI符合市場預期,同比增速較上月繼續放緩,但0.4%的環比增速反映通脹上行壓力仍較頑固。預計美聯儲仍將把控制高通脹作爲首要目標。從內部結構看,核心商品通脹有所放緩,但核心服務通脹繼續走高,其中,住房價格的上漲是最重要貢獻因素。住房通脹繼續創四十年新高,2月住房租金同比增長8.2%。由於工資水平與服務業價格密切相關,過熱的勞動力市場將推動工資高企,導致服務業通脹將比商品通脹更難抑制。總體看,美國2月CPI和核心CPI都如期放緩但扣除住房的核心服務CPI環比超預期增長,本輪美國通脹壓力相對頑固。

3.經濟衰退:就業結構並不健康

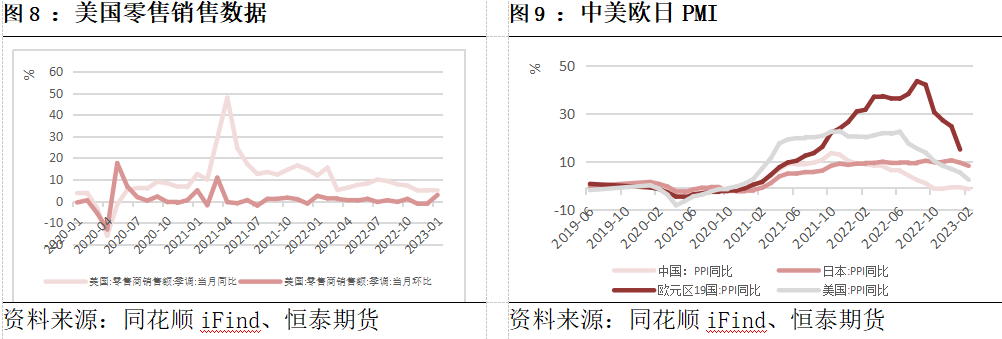

從非農就業數據來看,美國1月非農新增就業錄得51.7萬人,大幅高於市場預期18.5萬人,其中,服務部門和政府部門是核心貢獻來源,服務成本走高對通脹形成支撐。2月非農新增就業31.1萬人,依舊超出預期的22.5萬人,美國就業市場仍然堅韌。但從內部結構看,美國就業結構並不健康。美國就業強勁以服務業爲主,制造業表現較差,疊加現階段或存有一定勞動力堆積現象,造成勞動力市場過熱的“假象”。從最新經濟數據來看,2月美國零售銷售數據不及預期,全球需求持續下降;此外,受全球銀行業流動性危機影響,美聯儲3月FOMC經濟預測中超預期下調美國經濟增速,與去年12月預測值相比,將2023年GDP增速預測下調0.1%至0.4%,2024年GDP增速預測下調0.4%至1.2%。中遠期來看,美國經濟衰退壓力較大,是否能實現軟着陸有待觀察。

三、 供應分析

(一)原料端:銅精礦

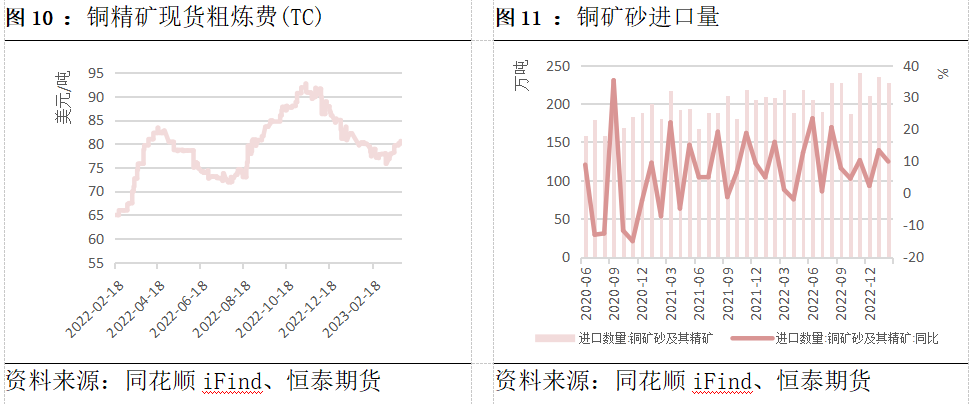

一季度以來,海外礦端擾動較多,如祕魯礦山抗議事件、第一量子暫停Cobre Panama礦石加工業務等。3月初起,祕魯主要礦山的生產活動已經企穩,Las Bambas銅礦運輸及生產恢復滿負荷運轉;巴拿馬政府與第一量子就銅礦運營合同也達成一致。現階段海外礦端處於恢復期,但受前期擾動影響,恢復節奏較慢。從銅精礦現貨TC來看,一季度呈現下行趨勢,近期有所回升。從中國進口看,2023年1-2月中國銅礦砂及其精礦進口463.5萬實物噸,累計同比增加11.7%。主要因爲去年年底大冶陽新弘盛40萬噸粗煉產能和銅陵金冠技改8萬噸粗煉產能投產對原料需求增加所致。現階段,礦端供應整體呈現偏緊態勢,預計隨着海外礦端擾動影響下降,礦端產量逐漸恢復,TC價格逐漸擡升,供應格局微有改善。節奏上礦端集中放量預計會在下半年。

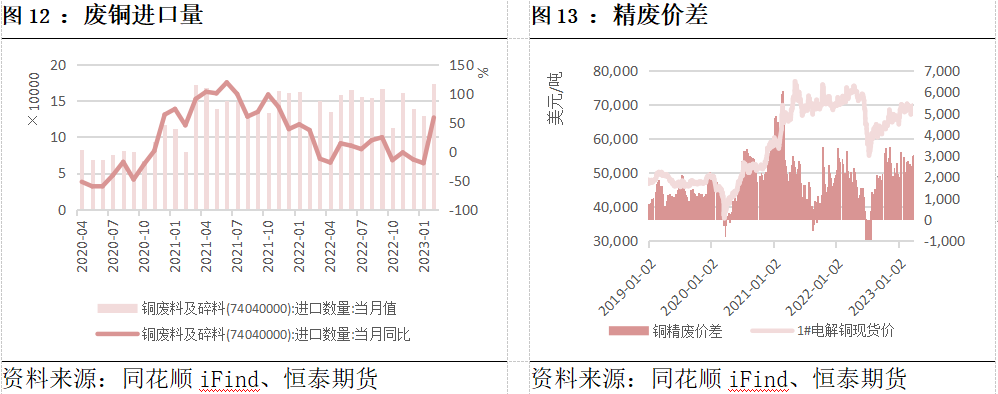

(二)原料端:廢銅

2023年1-2月國內廢銅產量達15.2萬噸,同比下降8.98%,預計Q2廢銅產量將逐步回升。現銅價位於較高位置,精廢價差逐漸走高,高銅價下廢銅替代效應增強,刺激廢銅原料供應商積極出貨,促進庫存釋放。預計Q2廢銅對精銅的替代性將進一步增強。

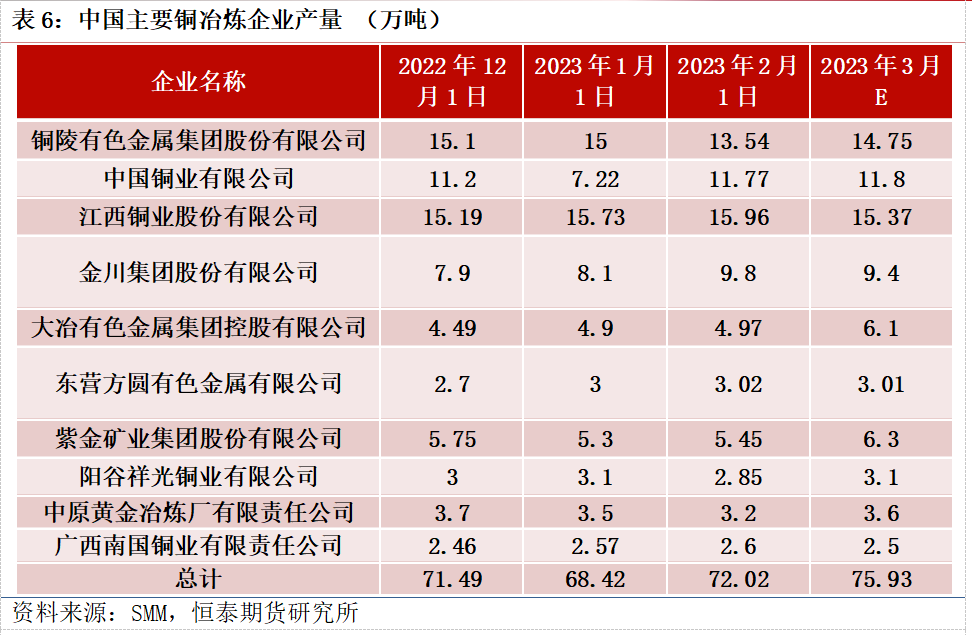

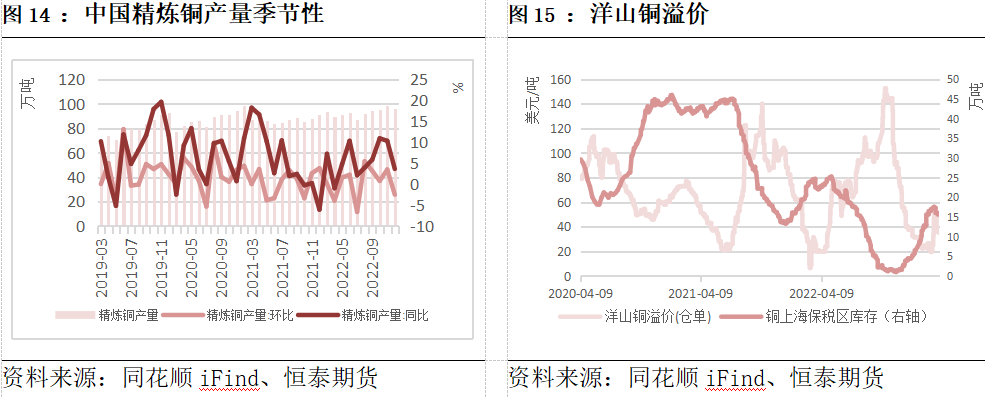

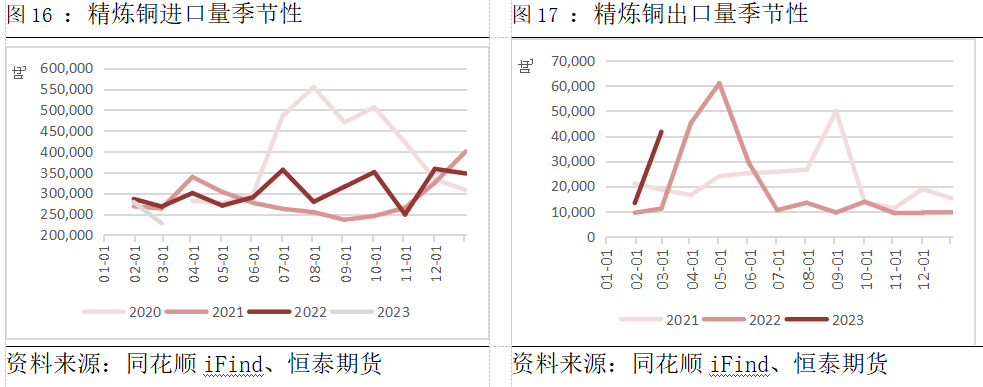

(三)冶煉端:精煉銅

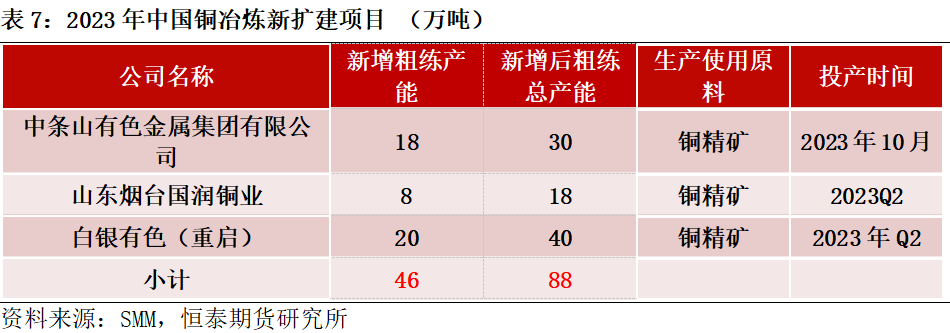

海外:一季度海外冶煉廠仍受能源危機、疫情及地緣衝突尾部衝擊影響,開工率較低,檢修仍偏多。預計Q2將進入恢復階段,供給釋放節奏將加快,但需注意海外整體銅冶煉新增產能有限。中國:國家統計局數據顯示,2023年1-2月精煉銅(電解銅)產量194.5萬噸,同比增長10.6%;1-2月中國銅材產量311.2萬噸,同比增長4.3%。一季度精銅產量釋放較多,供應壓力擡升。Q2國內銅冶煉廠粗煉產能檢修增多,包括金川集團、赤峯金峯銅業有限公司、山東恆邦冶煉股份有限公司等,預計Q2影響精銅產量約13.8萬噸。從新增投產與爬產看,Q2需關注煙臺國潤投產進度,下半年關注白銀有色及中條山有色新增產能情況。預計Q2中國精銅產量仍有放量,供給將延續增長趨勢,但精銅增產節奏將有所放緩。

四、需求分析

(一)電力電網

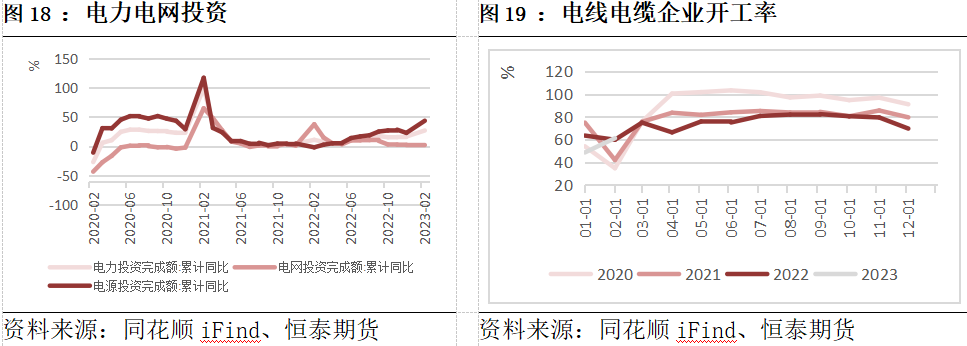

2023年1-2月,國家電網基建實際投資額達319億元,同比上漲2.2%。國家電網表示今年將繼續加強電網投資,投資額或將超過5200億元,同比去年實際完成額增長3.75%。一季度電線電纜開工率環比逐漸走高,多數線纜企業光伏新訂單佔比提升,提供需求增量亮點,1-2月全國新增光伏裝機量20GW,同比上漲87.6%,1-2月全國風電新增裝機容量5.84GW,同比上漲19.2%。Q2將進入消費季節性旺季,預計電線電纜開工率將繼續提升,疊加電網多數訂單將於4-5月份陸續交貨,國網提貨及新增訂單仍有增長預期,銅主要需求有支撐。

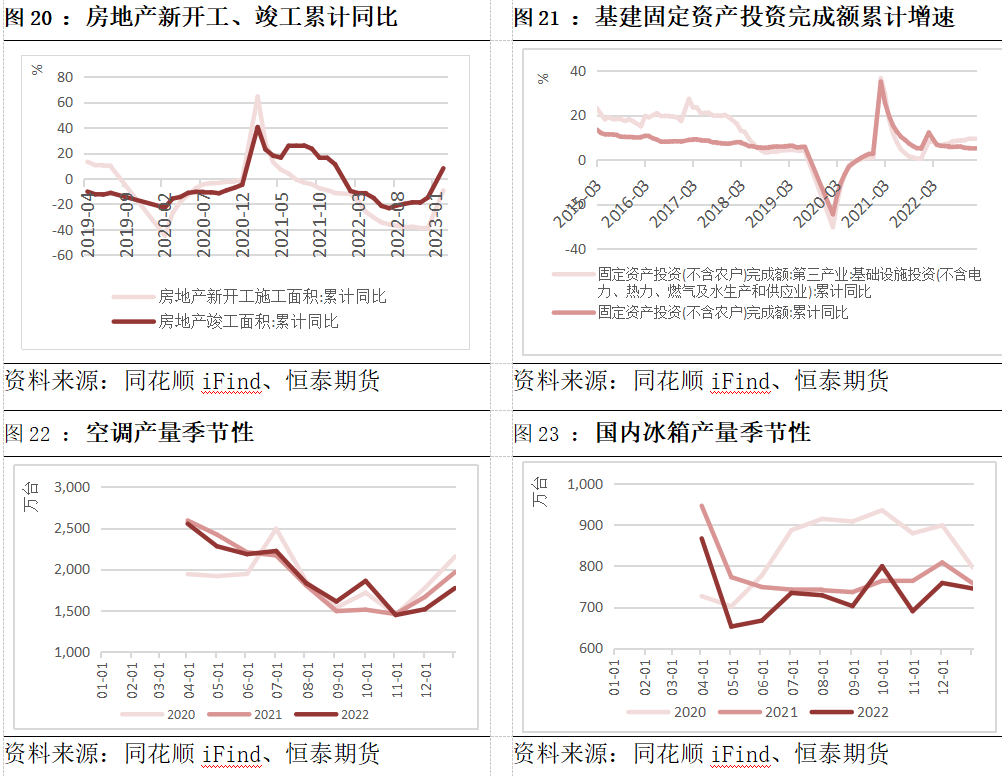

(二)地產 & 家電

房地產供需兩端顯著回暖,基建投資增速顯著加快,家電領域需求穩步回升。1-2月商品房銷售面積降幅大幅收窄,由上月的-24.3% 收窄至-3.6%;房屋新開工面積、房屋施工面積同比降幅同步大幅收窄,分別由-44.29%、-48.24%回升至-9.4%、-4.4%;1-2月固定資產投資同比增長5.5%,房地產累計投資完成額爲1.37萬億元。全國房地產政策支持逐漸傳導至終端高頻數據上,隨着房地產板塊回暖,家電產銷持續恢復中。預計隨着3月央行降準實施,Q2內需將進一步復蘇,邊際有所改善。

(三)汽車

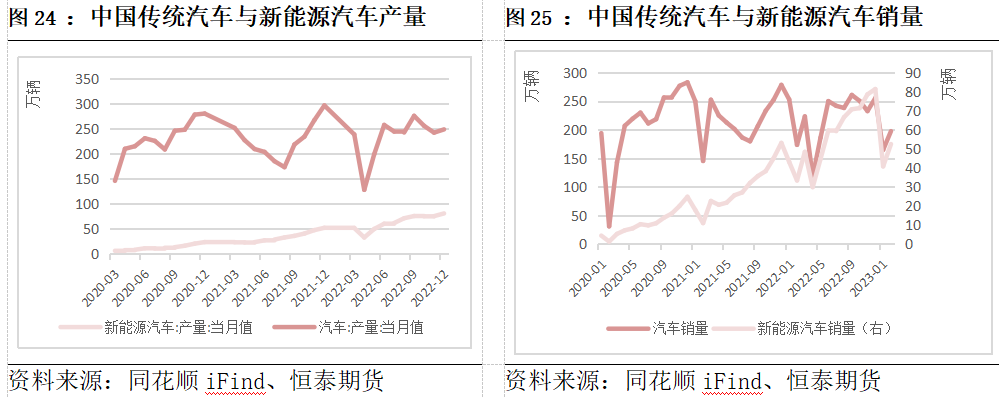

根據中汽協數據,2023年1-2月國內汽車產銷分別完成362.6萬輛和362.5萬輛,同比分別下降14.6%和15.2%;國內新能源汽車產銷分別完成97.7萬輛和93.3萬輛,同比分別增長20%和22%。預計2023年Q2新能源汽車產銷數據將持續回暖,但傳統汽車領域消費萎縮,汽車板塊用銅需求保持穩定。

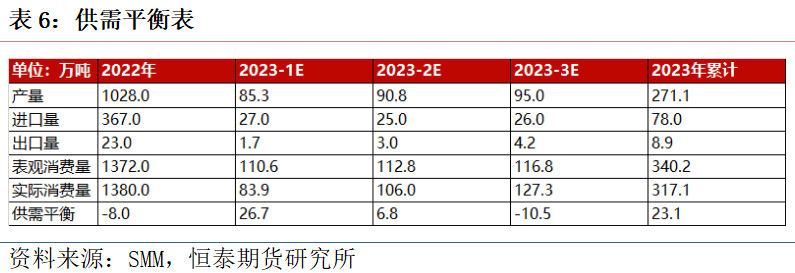

五、供需平衡及電解銅庫存

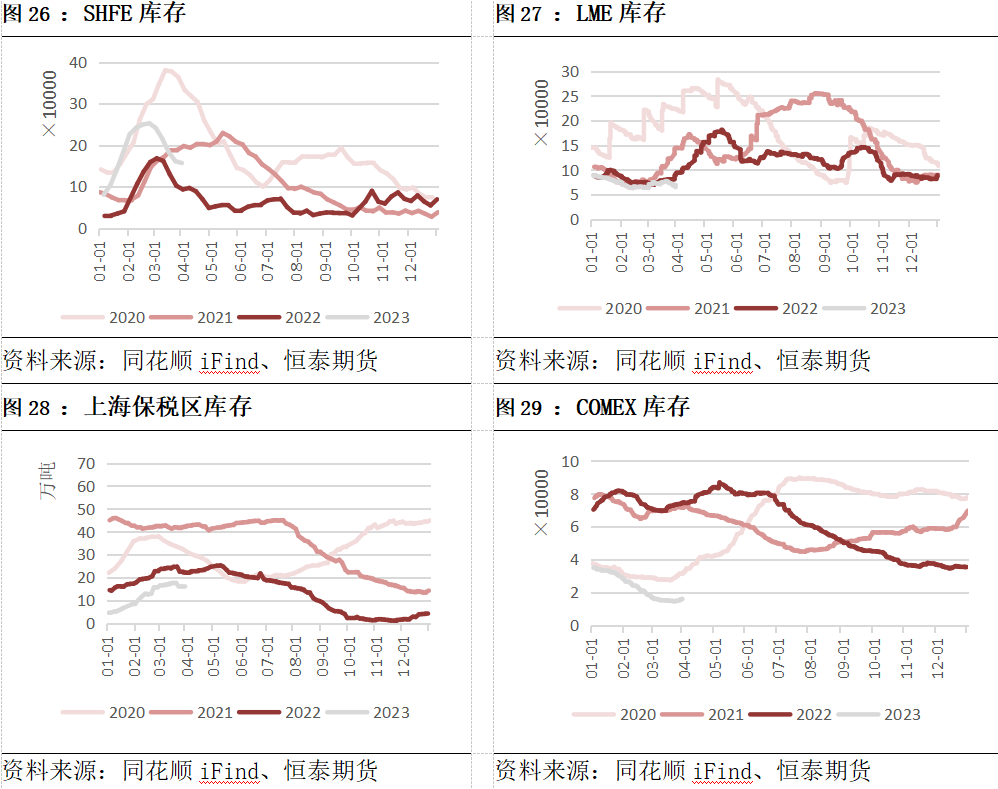

從供需平衡來看,2023年全球精煉銅供需將逐漸轉爲過剩,但由於Q1海外礦山擾動較大,預計全年過剩水平有所下降。庫存上,春節期間存在超預期累庫,現階段全球精煉銅顯性庫存有所下降,庫存邊際變化對銅價形成支撐。

六、總結

宏觀上,美聯儲政策平衡的難度明顯上升,高通脹與經濟衰退的博弈加重,目前美聯儲仍將把控制高通脹作爲首要目標,但加息對實體經濟及金融穩定的壓力仍存,預計美聯儲本輪加息或進入尾聲。中遠期來看,美國經濟衰退壓力較大。供應上,礦端供應整體呈現偏緊態勢,預計Q2隨着海外礦端擾動影響下降,礦端產量逐漸恢復,TC價格逐漸擡升,供應格局微有改善,節奏上礦端集中放量預計會在下半年。冶煉端,預計Q2海內外煉廠供給釋放節奏有所分化,海外煉廠將進入恢復階段,供給釋放節奏將加快;中國精銅供給將延續增長趨勢,但Q2國內檢修較多,預計精銅增產節奏將有所放緩。此外,需關注廢銅對精銅的替代作用。需求上,Q2將進入消費季節性旺季,預計銅主要需求(電力電網)仍有增長預期;隨着3月央行降準實施,Q2內需將進一步復蘇,房地產及家電需求邊際有所改善;預計Q2新能源汽車產銷數據將持續回暖,但傳統汽車領域消費萎縮,汽車板塊用銅需求保持穩定。庫存上,全球精煉銅顯性庫存有所下降,庫存邊際變化對銅價形成支撐。預計Q2銅價延續偏強走勢,預計Q2宏觀抑制有所減弱,供應端國內檢修較多,需求端處於傳統旺季,預計國內精煉銅供需邊際繼續改善,銅價或形成上行突破。但需關注Q2旺季實際需求成色以及宏觀情緒的變化。作者:宋棟鳴博士/Z0014510

簡

簡 繁

繁