【數據】2017年前11個月全球銅市供應短缺11.87萬噸

1月18日,中國電池網(微號:mybattery)從世界金屬統計局(WBMS)獲悉,2017年前11個月全球銅市供應短缺11.87萬噸,2016年全年爲短缺10.2萬噸。截至11月底可報告庫存較2016年底減少12.7萬噸。

1-11月全球礦山銅產量爲1,860萬噸,較上年同期減少0.4%。1-11月全球精煉銅產量爲2,157萬噸,同比增長1.3%,其中,中國產量顯着增加50萬噸,而智利產量減少18.2萬噸。

2017年1-11月全球銅消費量爲2,169萬噸,上年同期爲2,152萬噸。中國前11個月表觀消費同比增加18.7萬噸至1,078萬噸,佔全球需求的將近50%。歐盟28國產量同比增加2.9%,且需求爲308.1萬噸,較上年同期減少1.8%。

2017年11月全球精煉銅產量爲200.29萬噸,消費量爲202.3萬噸。(來源:中國電池雜志-中國電池網)

【觀察】全球銅供應分析

展望未來,全球銅供應仍較爲緊張,銅價具有較強的抗跌能力。2017年由於銅價強勢,沒有新增礦山減產,而2017年此前減產的礦山也沒有復產,因此2018年主要關注其復產情況。

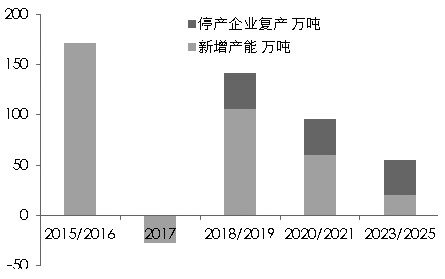

綜合來看,自2017年開始,全球銅精礦供應彈性主要有三部分,第一部分是新增產能,第二部分是在產產能彈性,第三部分是停產產能復產(由於只有嘉能可的停產產能有復產時間表,其他的停產產能只能假設會在2018、2019年復產)。另外,廢舊銅方面,由於政策收緊,2018年前三批廢七類銅進口批文大幅收窄,進一步加劇原料緊張情況。

國外精煉項目擴產主要集中在2016年,計劃投放爲45萬噸,但是2017年國外精煉項目比較少,僅1萬噸。另外,2017年跟蹤結果顯示,2018年哈薩克斯坦和越南冶煉產能有一定增量,爲17萬噸。2019年主要以印度爲主,更遠期展望主要是智利國家銅冶煉精煉項目。我國冶煉產能原本集中在2016年投產,但是因各種因素,2016年實際投產的產能並不多。另外,再生銅方面,2017年新增再生銅項目不變,預估仍然爲80萬噸。

2018年預計全球範圍內投放精煉產能或在97萬噸,並且主要以我國精煉產能爲主;2019年,精煉產能預估投放120萬噸,主要以我國和印度企業爲主。2020年,主要是中色在剛果的10萬噸項目。(來源:中財網)

【分析】從需求角度看中國銅消費

2017年,有色金屬一改2016年“內強外弱”格局,演變爲“內弱外強”。2017年下半年,歐洲、日本和美國經濟復蘇表現出強勁勢頭,而中國經濟雖然率先復蘇,但是還處於經濟轉型的關鍵期,由於基建和地產雙驅動因政策邊際減弱而減弱,需求端出現小幅回落,因此導致銅價上漲。中國對銅的需求強勁,2017年12月中下旬銅價走勢堅挺,超過其他有色金屬主要是2017年年底廢銅進口批文較2016年同期大幅減少。

對於2016年、2017年的銅價,除了需求端的變化,如地產和基建帶動的傳統需求反彈、新能源汽車帶來的需求增長之外,還包括海外礦山罷工、缺乏大型新銅礦項目和中國對固定廢料進口政策收緊導致廢銅進口在短時間內出現一定程度收縮等供應層面的利好。

從需求角度來看,中國銅消費減速是大概率事件,因此目前市場對銅價過度樂觀可能存在較大的風險。從全球銅消費格局來看,中國銅消費佔全球比重最大。國際銅研究組(ICSG)數據顯示,2017年8月中國銅消費佔全球銅消費的50.5%,因此一旦中國銅消費減速,那麼意味着全球銅消費也面臨較大的回落。而市場關注的新能源汽車對銅消費的拉動可能是長期的大趨勢,但是中短期來說則影響較小,包括電動汽車和充電樁在內2018年新能源汽車產業耗銅量不會超過3萬噸。

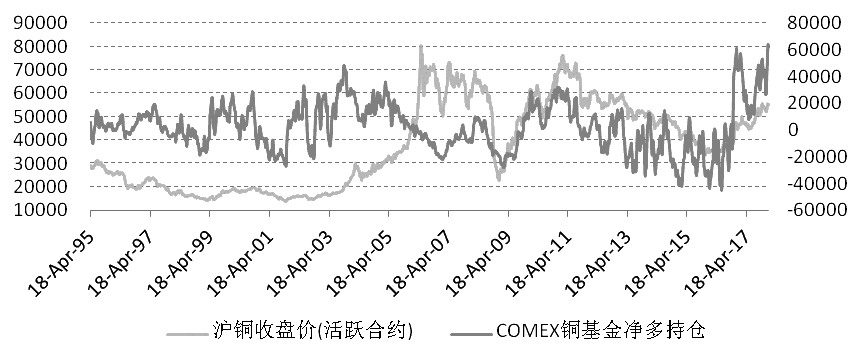

圖爲COMEX銅基金淨多持倉和滬銅活躍合約收盤價

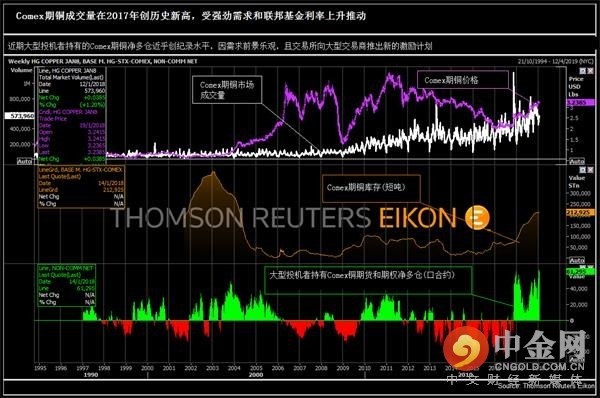

截至2018年1月2日,COMEX銅非商業淨多持倉創下1995年4月18日以來新高62284張合約。QuikStrike期權分析工具顯示,2018年2月22日到期的、執行價爲3.2185美元/磅的COMEX銅期權在所有期權合約中持倉量最大,看漲期權和看跌期權分別達到3381張合約和3764張合約。從交易策略來看,基於對銅價過度樂觀的潛在風險,持有COMEX銅期貨(合約代碼:HG)的多頭同時持有相對應數量的COMEX銅期權看跌期權或是一個比較好的投資組合。(來源:期貨日報 )

【市場】2018年全球銅價展望

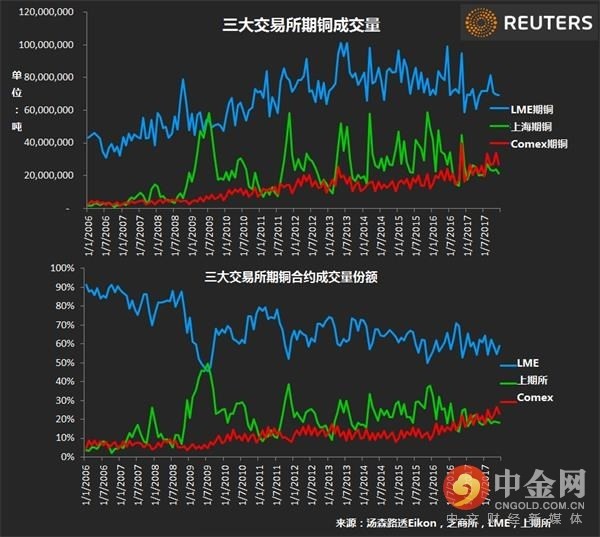

2017年期銅整體成交量較2016年下降近6%,但價格飆漲了30%,其中芝商所從倫敦和上海的競爭對手手中奪得了較大的銅市份額。今年全球銅市供應鏈暗藏兩大威脅,銅價或易漲難跌。

展望2018年,全球銅供應鏈或再次受到威脅。疊加中國限制“廢七類”環保政策,全球銅價有望繼續擴大上漲走勢,花旗、高盛紛紛上調今年銅價預期。

據各個銅礦企業的報告推測,2017年因導致的銅礦減產量至少爲30萬噸。考慮到當前銅價較2017年同期漲幅明顯以及2018年是全球三分之一銅礦再度籤訂勞工合同的年份,分析師全都調整了對供應中斷程度的預估,將2018年可能出現的勞資納入考量。

2018年全球銅供應鏈另一大威脅來自廢銅行業,廢銅行業是供應鏈中的一個重要環節,但統計上並不透明。中國限制“洋垃圾”進口一系列新措施若全部得以實施,可能會阻止廢銅被進口到中國。全球廢銅供應鏈似乎將面臨一段最嚴重的“錯位和割裂”時期,中國將出現廢料短缺,在此同時世界上其他地方的廢料則穩定增加。中長期而言,市場的流向應該會重新調整。(來源:中金網)

【觀點】看好高端鋰電池銅箔市場,缺口仍將延續

中國電池網創始人、中關村新型電池技術創新聯盟祕書長於清教認爲,隨着傳統3C消費電子、新能源汽車、儲能等應用端的穩定增長和放量,鋰電銅箔尤其是6微米左右的超薄銅箔量產,將促進銅箔需求持續增長,但考慮到國際局勢、礦業現狀及技術壁壘、新增產能調試周期長等原因,短期年內高端銅箔市場缺口仍存,預計在1.7-2萬噸。

諾德投資股份有限公司副總裁陳鬱弼表示,新能源汽車的快速發展,使得鋰電池銅箔的需求量急劇增加,銅箔產能出現了較大缺口。他分析,2015年,全球鋰電池銅箔供應量爲9萬噸,需求量爲9.1萬噸,缺口比例爲1%;2016年供應量爲10.5萬噸,缺口比例擴大至3%;2017年供應量預計爲11萬噸,缺口比例進一步擴大至8%。在我國,新能源汽車產銷量增長拉動銅箔產能的增長,2015年銅箔產能爲5.9萬噸,比上一年增長19.1%,但增長的產能仍不能滿足鋰電池產業的需求。“十三五”期間,多孔型、厚度小於6微米的鋰電池銅箔需求量將進一步增加。

簡

簡 繁

繁