事件

1.據上海有色網報道,2018年6月11日,艾芬豪礦業(Ivanhoe Mines)與中信金屬籤署長期戰略合作與投資協議,中信金屬將投資7.23億加元(5.6億美元)獲得艾芬豪礦業19.9%股份,並向艾芬豪提供1億美元的中期貸款融資。艾芬豪礦業將以每股3.68加元的價格向中信金屬定向增發196,602,037股普通股。中信金屬將在配售完成後擁有艾芬豪礦業已發行普通股的19.9%,並將中信金屬作爲艾芬豪最大的單一股東。艾芬豪創始人、董事長Friedland持有17%股份,退居第二大股東。此次募集資金將用於艾芬豪旗下位於剛果金的Kamoa-Kakula銅礦、Kipushi鋅礦和Platreef鉑金礦的開發。

2. 該交易還有待中信盡職調查和內部批準,預計約30天。此外,還須經多倫多證券交易所批準,其他慣例成交條件以及向中國監管機構備案並注冊。預計收到所有必要的批準和完成交易需要四個月的時間。私募配售完成後,中信金屬與艾芬豪礦業將籤署投資者權益協議。主要條款包括:

1)中信金屬將有權提名兩位董事, 其中一位爲獨立董事,Ivanhoe董事會擴充至11人。其中中信金屬董事長孫玉峯預計將進入董事會並與Friedland共同擔任聯合主席。

2)中信金屬將獲得反稀釋權,以維持其19.09%的股份。

3)中信金屬將利用其合理的商業努力爲Kamoa-Kakula項目的第一階段發展安排項目融資。

4)中信金屬還與Friedland另行約定,雙方承諾在2022年1月8日前對艾芬豪的所有權維持在19.9%以內。

3.紫金礦業此前持有艾芬豪礦業9.9%的股份,並擁有反稀釋權,如果紫金跟進配股,所需資金約7800萬加元(6000萬美元)。

安信有色點評

一、三個關鍵Facts

1.卡莫阿的股權結構:紫金礦業39.6%,艾芬豪39.6%,Gecamine20%,0.8%晶河全球(紫金礦業擁有安排項目第一階段融資,享有購買期權)。

1)卡莫阿銅業100%持有卡莫阿-卡庫拉銅礦項目;卡莫阿控股持有卡莫阿銅業80%股權(另外20%股權由剛果金國家礦業公司Gecamine持有,不被稀釋);

2)紫金礦業和艾芬豪分別持有卡莫阿控股49.5%股權,晶河全球持有1%。同時紫金擁有卡莫阿控股1%權益的購買期權,紫金安排了項目開發第一階段融資,買方發出行權通知,晶河全球必須將其1%股權賣給紫金。

2.艾芬豪股權結構:中信金屬入主之後,大股東中信金屬19.09%,原先大股東Robert Friedland持有17%,成爲二股東,紫金礦業此前持有艾芬豪礦業9.9%的股份,並擁有反稀釋權,如果紫金跟進配股,所需資金約7800萬加元(6000萬美元)。

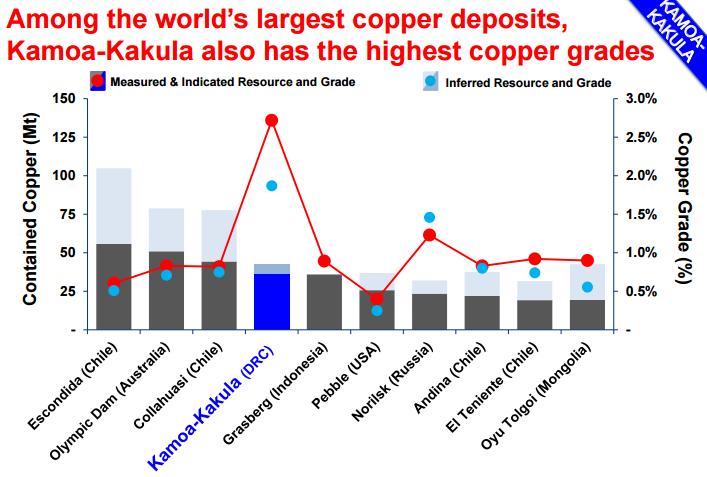

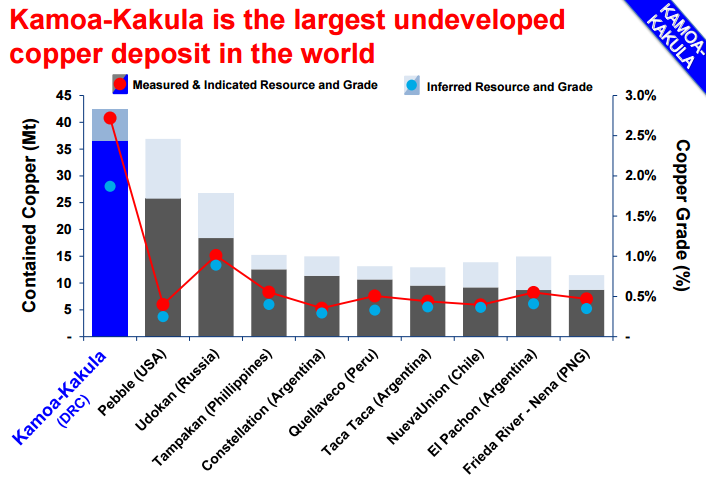

3.卡莫阿-卡庫拉銅礦項目的重要意義:目前爲止全球第四大銅礦,全球最高品位銅礦和全球最大未開發銅礦。以邊界品位1%計算,卡莫阿-卡庫拉銅礦項目控制級別+推斷級別的銅金屬資源量合計爲4,249萬噸,礦石量爲16.55億噸,平均品位爲2.56%。而且,根據目前的勘探進展,卡莫阿-卡庫拉銅礦項目的礦體邊界仍未封閉,存在較大的找礦前景。加密和邊部的鑽探工作仍在開展,用以升級資源級別和控邊工作。初步預計一期開發計劃年產銅金屬量40萬噸,二期再翻倍至80萬噸。

資料來源:艾芬豪官網,安信證券研究中心二、中信金屬入主艾芬豪,卡莫阿銅礦開發迎來重大進展,對紫金礦業帶來重大利好!

1.前期股權結構對卡莫阿項目開發帶來掣肘。由於在項目層面,紫金和艾芬豪分別持有39.6%股權,這使得爲了保持該持股比例,股東雙方需要對卡莫阿項目以相同的資金規模進行投資。但是,由於艾芬豪是礦業勘探公司,融資能力有限(資產負債率72%,市值26.6億加元,大股東持股比例僅爲17%),顯然難以承擔與紫金礦業相當的投融資規模,這就對卡莫阿項目開發帶來重大掣肘。

Plan A:艾芬豪非常看重卡莫阿的投資前景,不想輕易放棄股權,主張降低開發規模和相應融資規模,與艾芬豪的融資能力相匹配。2020年底一期希望投產,愛芬豪給出的年礦石處理量規模是600萬噸/年,但紫金希望的規模是800萬噸/年。

Plan B:艾芬豪在項目進展中拖一拖,並將自己的股權待價而沽。

可見,不管是PlanA還是PlanB,均對卡莫阿銅礦的開發帶來開發進度的拖延和規模的降低,也提高了紫金礦業對該項目的投資成本。

2. 中信金屬入主艾芬豪,紫金礦業如虎添翼,卡莫阿銅礦開發有望加速!

1)中信金屬有限公司:中信集團旗下從事金屬貿易(主要爲銅、鈮以及鋅、鉑族金屬、鐵礦石、煤炭、白銀等)及金屬礦業項目投資的公司。2011年,由中信金屬牽頭的中方聯合體聯合以19.5億美元收購世界最大鈮公司巴西礦冶公司(CBMM)15%的股權,2014年,五礦聯合體收購當時全球最大在建銅礦祕魯Las Bambas銅礦,中信金屬參與投資並獲得了15%股權。這兩次參股投資,令中信金屬獲益頗豐。

2)我們認爲,中信金屬相對控股艾芬豪,將爲紫金礦業加速開發卡莫阿銅礦帶來重大助力。

第一,中信金屬入主,使得艾芬豪獲得了卡莫阿項目足夠的投融資實力。此次中信金屬增資7.23億加元(5.6億美元)獲得艾芬豪礦業19.9%股份,並向艾芬豪提供1億美元的中期貸款融資,紫金如果跟進配股,會再增資約7800萬加元(6000萬美元),這使得艾芬豪獲得總計約6.2億美金股權增資和1億美金中期貸款融資。考慮到卡莫阿一期開發大約需要13億美金,按照艾芬豪對卡莫阿49.5%的出資比例,目前的資金實力已足夠支撐開發投資。

第二,中信金屬會是一個很好的財務投資者,中信金屬入主艾芬豪,打破了前期掣肘僵局,紫金礦業如虎添翼。從中信金屬從公司定位和以往的業務經驗看,是個很好的財務投資者,基本都是以參股CBMM15%股權、參股Las Bambas15%股權的方式獲得巨大收益。我們有理由相信,此次中信金屬入主艾芬豪,打破了原先艾芬豪融資能力不足或者待價而沽對卡莫阿項目的掣肘僵局,有望主要依靠紫金礦業卓越的跨國礦山開發和運營能力,爲卡莫阿項目的開發提供足夠的財務融資和其他相關支持,紫金礦業可謂如虎添翼。同時,比起紫金對艾芬豪進行私有化,考慮到私有化會對卡莫阿開發進度客觀上減慢,並造成紫金的股本攤薄和財務負擔,中信入主艾芬豪並全力支持紫金礦業開發項目,顯然是更加現實和明智的選擇。

3.站在目前時點,建議重點關注紫金礦業!

一是2018Q3以銅、鋅、黃金爲代表的有色廣譜品種有望迎來共振向上。主要來自美聯儲6月中旬加息落地後全球流動性緊縮的局面有望否極泰來,對經濟復蘇的壓制有望疏解,國內政策面逐漸向“擴大內需”微調,同時再疊加旺季來臨。

二是銅供需面邊際抽緊,銅價有望強勁上漲。主要受益於Q3海外銅礦集中進行勞工談判,罷工預期提升;十三批七類廢銅進口批文總量爲48.51萬噸,同比降83.86%,1-4月廢銅進口量爲74萬實物噸,同比降38.5%,國內廢銅進口持續緊張,以及國內下半年電力投資、空調、房地產行業的邊際向好。

三是紫金礦業銅礦產量具備極強成長性。2018-2019年分別爲24萬噸、30萬噸,2020年隨着卡莫阿銅礦投產,將逐步帶來權益產量20萬噸的低成本增量,彈性巨大。

四是公司6月9日公告,前期由於地震損毀電站停減產的巴新波格拉金礦(持股50%)有望在未來6-8周之內復產,並將獲得保險賠償。目前Hides電站修復工作進展順利,該燃氣發電站已於六月初恢復局部發電,發電能力達到了震前約50%的能力,預計在未來六至八周時間裏,將恢復正常供電。同時,波格拉金礦投保了“財產損毀及業務中斷險”,目前保險公司仍在理賠受理和評估中,波格拉金礦已於 5月底收到了保險公司支付的第一筆金額爲2,500萬美元的賠償首付款。

五是2019年剛果金科盧韋齊的Commus銅礦(持股72%)有望具備銅5.5萬噸,鈷2400噸產能,礦產鈷的新增量將帶來利潤較大增量。

我們的盈利測算表明,2018-2019年紫金礦業歸母淨利潤有望達到50億和75億,按照按照A股4.02元/股,230億股本對應924億市值,分別對應2018-2019年18.5x和12.3x。再考慮到中長期銅、鋅、金在再通脹進程中的上漲彈性,以及當前卡莫阿銅礦開發出現重大進展,公司估值彈性巨大,目前被顯著低估,目標市值1500億!

風險提示:1)美聯儲加息進度超預期;2)全球經濟復蘇低於預期;3)全球銅礦供應增速高於預期;4)公司項目進展低於預期。

簡

簡 繁

繁