作者:美爾雅期貨 有色分析師 張傑夫

有色金屬的庫存一直在價格分析中佔據着舉足輕重的地位,分析庫存對於理解供需情況,進而預測價格都是不可或缺的一點。本文嘗試理一理2022年之後銅顯性庫存變化的線索,預測未來庫存變動趨勢,進而分析該種變化如何影響價格。

一

國內季節性累庫情況,何時止步?

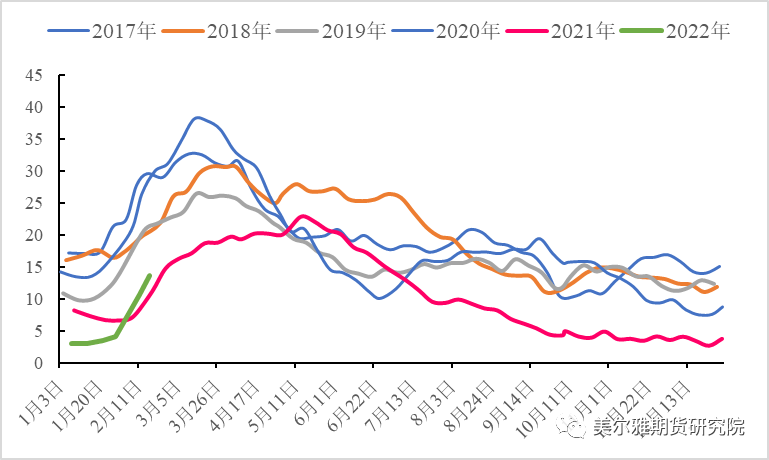

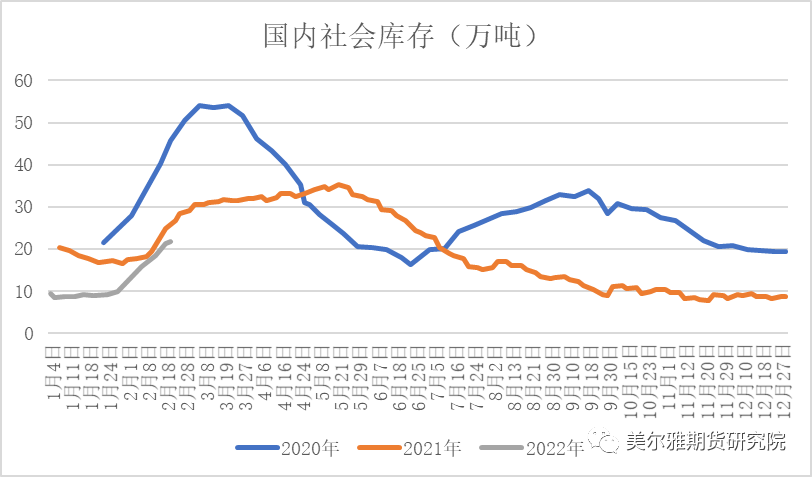

首先我覺得要分析的第一個問題是佔據全球一半以上的中國銅消費如何復蘇來宣告累庫的結束,這其中有兩個變量,累庫高度和去庫時間。從今年上期所累庫來看,一月中旬進入累庫周期,四周時間庫存由3萬噸增至13.63萬噸,累庫幅度4倍;社會庫存一月中旬進入累庫周期,四周時間庫存由8.6萬噸增至21.74萬噸,累庫幅度2.5倍,應該來說今年國內的季節性累庫是略超預期的,上期所累庫速度較往年要更快一些。

圖1:上期所銅庫存(萬噸)

圖2:國內社會庫存變化(萬噸)

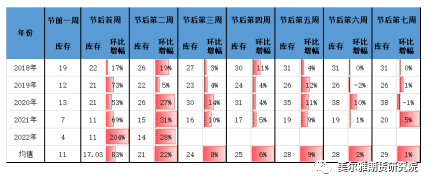

上述統計到的兩個國內顯性庫存可以理解爲當現貨交投弱化,供大於求的狀態下產生的庫存變化,持貨商發現貨物難以流通時,一部分貨物滯留倉庫,造成社會庫存增加,另一部分直接注冊成期貨倉單,放入指定交割庫保存。因此當前的弱現實跡象下,我們分析庫存變化時除了關注絕對量的增減,也要對比來看相對變化的強弱。下圖顯示的是上期所銅庫存在春節前後近8周的變化,時間窗口對應到了一季度的1月中旬到3月中旬。

我們從下圖中可以發現以下幾點規律,首先從近幾年數據來看,一般累庫至節後第六周,庫存達到頂點;其次累庫速度變化是由快變慢,節後三周內的庫存累積速度是相對較快的;最後看一下今年截至到節後第二周的情況,目前來看,上期所本輪累庫超預期,體現在庫存增長速度較快,不過絕對值水平仍處於近幾年來低位,這也將限制後續庫存高度擡升的空間,分析其背後變化的原因,1、2月國內電解銅產量增長穩定,在下遊未完全復產的情況下,冶煉廠更傾向於將春節積累的庫存運至倉庫進行交割;另外節後銅材企業開工率回升速度緩慢,元宵節過後,精銅杆開工率達到58.95%,回升24.7個百分比,但是仍未恢復至正常水平。精銅杆需求增速不及預期,另外高銅價下精廢價差已經更利好廢銅作爲原料加工,對此精銅的累庫也產生了一定影響。

基於規律和現實情況分析,今年國內庫存拐點預計在3月中下旬出現,累庫高度預計能達20萬噸左右,庫存高度對比歷年不算高,但下遊消費復蘇進度的變化節奏具有不確定性,訂單回暖以及增長有可能不及去年水平,主要還是關注地產家電鏈在三月中旬後的消費表現。

圖3:2018-2022年上期所春節前後庫存變化對比

二

LME銅低庫存格局能否持續?

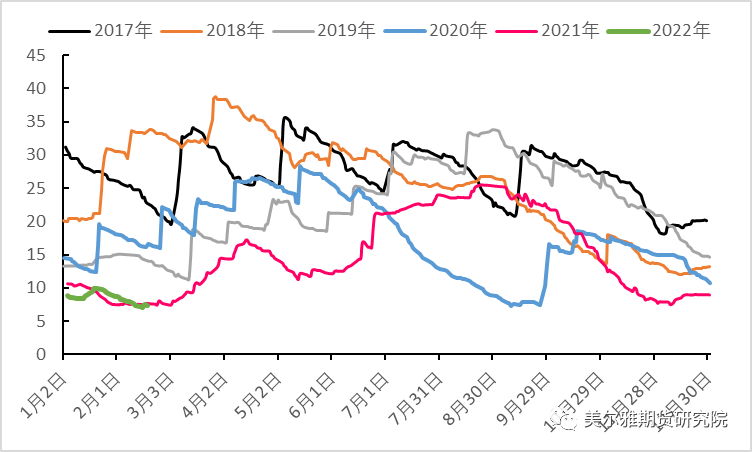

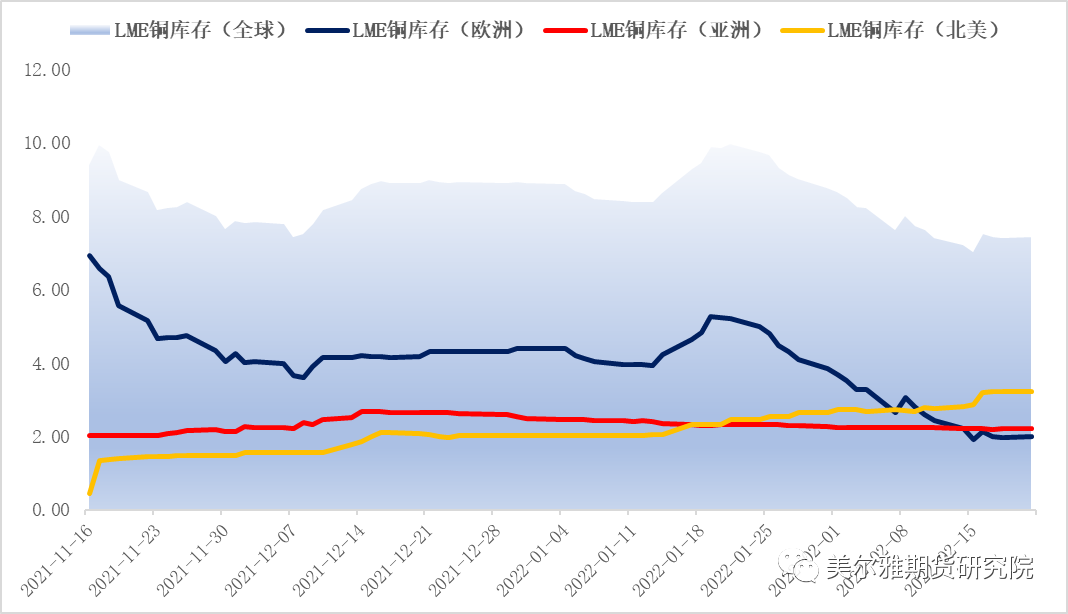

LME銅庫存在2022年之後一直在低位運行,初期小幅累庫至10萬噸附近後,從1月中下旬開始庫存再度去化,同時伴隨着注銷倉單佔比的快速擡升,這也是自去年10月注銷倉單佔比從90%以上高位回落後的再次反彈,也爲價格上行帶來了一定空間。我們從庫存上看,LME當前庫存的銅庫存仍處於歷史地位,疊加現貨的持續升水以及注銷佔比的偏高,種種跡象表明,當前歐洲地區的供需格局確實偏緊,從圖5庫存分地區的變化也可以看到,歐洲地區的庫存變化主導着整個LME庫存波動,尤其關注的鹿特丹倉庫庫存,仍在小幅去化中,未見明顯交倉行爲。

我們預計歐洲地區的偏緊格局在未來1-2個月內仍難以緩解,一方面是來自於地緣政治衝突的不確定性,可能導致歐洲北約國家切斷與俄羅斯的貿易鏈,俄羅斯年產佔比近4%的精銅難以進入歐洲補充,歐洲方面能源價格飆升下除非總需求出現極度惡化,但當前時間節點還不具備惡化基礎,或者下半年逐漸發生,因此歐洲需要尋求新的銅,但航運緊張尚未緩解,且運輸需要時間,LME銅庫存後續或難以發生大幅交倉行爲,因此我們認爲LME銅的低庫存格局還能延續一段時間。

圖4:LME銅庫存季節性變化

圖5:LME銅分地區變化

圖6:LME銅現貨升貼水

三

保稅區銅庫存的再平衡之路

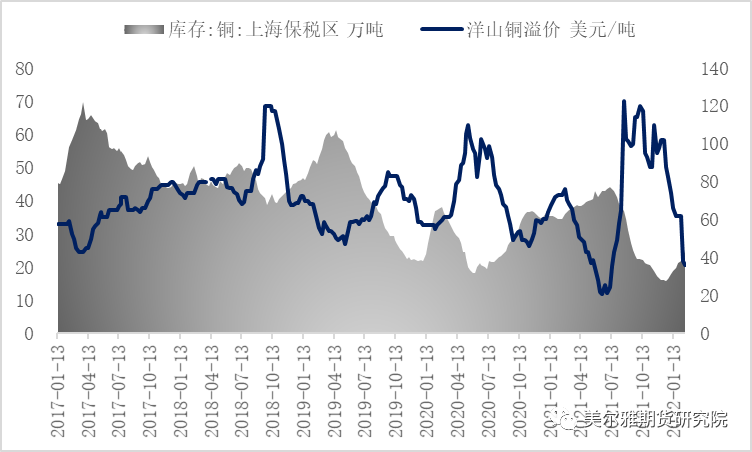

最後一個分析全球銅庫存的蓄水池——中國保稅區庫存。保稅區庫存的變化與中國進口銅需求,進口盈虧的變化息息相關,保稅區庫存從去年12月初開始累升,自15萬噸附近累庫10萬噸達到當前水平,其背後變化原因主要是國內與海外相比,供需結構變化帶來了價格強弱不同,內鬆外緊使得進口窗口一直處於關閉狀態,洋山銅溢價大幅下行,貨物積累在保稅區難以入關,當前保稅區庫存變化與去年下半年表現完全不同,並且我們認爲這種趨勢可能還將在今年上半年持續,因爲前文分析國內與海外的供需情況,海外尤其是歐洲地區仍將較國內處於以供需偏緊狀態,而保稅區作爲一個全球銅庫存的蓄水池,它將繼續走累庫的再平衡之路,最後或將達到30-35萬噸區間水平運行。

圖7:中國保稅區庫存與洋山銅溢價

四

庫存變化關鍵節點與交易機會

總結而言,現實情況是當前全球銅庫存仍處於歷史地位,而國內供需偏鬆,歐洲地區供需偏緊,現貨升水交易,處於一個供應量還未真正起來的供需偏短缺的狀態。預期情況是,全球庫存在上半年庫存增長有限,下半年或開啓累庫,國內的季節性累庫後都對3月中下旬的去庫和消費抱有一定樂觀預期;海外預期是未來一段時間內難以緩解偏緊格局。那麼在這種現實和預期下,價格的交易機會我認爲可以來自以下方面:

全球銅低庫存格局暫難以改變,並且區域性的短缺對價格有刺激作用,如果出現恐慌性下探,價格仍有反彈動力。

國內供需偏鬆,仍在等待庫存高度和去庫時點的確認,三月中下旬的時間節點或對應宏觀上加息與縮表路徑的確認,同時國內消費復蘇,尤其是地產家電鏈能有偏強表現下,價格會出現一定程度上行,但高度預計有限。

全球總需求的回落以及增速下行,將逐步體現到PMI與庫存變化上來,海外庫存的逐步累積或帶動全球總庫存水平擡升,從而產生價格下行壓力。

多空博弈加劇,但多空都有機會,只是時機和安全邊際的選擇在今年交易中顯得格外重要。

(數據來源:wind,美爾雅期貨)

簡

簡 繁

繁