概述

*行情回顧:2022年以來,受宏觀能源通脹及地緣政治因素影響,基本金屬價格均經歷較大波動。先後經歷俄烏關系緊張,以及通脹下整體經濟增速擔憂,有色金屬市場價格高位回落。

*宏觀風險偏好回落與供需不及預期:下半年銅價將長期面臨着全球通脹和美聯儲緊縮貨幣政策的壓力以及國內方面經濟刺激政策效果的顯現導致的需求回升驅動,銅價重心將繼續走弱,倫銅大致運行區間在 7300-9000美元,滬銅大致運行區間在 5.7-7萬元。金融市場風險偏好不穩的極大限制,需要警惕短期部分品種價格雙向波動加強風險,建議投機客戶在市場動蕩中勿重倉豪賭,加工企業以鎖定利潤套期保值爲主,注意風險控制與資金管理。

宏觀經濟政策

海外政策全面收緊,衰退風險逐步增加

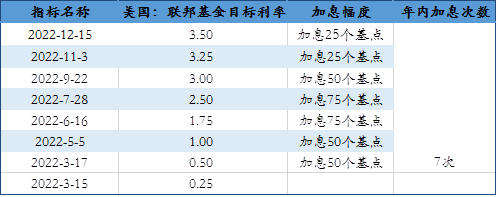

美國聯邦儲備委員會宣布上調聯邦基金利率目標區間75個基點到1.5%至1.75%之間,以遏制通脹再度飆升。這也是美聯儲自1994年以來最大加息幅度。市場擔憂美聯儲繼續激進加息或將嚴重衝擊美國經濟。落腳到本輪加息,不同於往的加息,美聯儲在開始加息後仍在不斷釋放加息預期的信號。並且承認大幅度的加息可能使美國經濟陷入衰退,同時再次強調美聯儲降低通脹的決心,這可能意味着美聯儲還將開展多次超出市場預期的加息計劃,導致市場悲觀情緒的延長。本輪美國的通貨膨脹主要是由於新冠疫情以及俄烏衝突導致生產、運輸環節的降速,工人失業後沒有迅速返回勞動力市場,能源價格上漲大幅提升了交通運輸中產生的燃料價格,加劇了供應鏈的緊張,給通脹帶來了額外的上行壓力。在此背景下,美聯儲不得不把今年的工作重心轉移到抑制通脹上。通過加息抑制需求端以及改變通脹預期。

美聯儲預計加息時點

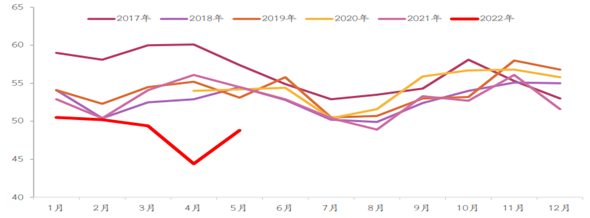

突如其來的國內疫情

2022年二季度以來,由於奧密克戎毒株多個亞型的大範圍加速傳播,國內疫情呈現點多、面廣且持續時間長的特點,對我國包括有色金屬在內實體產業的開工效能、物流成本、供需平衡和交易活躍度等都產生不同程度的影響。就國內需求方面來看,本輪疫情對直接面對終端的下遊加工行業影響較大,行業產能利用率普遍出現明顯下降,尤其是多地因疫情需要而陸續採取的封城措施,區域嚴防外溢波及多個銅產業鏈上的重要生產地區,尤其4-5 月份,華東、華南地區的產銷和運輸出現間歇性停擺情況有色產業在運輸嚴重受限的情況下產需明顯乏力。就銅產業爲例,4-5月由於原料成本高企、需求擾動衝擊、物流受阻等多種不利因素幾乎全部進入有色加工這一環節,使本就利潤率較低的有色加工行業苦不堪言。

中國物流景氣指數:新訂單

俄烏地緣引發供應擔憂

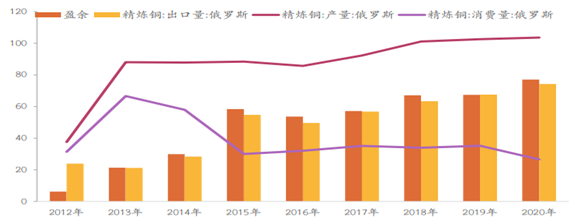

從被制裁角度考慮。據ICSG數據顯示,2020年俄羅斯精煉銅產量103.6萬噸,佔全球精煉銅(原生+再生)產量的4.2%,精煉銅消費量26.6萬噸,盈餘77萬噸,實際對外輸出77.6萬噸;2021年俄羅斯精煉銅產量預計降至95萬噸,佔全球精煉銅產量的4%左右,精煉銅消費量將增長至30萬噸,盈餘約65萬噸,實際對外輸出46.3萬噸。

俄羅斯精煉銅產出及出口量

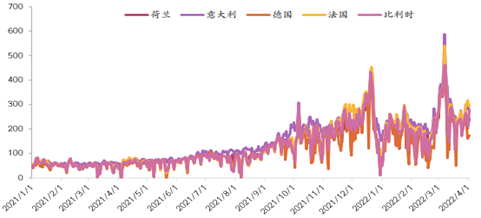

從能源角度去考慮。目前歐洲的精煉銅產量約392萬噸,歐盟的精煉銅產量約266萬噸,成本的快速上升可能導致銅冶煉企業減產不得不在考慮之中,能源和電力危機在一季度鋁鋅冶煉方面有所體現。

歐洲電價

供需方面的影響因素

銅礦產能增速放緩,趨向寬鬆

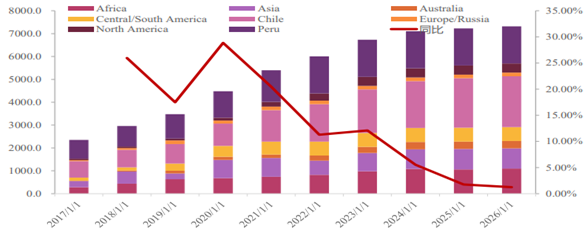

從銅資源周期來看,世界銅礦資源分布不均,主要集中於智利、祕魯等拉美地區,去年因疫情導致祕魯和智利經濟衰退風險較大導致全球最大的兩個銅產出國銅礦運營受到影響,同時受到海運緊張導致銅礦運輸受到壓制。2021年伴隨銅價再次走強,預計全球銅礦資本開支將再度步入恢復性增長期,但疫情反復襲擾,疊加俄烏紛爭超預期升級,全球銅礦供給恢復節奏明顯受阻,現階段依然處於弱恢復周期,銅礦產量回升仍較緩慢。此,但預計總量依然受限;一方面是好的項目比較 稀缺,另一方面經歷了上一輪產能過度擴張帶來的過剩壓力,目前行業較爲謹慎。國際銅研究組織(ICSG) 在5月份快報發布的初步數據顯示,2022 年第一季度世界礦銅產量同比增長2.6%,其中銅精礦產量同比增長約2.2%,溼法冶煉電解銅產量同比提高4.7%。2022年,剛果金的Kamoa-Kakula、印尼的 Grasberg、 中國的Qulong、智利的 Chuquicamata 等等陸續投產。因此,下半年銅礦產能繼續釋放的情況下,銅礦供應方面大概率持續增加,整體保持寬鬆水平。

全球銅企新項目供應預測

供應壓力主要在下半年

銅精礦在精煉銅原料中的佔比在80%以上,而中國作爲精煉銅產銷頭號大國,銅冶煉企業的原材料主要依賴國外進口,而近幾年來中國冶煉產能卻處於快速擴張階段,此消彼長下使得進口銅精礦加工費低迷,中國冶煉企業持續面臨“原料緊張利潤微薄”的窘境。2022年銅精礦長單加工費Benchmark敲定爲65美元/噸與6.5美分/磅,較2021年上漲15美元/噸與0.55美分/磅, 2022年2季度CSPT敲定TC地板價爲80美元/噸,環比上漲10美元/噸。銅冶煉利潤隨TC和硫酸價格上漲而快速上揚,5月31日全國硫酸(98%)市場價947元,較2021年年底上漲 78%,整體維持在高位水平。硫酸價格在疫情後周期大幅上漲,冶煉副產品收益豐厚,創下副產品收益多年新高。採用現貨銅礦冶煉廠利潤由年初的500 元/噸上漲至當前的2500元/噸,使用長協銅礦冶煉廠利潤則由年初的500元/噸上漲至當前的1500元/噸。

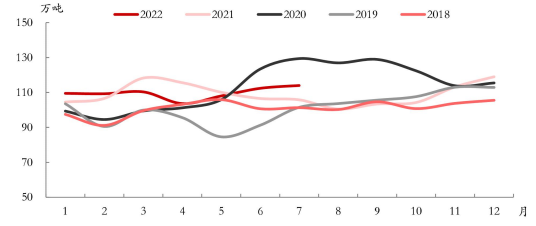

利潤高企,但是冶煉段產量並沒有如預期般寬鬆。1-5月精銅產量同比下降主要是由於山東部分冶煉廠因爲信貸等問題出現產能收縮,企業檢修的相對集中,以及復產產能的延遲,這使得冶煉廠開工率在4 月和 5 月出現明顯下降,預計在下半年國內集中檢修逐步結束,上海地區復工復產,以及新增產能的陸續投產,精銅產量將有較快增長。

銅冶煉廠開工率持續走低

傳統淡季將至,空調產銷收斂

中國銅終端消費需求主要來自電力(46%)、建築(18%)、家電(16%)、交通運輸(11%)、和電子領域(7%)。由此可見,電力基建、房地產是國內銅消費需求的主力軍。今年上半年國內表觀需求預計約645萬金屬噸,去年同期約在656萬金屬噸,同比下降約10.4萬金屬噸,側面驗證了終端需求的收縮。

電線電纜開工率

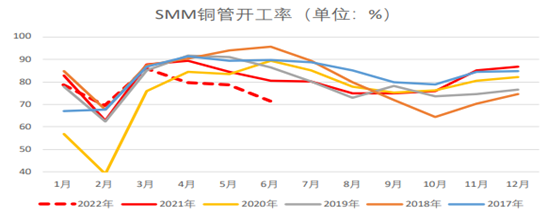

銅材:今年4月受華東疫情爆發影響,銅材企業開工率大幅下挫,而隨着國內疫情好轉以及復工復產穩步推進,5月銅材企業開工率有所回升,但回升力度偏弱,開工率整體仍低於往年同期水平。

電網:電力行業是國內精銅消費佔比最大的行業。2022年國家電網投資5000億元推動電力基建,該投資額已達到歷史最高水平,比去年4730億元的計劃投資額增長5.2%。上半年的電網電源投資增速還未能完成目標,其中有部分二季度疫情導致開工下降的 因素,預計下半年,電網投資將恢復增長,爲銅的需求端提供強烈支撐。

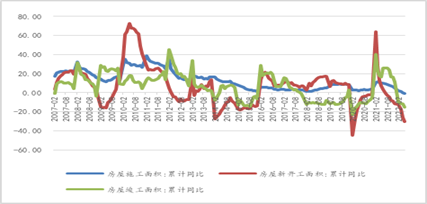

房地產:5月房地產市場表現有所修復,開發投資及銷售數據出現較大漲幅,地產開發投資環比增加14%,商品房銷售面積環比增長25.8%。但從趨勢性數據來看,房地產市場仍然偏冷,1-5月房地產開發投資同比下降 4.0%;房屋新開工面積同比下降30.6%,其中住宅新開工面積同比下降31.9%;房屋竣工面積同比下降15.3%,其中住宅竣工面積同比下降14.2%。由於上半年的疫情,房地產市場極其疲軟,同時影響到家電行業。雖然下半年房地產行業得到政策支持,但下行壓力仍然較大。對銅的需求帶來負面影響。

家電:海關數據顯示,1-5月份累計出口空調約 2853 萬臺,同比下降約 7.8%,二季度降幅顯著擴大,一季度降幅在2.1%左右。總體上看,由於疫情影響增強,二季度無論是內銷,還是外銷,降幅均有所擴大。銷量下降的核心原因,除了疫情的衝擊之外,整個行業的需求受經濟周期、地產周期影響也較爲明顯。

房地產新開工和竣工面積同比

碳中和背景下,新能源行業迎來新機遇

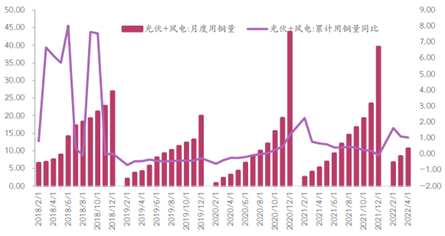

光伏和風電:1-5月新增發電裝機容量52.98GW,同比增加42%,其中光伏新增裝機容量23.71GW,同比增加139%,風電新增裝機容量10.82GW,同比增加39%,光伏和風電新增裝機容量佔比約65%。銅對於太陽能的收集,存儲和分配至關重要,銅良好的導電性和耐用 性可提高光伏電池和模塊的效率以及性能。隨着國家基建、電力投資進一步加碼以及清潔能源政策的不斷推進,未來風電和光伏的發展將成爲電力領域拉動銅需求的新動能,預計下半年電力領域對銅的需求效應明顯提升。

汽車:5月汽車產銷分別達到192.6萬輛和186.2萬輛,環比增長59.7%和57.6%,同比下降5.7% 和12.6%,降幅比上月分別收窄40.4%和35.0%點;1-5月汽車產銷961.8萬輛和955.5萬輛,同比下降9.6%和12.2%。1-5月新能源汽車產銷分別達到207.1萬輛和200.3萬輛,同比增長均爲1.1倍,市場佔有率達到21.0%。與傳統車相比,新能源汽車多了電源及電力驅動裝置,電池、電機及繞組線使得其對銅需求增加。由於氣候及能源危機前所未有的嚴峻,越來越多的國家政府已經把應對氣候及能源危機轉化爲國家戰略,全球範圍內正在加速形成“碳中和”以及“新能源發展“的共識。

在碳中和背景下,光伏、風電、新能源車作爲可再生能源的主力軍。新興領域的銅需求表現仍然可觀,已經佔到銅總需求的10%左右,但由於傳統領域需求的下調,新興領域銅需求仍然不能扭轉整體的供需格局,但是可以改變過剩的量級,將給未來銅需求帶來新的增長點,從而影響價格回調的幅度。

風電光伏累計用銅量

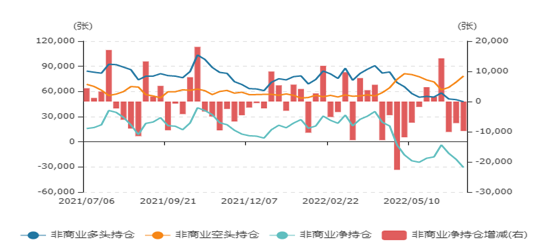

投機基金多翻空

進入2022 年,盡管LME炒作其他金屬供應問題,炒作倫銅低庫存問題,Comex 銅基金淨多頭並沒有突破1-4 萬手這個波動區間,4月下旬Comex銅基金淨持倉由多轉空,歐美貨幣政策轉向帶來的邊際收緊壓力開始顯現。這也是銅價由強轉弱的轉折點。

非商業持倉

結論:衰退預期強化,銅價重心下移

上半年全球銅礦供應依然受到幹擾事件影響,產量不及預期,預計下半年銅礦供應將增速增長。廢銅供應壓力緩和,冶煉廠集中檢修結束,供應對銅價帶來的支撐將緩慢減弱。需求端,上半年國內大部分領域的終端需求都出現了疲弱的情況,由於高通脹以及全球貨幣緊縮,海外需求快速放緩;以及國內疫情的因素,也有海外需求回落帶來的出口訂單下降。隨着國家基建、電力投資進一步加碼以及清潔能源政策的不斷推進,未來風電和光伏的發展將成爲電力領域拉動銅需求的新動能,預計下半年電力領域對銅的需求效應明顯提升。其他傳統領域房地產和空調預計整體保持平穩,需等待房地產政策刺激效果的顯現。

下半年銅價將長期面臨着全球通脹和美聯儲緊縮貨幣政策的壓力以及國內方面經濟刺激政策效果的顯現導致的需求回升驅動,銅價重心將繼續走弱,倫銅大致運行區間在7300-9000美元,滬銅大致運行區間在 5.7-7萬元。金融市場風險偏好不穩的極大限制,需要警惕短期部分品種價格雙向波動加強風險,建議投機客戶在市場動蕩中勿重倉豪賭,加工企業以鎖定利潤套期保值爲主,注意控制風險與資金管理。

風險提示

1. 經濟復蘇超預期,尤其是地產復蘇超預期。

2. 國內通脹超預期,對貨幣政策空間形成抑制。

本文作者:中金財富期貨研究所 李小薇

期貨從業資格證書號:F0270867

期貨投資諮詢從業證書號:Z0012784

簡

簡 繁

繁