徐婉秋、實習生雷豪功對本文亦有貢獻

【20220727】銅專題:從周期到成長還有多遠?

盡管銅最近的下跌顯示了典型的周期特徵,但不能忽視綠色需求的擴張爲銅注入了成長屬性,這將直接影響銅的需求結構、庫存和遠期平衡。我們構建了一個綠色需求預測框架,並測算了不同情景下綠色需求對銅遠期平衡的改變,試圖釐清:在綠色需求的擴張之下,銅在這次周期回落之中是否會過剩?過剩多少量級?以及從過剩轉入短缺的時點。

觀點小結

* 中國方面,總量上基於“十四五”規劃及各機構對光伏、風電裝機量及新能源車滲透率的目標,中觀上結合各省市近兩年風光裝機量的規劃和完成情況,微觀上通過對企業動態的追蹤,中性預估2025年中國精煉銅的綠色需求約爲181萬噸,2030年增至229萬噸,10年的CAGR約爲10.2%。

* 海外方面,在實現“淨零排”路徑假設下,2030年全球銅的綠色需求達970萬噸,佔總消費約30%。但這一目標較難實現,最樂觀的情形下或僅能完成70%。中性假設下,2025年海外消費約爲190萬噸,2030年增至335萬噸,10年的CAGR約爲13.2%。

* 在對全球平衡的調整中,給予了海外傳統需求在近兩年增速爲-1%、-2%和-6%、-7%兩種情景,分別對應了歐美可能出現的輕度衰退與深度衰退。結果顯示:輕度衰退下今年全球精銅過剩量約爲6萬噸,明年達到13萬噸後,2024年便開始轉入短缺邏輯,2030年擴大至166萬噸;深度衰退下今年過剩量約爲123萬噸,過剩可能持續至2024年,2025年開始轉入短缺邏輯,2030年的缺口達141萬噸。

* 這意味着如果歐美最終只是輕度衰退,可能很難看到精煉銅顯性庫存明顯增加,價格面臨大幅反彈的風險,而如果歐美陷入深度衰退,過剩的量級相對較大、轉入短缺邏輯的時點也會隨之後移。

1 新興領域的單位耗銅量口徑

光伏用銅

光伏產業主要由上遊的晶體硅原料制成的硅棒、硅錠、硅片,中遊的硅電池及光伏組件以及下遊的發電系統及應用產品構成。其中,金屬銅的應用主要集中於下遊的發電輸電環節,例如用於制造光伏集熱器的銅管、高低壓電纜及其傳輸過程中的電力設備。

圖1:光伏系統主要用銅部分

數據來源:根據新聞整理,紫金天風期貨研究所

風電用銅

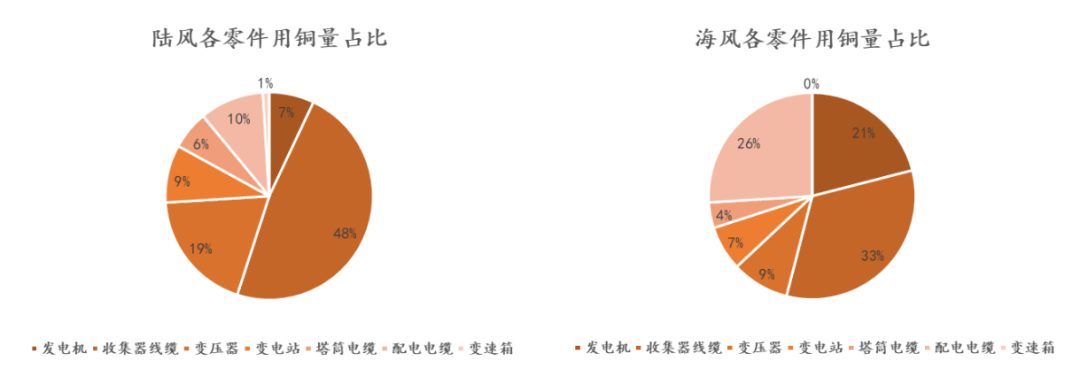

風電產業主要由上遊的原材料、風機零部件,中遊的風機整機、海纜,以及下遊的發電系統構成。其中,銅主要用於中遊及下遊的輸電控制組件,如輸電電纜、控制系統及升壓器,少量用於上遊風電機組中的齒輪箱和發電機。風力發電又可分爲陸上風電場及海上風電場,雖然二者的構成相似,但海纜的使用導致相同單位裝機量下,海風的耗銅量遠高於陸風。

圖2:陸風及海風的用銅量對比

數據來源:外資報告,紫金天風期貨研究所

新能源車用銅

新能源汽車的產業鏈由上遊的基本金屬、稀有金屬及化工等原材料,中遊的零部件,以及下遊的整車制造及配套構成。銅應用於各個環節,如中遊的動力電池、高壓線束、電機等零件,下遊的充電樁、充電站等配套設施。根據現有配套充電樁的保有量計算,累計用銅量僅約10萬噸,消費量級較低,因此本文不做重點討論。

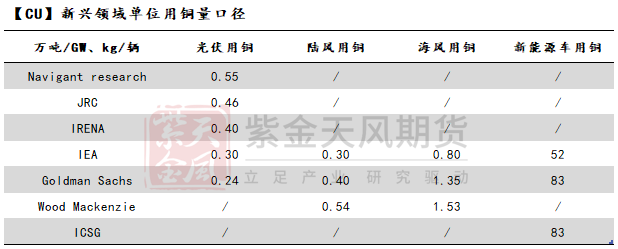

各機構單位用銅量對比

根據各諮詢機構的預估,銅在新興領域各部分需求單位耗銅量如表1所示。爲了便於後續計算,本文中將光伏、陸風、海風及新能源車的單位用銅量口徑分別統一爲0.4萬噸/GW、0.4萬噸/GW、1.35萬噸/GW以及83kg/輛。

表1:新興領域單位用銅量口徑對比

數據來源:外資報告,紫金天風期貨研究所

2 國內新興需求的測算

爲了更準確、合理地測算未來十年新興領域發展對銅消費量的影響,我們建立了以政策爲導向的綠色需求模型,結合長短期互相驗證的研究體系,將未來十年分爲2020-2025年、2025-2030年兩個階段,討論不同預期下銅在新興領域中的需求量變化。

一方面,從頂層設計來看,2022年6月,國家發改委、國家能源局等九部門聯合印發的《“十四五”可再生能源發展規劃》(以下簡稱《發展規劃》)中提到,2030年我國非化石能源消費比重應達25%,且風電和光伏發電總裝機容量達到12億千瓦以上。據此,“十四五”、“十五五”期間風電及光伏的年均裝機量之和在66.5GW以上即可完成目標,目前來看此目標或有概率提前至2025年實現。

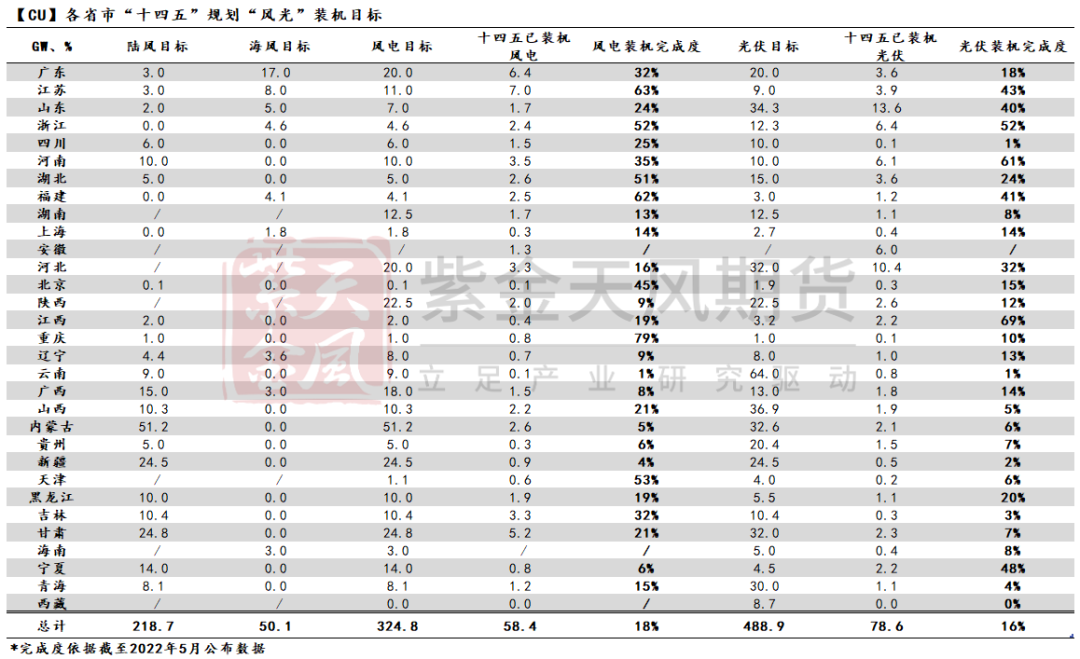

另一方面,從地方政府對“十四五”規劃的設定來看,全國31個省市的風電、光伏裝機目標約爲325GW、489GW,根據截至5月的累計裝機量,可以看出目前我國的“風光”裝機完成度分別約爲18%、16%。根據測算,2025年以前,各地“風光”裝機完成量達到40%,便可完成勻速增量假設下的頂層設計目標,目前來看各地積極響應號召,完成效率較高。

表2:各省市“十四五”風光裝機完成度

數據來源:政府網站,根據新聞整理,Wind,紫金天風期貨研究所

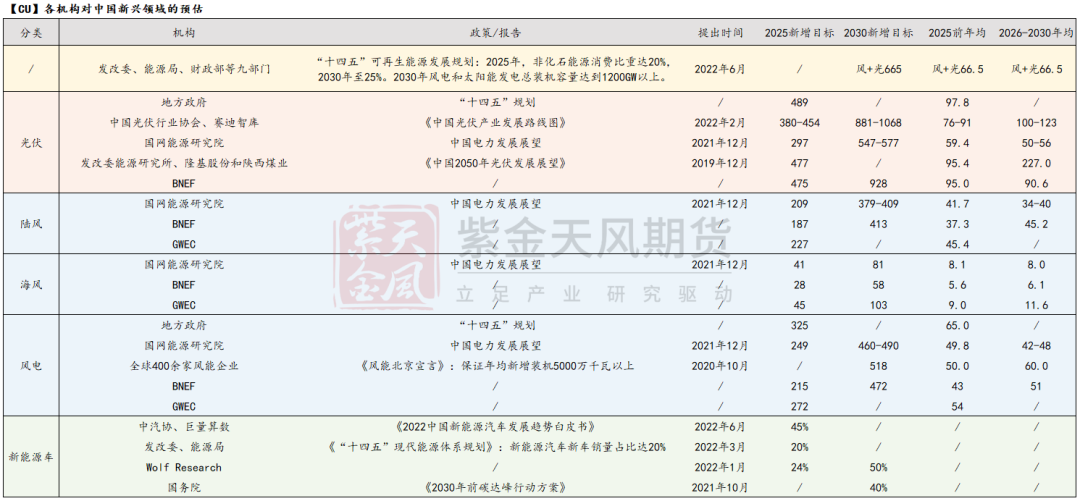

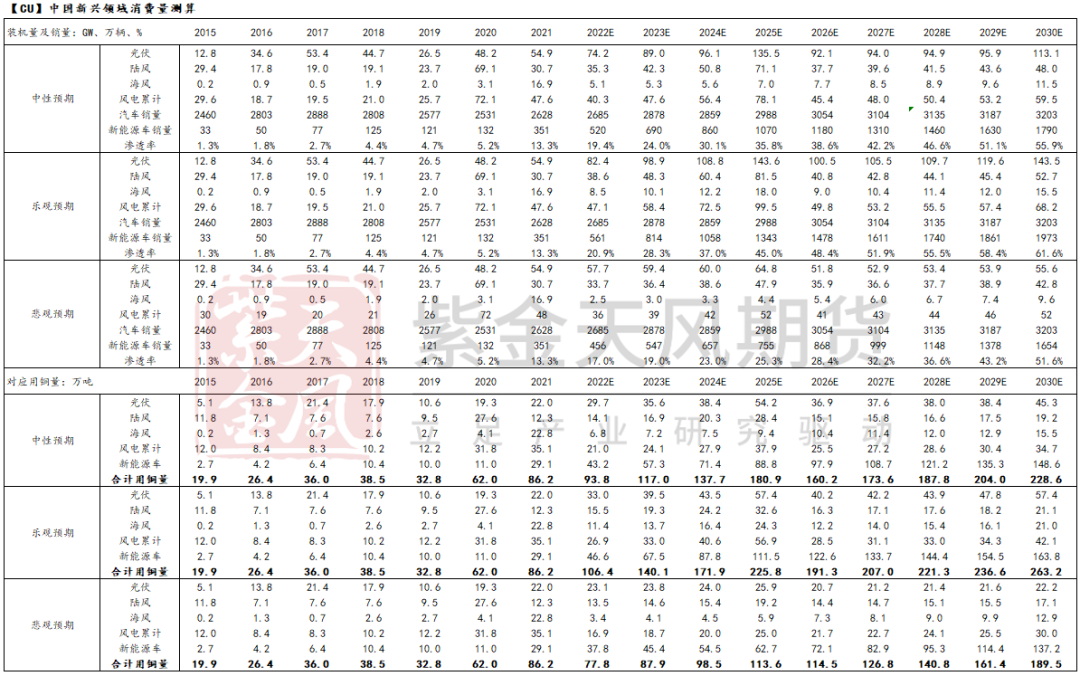

對於中國2025、2030年“風光”新增裝機量以及新能源車銷量,我們整理了國內外多家機構給出的不同預估(表3)。2025年以前,地方政府對光伏及風電的裝機目標偏積極,而國網能源研究院的預估相對保守。在新能源車的滲透率預估中,《發展規劃》較爲保守,約爲20%;中汽協最新發布的《2022中國新能源汽車發展趨勢白皮書》相對樂觀,約爲45%。

表3:各機構對中國新興領域發展的預估

數據來源:諮詢機構報告,紫金天風期貨研究所

最後,依據劃分的兩個階段,測算不同預期下銅需求的變化。結果顯示,2025年銅的綠色需求量區間爲[113.6,225.8],中性預估爲181萬噸。我國在這一階段的目標性較強、完成決心堅定,截至目前“十五五”的目標規劃尚不明朗,我們給出後一階段增速放緩的假設。2030年,銅的需求量區間爲[189.5,263.2],中性預估爲229萬噸。

表4:中國銅新興領域需求測算

數據來源:Wind,紫金天風期貨研究所

3 海外新興需求的測算

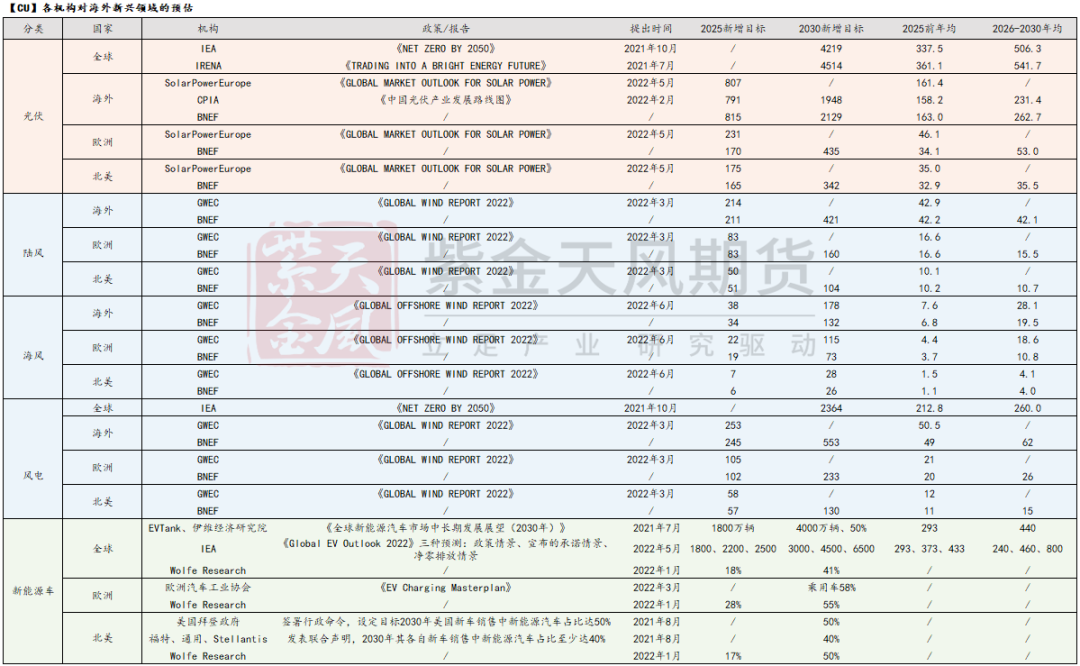

在測算海外精銅的綠色需求時,不可忽略的一個概念便是“淨零排放”。國際能源署(IEA)於去年10月及今年5月分別發布報告《NET ZERO BY 2050》及《GLOBAL EV OUTLOOK 2022》,對“風光”裝機及新能源車銷量在淨零排放的情景下給出了增量預估。報告顯示,至2030年全球光伏及風電累計新增裝機需要分別達到4219GW、2364GW,新能源車銷量達到6500萬輛,才能完成淨零目標。在此情形下,粗略估算2030當年銅的綠色需求或達到約970萬噸,佔全球精煉銅總需求約30%。以目前情況測算,這一預期或難以實現,樂觀情況下大概率僅完成該目標的70%。另外,歐洲及美國的精煉銅在海外的消費佔比超50%,因此這兩個地區的消費增速也將作爲重要的參考指標之一。

表5:各機構對海外新興領域發展的預估

數據來源:諮詢機構報告,紫金天風期貨研究所

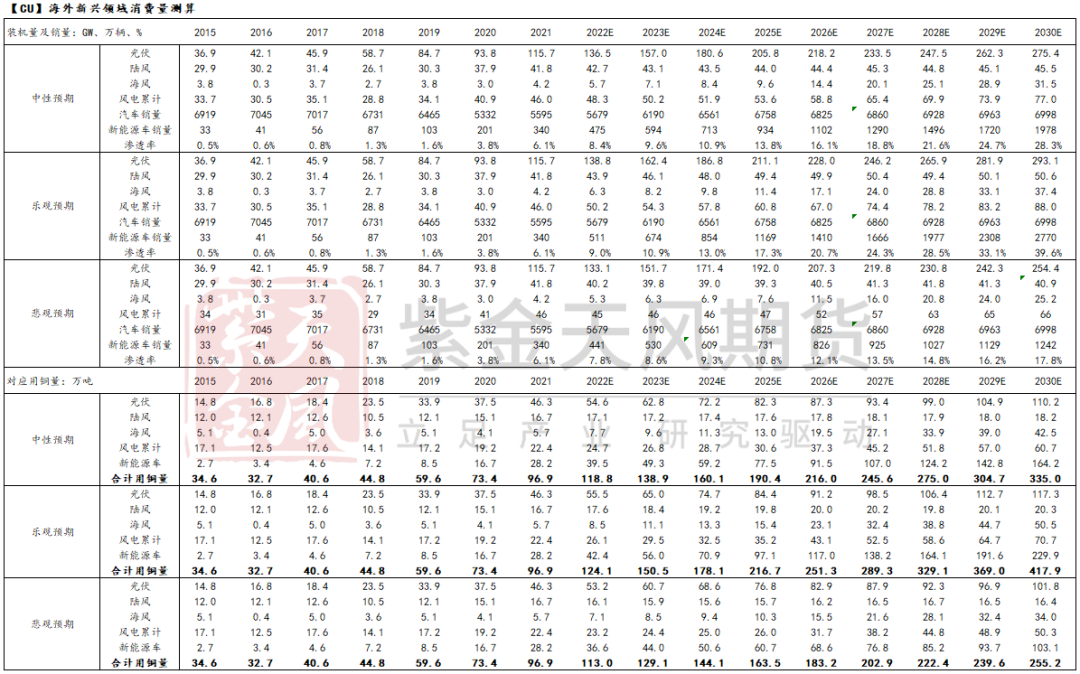

結合國際可再生能源機構(IRENA)、歐洲光伏產業協會、全球風能協會、EVTank等機構的預期,同樣依照測算國內需求的方式,給出三種預期下海外的精銅需求變化。根據計算,2025年該需求量區間爲[163.5,216.7],中性預估爲190萬噸;2030年,需求量區間爲[255.2,417.9],中性預估爲335萬噸。

表6:海外銅新興領域需求測算

數據來源:Wind,紫金天風期貨研究所

4 全球長期需求預期

當前全球精煉銅的綠色需求佔總需求約8%。中長期來看,在中性預估假設下,需求佔比逐年擡升,2025年可達到13.6%,2030年達18.9%。此外,國外在這一領域的發展速度快於國內,遠期看海外的新能源需求佔比可達24%,而國內僅約15%。

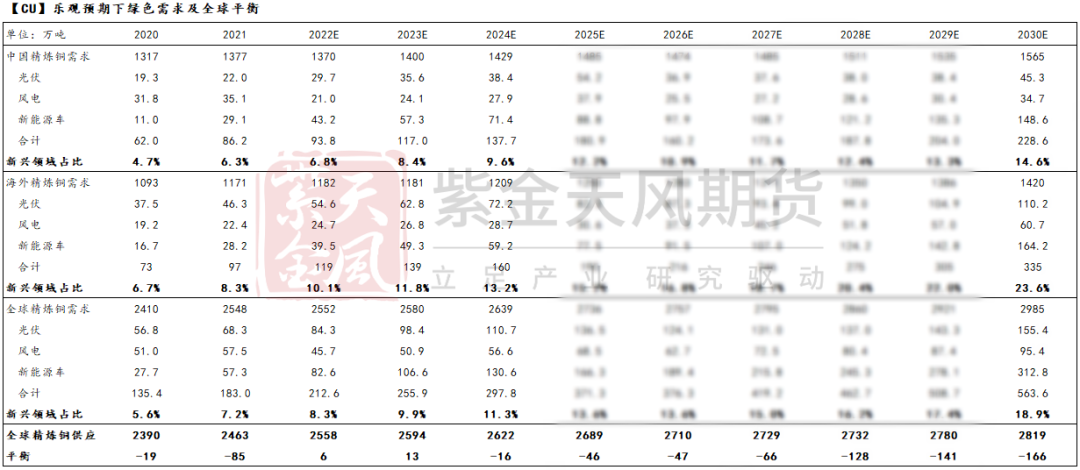

在新興能源需求快速發展的情況下,我們將這一部分消費放入全球平衡表中,來衡量長周期下銅轉入短缺邏輯的時點。當前海外加息已進入中後期階段,在此我們將對今明兩年的需求分爲“輕度衰退”及“深度衰退”兩種情景進行分析。

情景一中,我們對今明兩年海外傳統領域的需求給出相對溫和的調降預期,即同比分別下降1%和2%,2024年起保持小幅增速。基於這種假設,今年全球精煉銅平衡將由短缺轉爲過剩,過剩量約爲6萬噸,且於2023年達到13萬噸的峯值。在銅綠色需求的支撐下,2024年起供需缺口將逐步顯現,2025年缺口約爲46萬噸,2030年將擴大至166萬噸。

表7:情景一——樂觀預期下綠色需求及全球平衡

數據來源:紫金天風期貨研究所

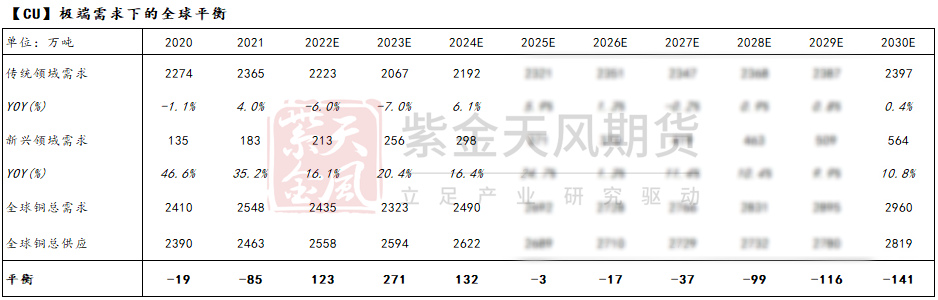

情景二中,參考1980年前後,我們大幅調降今、明兩年美國及歐洲的傳統領域需求,自2024年起需求逐步恢復。表8中可得,極端情況下,今明兩年全球傳統領域需求降幅約6%、7%,對應精煉銅過剩約123萬噸、271萬噸,過剩量自2024年開始收窄,2025年轉入短缺邏輯,2030年缺口約141萬噸。

表8:情景二——悲觀預期下的全球平衡

數據來源:紫金天風期貨研究所

對比上述兩種假設,若歐美需求處於輕度衰退(情景一),今明兩年則輕微過剩,精煉銅庫存難有顯著增加;若歐美需求陷入深度衰退(情景二),今明兩年的過剩量級明顯提高,且轉入短缺的時點將後移一年。不過無論哪種衰退都不會改變銅在遠期可能出現的短缺,綠色需求將進一步爲銅注入成長效應。這也意味着,雖然我們暫時告別了本輪周期的高點,但未來的路徑會與上一輪周期高點(2011年)之後截然不同。

簡

簡 繁

繁