作者:美爾雅期貨 有色分析師 張傑夫

在之前的報告中,我們對於八月銅價持反彈看法,主要原因還是在於8月屬於宏觀交易的空窗期,沒有一個明確的數據或者邏輯能夠誘發宏觀下跌邏輯的再交易,基本面的偏強表現促使價格出現不小幅度的反彈走勢,但隨着全球央行會議召開並步入九月,我們認爲宏觀交易邏輯將卷土重來,主要圍繞的宏觀邏輯是我們在半年報中提到的兩方面:一是加息路徑提速,通脹預期持續回落;二是衰退預期照進現實並引發基本面變化。我們認爲接下來的一段時間,宏觀邏輯演繹主要圍繞第一點進行,並逐步觸發第二點交易邏輯。

一

宏觀方面施壓並主導價格波動

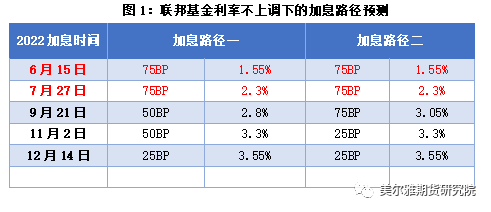

宏觀方面在往後一段時間裏長期需要討論的就是美國通脹如何回落與加息路徑如何演繹的問題。在8月底傑克遜霍爾央行會議召開後,鮑威爾重返鷹派,認爲通脹頑疾仍然是未來政策應對的首要目標,提升了9月加息75BP的概率,而9月加息50BP的概率大幅下降,那麼我們在聯邦基金利率上限不改變的情況做如下推演,9月加息75BP,餘下兩月加息25BP達到當前政策加息上限目標,這種情形下市場會如何演繹了,我們覺得市場首先根據9月公布經濟數據和CPI對於75BP進行充分定價,以美元指數上行,風險資產價格承壓的方式演繹,其實最近一段時間,市場已經開始定價加息75BP的情形,並且我們認爲這一段時間的下跌主要是定價加息幅度超預期導致的,黃金和銅紛紛出現回落,並不像6、7月交易衰退預期。那麼隨後市場演繹方向是11和12月美聯儲是否可以只加息25BP就能完成政策目標,鑑於美國內生通脹拐頭趨勢並不明顯,年底加息幅度放緩到25BP的概率下降,如果美聯儲仍要加快緊縮,就是在9月的議息會議上調整聯邦基金利率上限,這會是大幅超出市場預期的點,值得重點關注。

就加息路徑如何演繹的問題,總結而言,未來加息幅度能否放緩取決於通脹下降速度,當前距離2%的通脹目標值仍有相當一段距離,9月加息幅度難以下降,關注9月議息會議對後續加息路徑指引,如果出現聯邦基金利率上調則可能再度出發緊縮恐慌;如果美聯儲能夠在年底兩個月進行加息降速,宏觀邏輯上則需要關注到經濟由滯脹到衰退的演變事實。

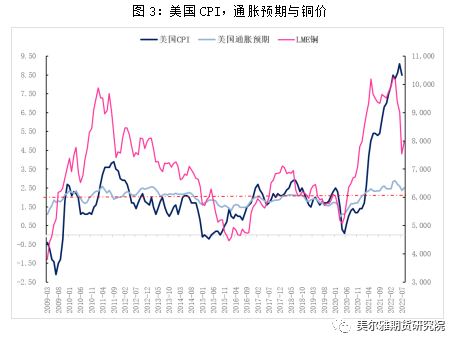

另外一個問題,美國CPI與通脹預期回落速度,這是美聯儲政策調整的核心問題,就具體指標變化來看,通脹預期在3月顯現出拐頭,美國CPI則是在7月出現一定程度的拐頭跡象,但通脹預期回落速度偏慢,當前美聯儲十年期通脹預期仍穩定在2.45%以上體現通脹預期尚未出現明顯大幅回落。

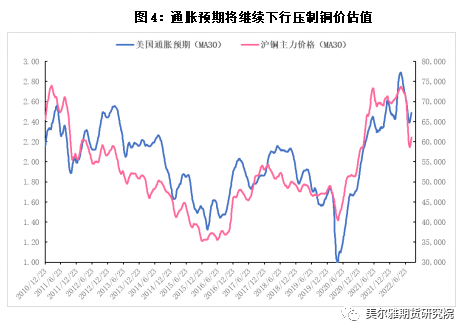

但是往後看,通脹預期繼續回落仍是主要運行方向,這將體現在持續壓制銅價估值水平上,從下圖中可以看到8月通脹預期與銅價的階段性反彈基本同步,隨着宏觀交易邏輯的再交易,通脹預期將重回承壓下行走勢,銅價也難以持續反彈。

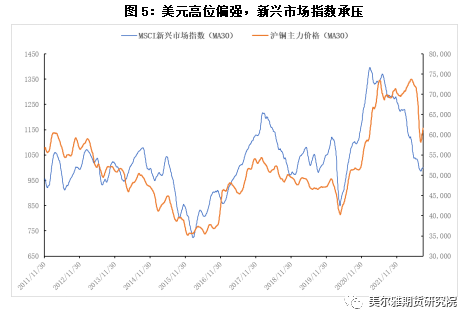

我們就宏觀上需要討論的兩個問題進行了闡述,宏觀層面上將繼續施壓價格的方向不變,從盤面變化上8月美元指數再度偏強運行至109的前高附近,而銅價,油價均出現同步重心上移,階段性的三種資產價格同步上行不可持續,美元指數的偏強表現或意味着美聯儲將在加息態度上進一步強硬,美元指數完全有可能繼續上行,給新興市場指數帶來進一步下行壓力,而銅價則面臨一定回落壓力。

二

供需仍有偏鬆預期,但進程偏慢

對於第二條交易邏輯:衰退預期照進現實引發基本面變化。這條邏輯尚未完全清晰,但供需仍有着偏鬆發展的預期,只是進程上的擾動致使節奏放慢。

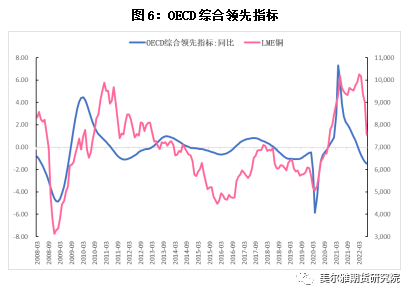

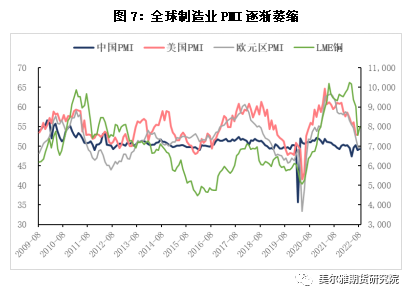

首先從總需求的角度看,全球經濟增速的回落尚未見底,OECD領先指標同比將繼續向深度負值區間運行,值得關注的是在歷史上銅價周期性拐點與該指標變化關系較大,在2011-2013銅價牛熊轉折周期中,該指標落入負值區間後不久,銅價出現了2011年9月大跌;而在今年該指標於3月探入負值,銅價也基本上在3月見頂,隨後以重心下移爲主直至6月出現深度下跌,因此這輪銅的牛市周期已經結束,銅價大幅上行驅動減弱,價格上限繼續降低。

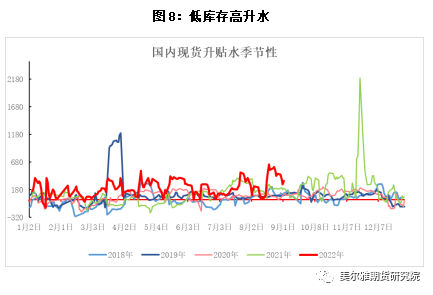

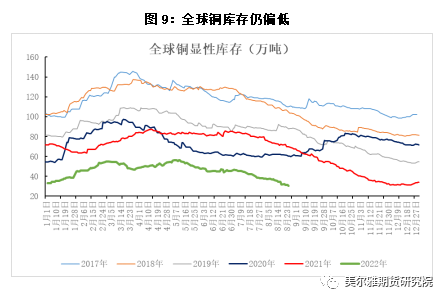

其次,着眼於銅自身供需狀況,在8月銅自身供需其實是偏緊的,在國內體現爲庫存降至歷史低位,月差走闊升水處於高位水平,近月合約逼倉風險仍存;海外體現爲庫存穩中有降,但注銷倉單比例大幅上升,現貨升水隨之上升。在過去的一些情況中,同時滿足這些條件的基本面情況銅價應該是要大幅上漲的,而實則銅價出現一定漲幅,但尚處於預期之中,62000元/噸後銅價上衝了2000元反應這一基本面現實。主要還是價格上限受到了宏觀方面的壓制,沒有形成共振,且基本面預期也並非一直處於供需緊張狀態。8月高溫影響了原本國內電銅產量的增長預期,迫使華中華東部門煉廠產量受損,造成了基本面的緊張,但往後看,國內供給重心仍有望在天氣降溫後向上,需求端由於地產端的持續探底,難有亮點出現,供需由緊張向平衡的演變預期比較強。

最後,由於基本面的現實和預期不匹配,強現實弱預期下期貨端體現爲強Back結構,但實際價格依然承壓。基本面此時只能爲銅價提供一定支撐,或者像8月的情況:在宏觀事件落地進入空窗期時,基本面現實支撐價格出現一定程度的反彈,並非反轉。

三

九月宏觀邏輯主導價格波動

八月的上漲歸因於一部分超跌反彈的估值修復,一部分基本面偏緊的溢價擡升,但背景都是在加息緊縮未發酵,宏觀事件空窗期下進行的。但展望9月和往後一段時間,我們認爲宏觀交易邏輯將卷土重來,上文中的第一條交易邏輯已經是近期引導銅價下行的主要原因了,9月隨着宏觀數據與議息會議的臨近,市場所預期的加息幅度都會體現在銅價之中,將表現爲銅價承壓走勢的特徵,當價格回落後再看滬銅主力合約再上周五創下的64560元/噸的反彈高點,我認爲這可能是年內最後一次反彈的新高。因此我們認爲銅品種在後一段時間仍應該作爲空配品種,逢高做空仍是單邊的主要方向;不過當前情況來看純粹基於宏觀預期暫還很難使得價格持續下破,基本面對於價格仍有支撐,我們應該注意一些重要宏觀數據和宏觀事件的時間節點,它們可能成爲誘發行情的重要因素,同時我們也可以通過賣出虛值看漲期權的方式來進行一個勝率相對較高的策略。

(數據來源:wind,美爾雅期貨)

簡

簡 繁

繁