銅:難尋上漲動力 震蕩行情延續

觀點:

美聯儲頻繁釋放偏鷹口風,節後國內消費復蘇速度不及預期,社會庫存大幅累增,短期內銅價缺乏上漲動力,或延續震蕩行情。後續關注國內傳統旺季的消費兌現情況和美國通脹、就業等數據。

2022年,滬、倫銅運行重心前高後低。一季度,俄烏衝突導致能源價格走高,成本端上擡,海外通脹風險初顯,且電解銅庫存始終偏低。高通脹和低庫存推動銅價重心緩緩上移,並錄得年內高位。二季度,國內疫情反撲,制造業PMI大幅下挫,“金三銀四”失約,在通脹數據的加持下,美聯儲加速收緊流動性,美元指數續刷新高。宏觀情緒低迷,加之基本面轉弱,銅價開啓斷崖式下跌。三季度,全球經濟衰退預期升溫,而美聯儲堅持鷹派論調,美元指數一度逼近115,銅價承壓持續回落,同時,國內疫情影響轉弱,消費開始恢復,下遊呈現淡季不淡的局面,且供應端頻繁受到幹擾。低庫存背景下的去庫表現推動銅價修復部分跌幅。四季度,國內疫情防控過渡至完全放開狀態,隨着通脹數據回落,美聯儲論調轉鴿,加息放緩預期升溫,強美元邏輯轉弱,同時,國內電解銅增量兌現緩慢,低庫存格局延續。宏觀情緒回暖,且基本面未明顯轉弱,推動銅價運行重心再度上擡。

今年年初,滬、倫銅均呈現衝高後小幅回落態勢。那麼,後期銅價又將何去何從?

詳細分析如下:

美聯儲頻繁放鷹風。2月議息會議上,美聯儲如期放緩加息25個基點,但美聯儲主席鮑威爾的講話和美國的就業數據令市場預期開始搖擺,美元指數止跌反彈,運行重心從102上擡至103附近。近期,多位美聯儲官員先後發表偏鷹言論,短期內美元指數繼續下跌的可能性較小。3月下旬美聯儲議息會議之前,密切關注美國通脹和就業相關數據指徵。

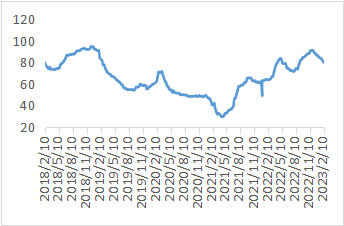

銅精礦寬鬆,粗銅偏緊。近兩年,國內銅精礦產量進入瓶頸期,而海外新擴建增量較多,預計今年全球主要銅礦山新擴建產能超80萬噸,處於高速增長階段,銅精礦供應寬鬆的局面將延續,加工費指數易漲難跌。近期,因南美部分礦山的生產和運輸受到幹擾,礦加工費階段性回落至80美元/幹噸附近,但目前國內冶煉企業的原料庫存充裕,採購現貨的需求度較低,預計礦加工費的回調空間有限。

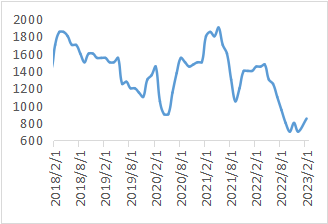

粗銅方面,今年國內和海外粗煉產能增量有限,亦佐證了銅精礦供應寬鬆的預期。此外,國內新增的電解銅粗煉和精煉產能非完全匹配,始終存在缺口,且有走擴的可能,粗銅供應緊張格局將延續。近期,冶煉企業充裕的粗銅庫存促使加工費小幅上修,但仍難擺脫低位水平,截至2月10日,國產粗銅加工費在1100元/噸,進口粗銅加工費在115美元/噸。

圖1:進口銅精礦周度TC指數(美元/噸)

數據來源(SMM)

圖2:國產粗銅加工費(元/噸)

數據來源(SMM)

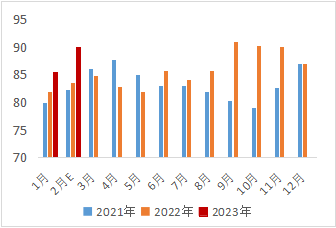

電解銅增量逐步兌現。去年國內電解銅新增產能約110萬噸,但有50餘萬噸產能將在2023年陸續達產,有10萬噸產能因資金鏈等問題達產困難。預計今年電解銅新增產能或達百萬噸,且增量多集中在上半年。此外,礦產銅冶煉盈利始終維持在較可觀的水平(單噸冶煉利潤近千元),穩定的冶煉利潤有利於提振企業的生產積極性,並推動新擴建項目投產出量。據第三方調研,2月電解銅產量接近90萬噸,3月有三家企業計劃檢修粗煉環節,關注粗銅供應情況,或影響電解銅的實際產出。

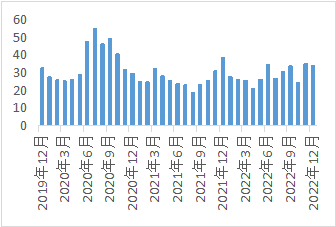

據海關數據,12月我國電解銅淨進口量約33.8萬噸。1月進口窗口始終關閉,且海外電解銅庫存水平偏低,國內電解銅開始大幅累庫,預計2月電解銅淨進口量在25萬噸左右。

圖3:電解銅產量(萬噸)

數據來源(SMM)

圖4:電解銅淨進口量(萬噸)

數據來源(海關總署)

國內消費“強預期、弱現實”。去年疫情管控令國內經濟承壓,隨着去年底國內疫情管控政策放開和各項提振經濟政策的密集出臺,市場對今年國內經濟復蘇抱有極大期待。然而今年春節較早,加之節前疫情大範圍傳播,下遊企業多於1月中上旬陸續停產放假,又因新訂單數量有限,故對原料備貨的積極性不高。2月初,銅杆、銅管、板帶箔和黃銅棒等企業相繼復工,但考慮到銅價高企,以及節後消費復蘇未及預期般強烈,終端需求一般,多數加工企業表示開工情況需視後續市場訂單而定。因此,我們認爲2月國內銅消費環比有所起色,但難有亮眼表現,關注“金三銀四”傳統旺季,強消費預期仍對價格有支撐作用。

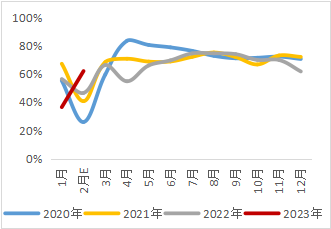

圖5:銅杆開工率

數據來源(SMM)

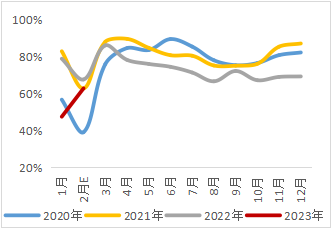

圖6:銅管開工率

數據來源(SMM)

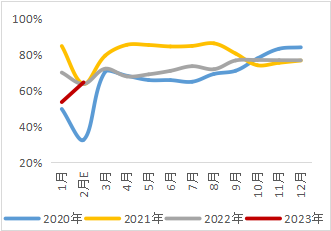

圖7:銅板帶開工率

數據來源(SMM)

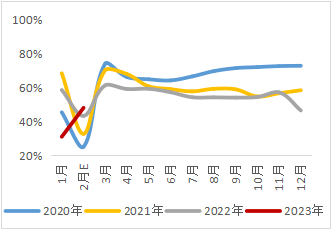

圖8:黃銅棒開工率

數據來源(SMM)

低庫存支撐邏輯轉弱。去年,受外界多重因素幹擾,國內電解銅產量同比僅增約3.2%,且下半年的消費表現尚可,致使國內始終未見明顯累庫,且全球電解銅顯性庫存(SHFE+LME+COMEX+保稅庫)始終處於低位。今年,受疫情和春節提前影響,加工企業放假時間多長於往年,截至2月10日,國內電解銅社會庫存已增至31.3萬噸,較2022年底增加20餘萬噸,遠超預期,保稅區庫存增至12.9萬噸,全球電解銅顯性庫存增至45.6萬噸,低庫存支撐邏輯轉弱。

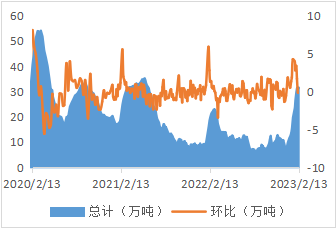

圖9:國內電解銅社會庫存

數據來源(SMM)

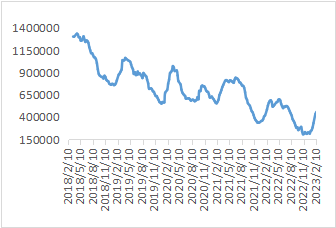

圖10:全球銅庫存(噸)

數據來源(Wind)

綜上所述,目前國內消費處於“弱現實”階段,供過於求,社會庫存大幅累增,基本面支撐轉弱,且美聯儲官員數次釋放偏鷹論調,市場修復預期差,短期內銅價上漲乏力,延續震蕩整理。後續關注國內“金三銀四”消費兌現力度和美國經濟數據。

簡

簡 繁

繁