導語:

銅將成爲極具吸引力的大宗商品。一年前,我們發表了一篇名爲《銅市看漲理論》的文章。在本文中,我們將從供給和需求兩方面分別出發,結合自身評估大宗商品前景的框架,爲您詳細說明必和必拓看好銅市場的十大理由。

供給側

1.銅礦品位逐步下降,全球大型優質資源耗減

據報道,目前主要運營的礦山產量在未來10年間將不斷下降。主要原因是由於斑巖型銅礦的品位如市場長期預期般持續下滑。斑巖型銅礦在世界銅金屬總儲量中所佔比重最大,目前是全球銅供給最主要的來源。鑑於這一不可避免的地質事實,市場需要開採新的礦山來增加供應量,滿足全球日益增長的銅需求量,並能夠抵銷現有銅礦品味下降所產生的不利影響1。但我們認爲這絕非易事,而且成本會更高。

2.缺乏成功的勘探大發現

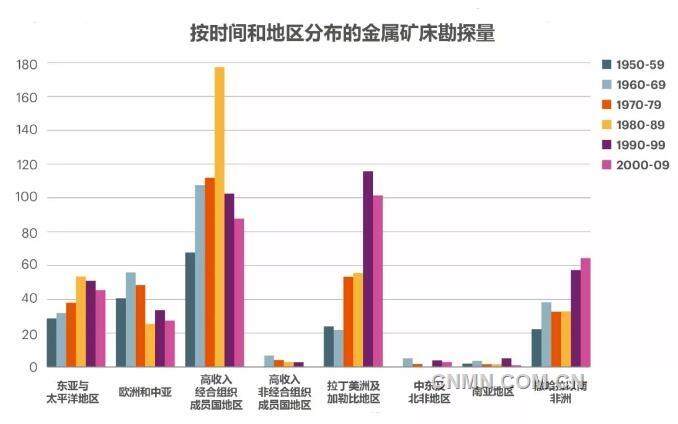

目前全球主要的銅產量還是來源於數十年前勘探和開採的那些巨型礦牀,它們的運營成本也相對較低。但有數據顯示,這些金屬礦牀的勘探量都已達了峯值,按照主要地區劃分:

要確保行業的成本曲線不再變得更加陡峭,我們需要在有限的時間內勘探並開採可替代的資產組合。現實情況並非如此,據分析2表明,在進入新的千禧年後,一級礦產資源已變得十分稀缺,資源發現是在全球金融危機之後進一步放緩。

銅市場也不例外,我們認爲由於缺乏新一代的一級資源,銅的成本曲線極有可能在21世紀20年代變得更加陡峭,這將迫使人們通過持續開採較低質量或是開採更高成本的礦牀來彌補這一資源短缺。奧林匹克壩銅礦(Olympic Dam)擴建項目可能是個例外。

3.項目投資風險

在我們討論全球缺乏對新資源的勘探發現這一話題時,我們注意到,經合組織成員國地區金屬礦的勘探量在20世紀80年代達到了峯值,這些國家面臨的項目投資風險,即從礦山勘探到礦產品推入市場銷售的過程中所遇到的“非技術性”挑戰相對較低。

在過去的十年裏,只有哈薩拉以南非洲地區金屬礦產勘探成功量有所增長,而這些國家和地區的項目投資風險相對較高。在所有其它條件相同的情況下,項目投資風險越高,礦山成功勘探進而對全球產量做出貢獻的可能性就會越低。很顯然,項目投資風險的大小是影響勘探成功與否的一個重要因素。

國際貨幣基金組織最近的一項研究發現3,政治風險的降低有助於推動金屬礦產勘探。就當今的銅市場,及展望21世紀20年代後半段發展而言,這一發現有着重大的意義。如果當前最具潛力的銅礦勘探區的項目投資風險在加權計算基礎上顯著高於20世紀80年代或90年代,那麼此地區的勘探和開採的成功性將大大降低。

4.水資源短缺

澳大利亞聯邦科學與工業研究組織(CSIRO)的數據顯示,生產一輛傳統內燃機汽車的銅用量需要消耗約1600升水4。包括拉丁美洲阿塔卡馬地區、美國西南部、中亞以及南非等在內的重要銅產地,都面臨着水資源嚴重短缺的問題5。

海水淡化工廠可以保障個體項目的用水安全,但是其需要大額投資,還需要耗費大量的能源來維持設備持續運行。如果不使用海水脫鹽技術,那麼在水資源稀缺的地區,銅礦生產商要想與其它商業用戶或是公衆爭奪水資源將會面臨頗多挑戰。

在銅礦業,或者更廣義的礦產行業,符合道德標準且高效的水資源管理將會成爲部分運營商的競爭優勢。對於那些無法做到這點的運營商,能否繼續擁有運營許可都將成爲問題。

5.合理的市場波動

在面臨市場壓力時銅礦業已經顯示出一個較爲合理的動態機制。

在周期性下滑期期間,現金成本曲線上的90%分位線(供需均衡點)已經成銅價的一個有效支撐點。並非所有大宗商品都如此,在一些形成了粘性供給的市場中,礦產價格會跌至90%分位現金成本線以下,並且持續數年。但在最近的銅價低迷時期,銅價在90%分位線上還出現了反彈,這表明即使在零利率時代,當其它一些大宗商品出現顯著的粘性供給時,銅市卻仍可以將價格波動控制在合理的範圍內。

需求側——傳統應用

6.中國消費

家庭消費對於中國經濟的重要性與日俱增,例如汽車、科技產品(如智能設備)以及家庭耐用品(如空調)等。這一系列的終端需求都將拉動市場上的銅需求量。雖然中國一、二線城市居民已經形成了都市生活方式,但是來自三線及以下城市的居民以及約佔中國總人口數47%左右的農村地區居民對於銅的需求潛力還未得到充分釋放。另外,提高城市住宅質量的過程不僅僅是居住空間,而是如何利用布(銅)線來提升優化居住功能。

7.印度崛起

印度市場的快速發展也將成爲帶動全球銅需求的又一大利好。印度城市消費者在所有與銅相關的重要終端應用領域(電視機除外)的消費水平都比中國落後數十年。目前印度的城市化率依然較低。此外,印度在基礎設施建設相關領域的表現也讓人期待,因爲目前無論是在數量上還是在質量上都存在很大的地區差距。所以長期來看,印度經濟的快速發展將爲很多領域帶來新的機遇。

需求側——技術大趨勢

8.能源需求電氣化

我們的預測假設,從當前到本世紀中葉,電力需求量將超過一次能源需求總量的增長。而電力的生產、分配和傳輸各個環節都需要使用大量的銅。

9.交通電氣化

交通電氣化發展已是大勢所趨。鑑於每輛純電動汽車的銅用量是傳統中型內燃機汽車的四倍(約80公斤對20公斤),銅有望成爲輕型車輛電氣化發展的大贏家。

在我們考慮的一系列可能性中,我們的基準預測顯示到2035年電動汽車數量將增至2.3億輛,到2050年預計將會增至7.5億輛(屆時,電動汽車將約佔汽車總保有量的一半)6。在科技進步更加飛速以及政策環境更加有利的“綠色情景”下,我們預計到2035年,電動汽車數量有望突破5億大關,到本世紀中葉將超過10億輛。

隨着越來越多的電動汽車進入輕型汽車市場,這些電動汽車的車載電腦系統也將會越來越先進,設計也會日益精密復雜。所以目前估計的每輛電動汽車約80公斤的銅用量可能將無法滿足,銅需求量還會持續上漲。事實上,瑞士聯合銀行(UBS)的研究人員已經將該數值提升至90公斤左右7。

10.風能和太陽能

自本世紀初以來,風能和太陽能的發電產能都取得了非常可觀的增長。隨着新建產能的快速增長,相關的硬件成本也有所下降。即使不考慮政府補貼,全球主要的市場上的風能和太陽能發電與傳統發電模式的成本差距也在急速縮小。

從銅用量角度來看,海上風力發電每兆瓦時銅需求量系數是燃煤發電的5倍左右,太陽能發電約爲燃煤發電的2.5倍。隨着經濟趨勢長期向好以及全球正在向低排放能源體系過度,風能和太陽能等可再生能源將會持續高增長,這也是我們看好銅市場的一個重要原因。

簡

簡 繁

繁