核心觀點

Core ideaJINRUI FUTURES

*上半年鉛市:TC極低和比價極低,主要源自海內外疫情影響導致的供需錯配差,以及海外資金和市場情緒的推升。

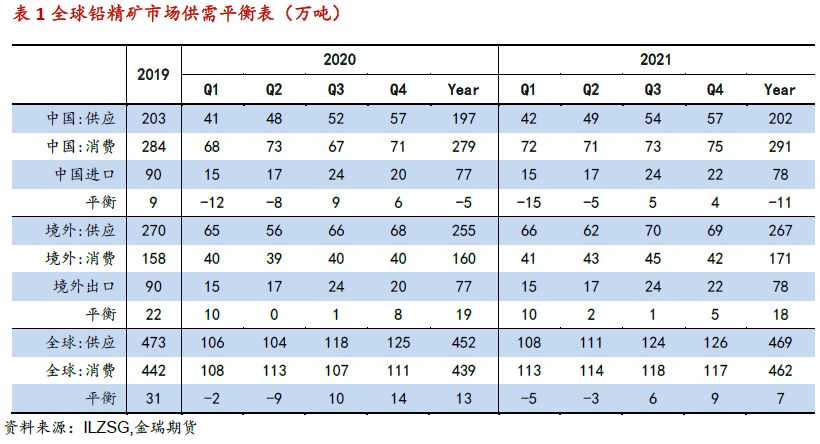

*精礦市場:盡管海外疫情反復,但不會改變供應恢復大趨勢,下半年全球鉛精礦市場供應環比增長14%,礦端需求增長4%,預計市場由短缺開始轉向過剩,三季度加工費有望企穩回升,全年過剩1.5%。

*精鉛供應:精礦加工費回升將有利冶煉利潤重回擴張,原料瓶頸影響再生鉛供應,海外汽車銷量好轉有利爲再生鉛提供原料保障,預估下半年海內外精鉛供應同比增速1.1%、4.6%,全年供應增速4.9%。

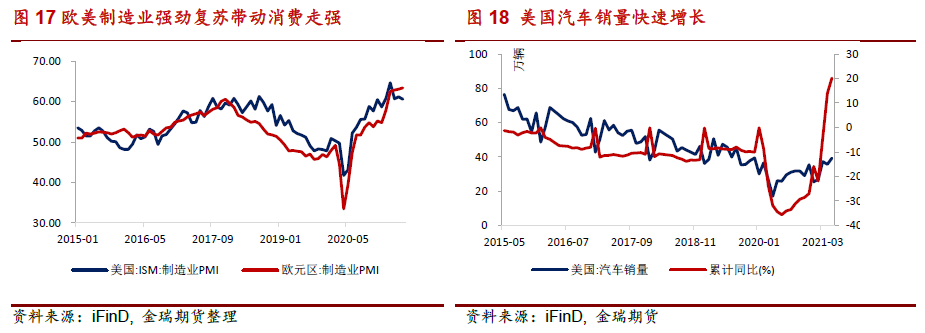

*精鉛消費:國內三季度旺季預期尚存,消費中性前提下增速0.5%,海外汽車行業下半年有望大幅補庫,將帶動鉛消費同比增長7.5%,全球消費增速5.4%。

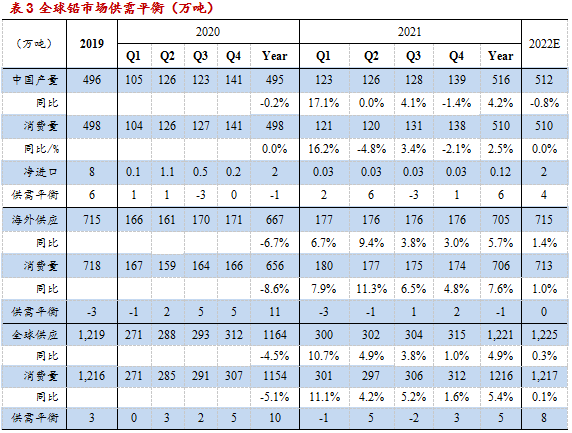

*精鉛供需平衡:上半年全球累庫4萬噸,下半年中國供需缺口2萬噸,有望帶動國內小幅去庫,而境外市場預計過剩3萬噸。下半年累庫進度在放緩,但總體供過於求難以扭轉。

*價格及策略:三季度國內去庫節奏有望帶動低比價向上修復,碳中和碳達峯提高精煉鉛成本,鉛價重心小幅上移,鉛價反彈後對消費抑制作用尤爲明顯,四季度市場整體過剩,下半年鉛價或先揚後抑,高位波動加劇,滬鉛波動區間14800/16800元,倫鉛波動區間2000/2400美元。全球全年累庫5萬噸,過剩量偏小,鉛可做對衝策略空配品種,或逢高嘗試拋空。

*風險提示:

國內碳中和碳達峯令供應縮減超預期,海外隱形庫存釋放,資金及情緒推升軟逼倉導致內外低比價難以回歸

目錄

ContentsJINRUI FUTURES

正文

Main bodyJINRUI FUTURES

一、上半年鉛市場回顧:TC極低和比價極低

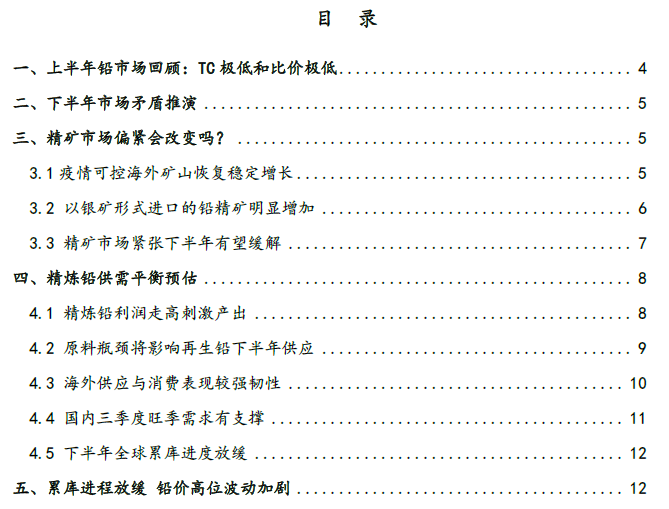

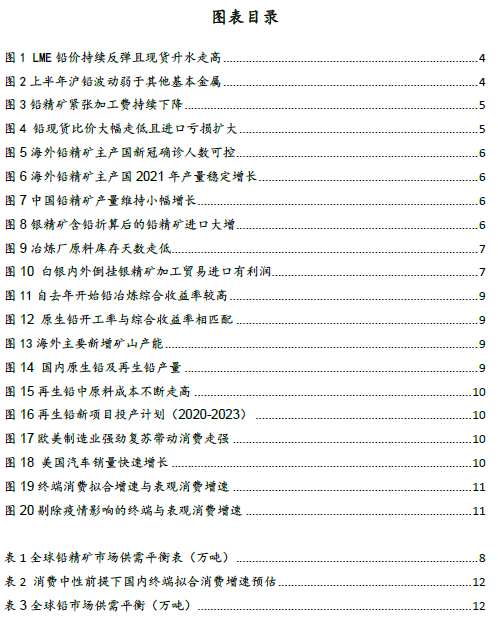

2021年上半年市場整體維持流動性寬鬆,全球經濟復蘇進度加快及通脹預期擡升導致部分品種創下歷史記錄高點。滬鉛上半年大致在14600-16000元區間波動,波動遠小於其他金屬,但從鉛市場自身表現來看,呈現兩個較爲明顯的特徵:

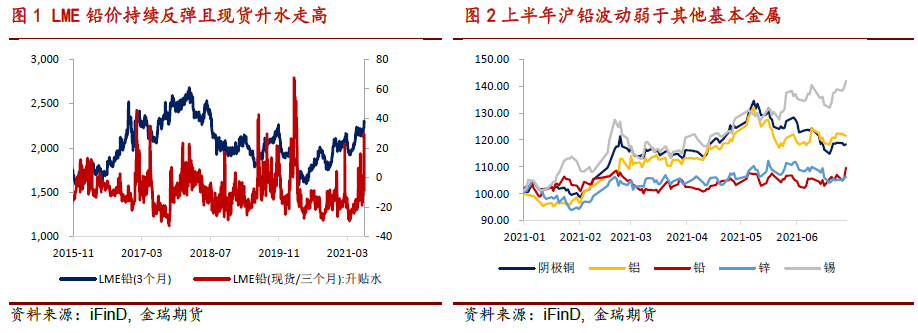

一是鉛精礦偏緊,國內加工費TC跌至四年來低點。對於鉛精礦原料市場,今年無論是貿易商還是冶煉廠,市場普遍反映鉛精礦緊張,企業備庫較難。一季度煉廠普遍去冬儲庫存,鉛精礦加工費變化不明顯,但進入二季度煉廠對礦的爭奪白熱化,鉛精礦短缺矛盾尤爲突出,中國精礦加工費快速下調至歷史低位,部分地區國產礦TC低至1000元/噸,而年初市場報價尚在2200元/噸附近,進口礦加工費同樣低至40-50美元/噸,且暫無企穩跡象。

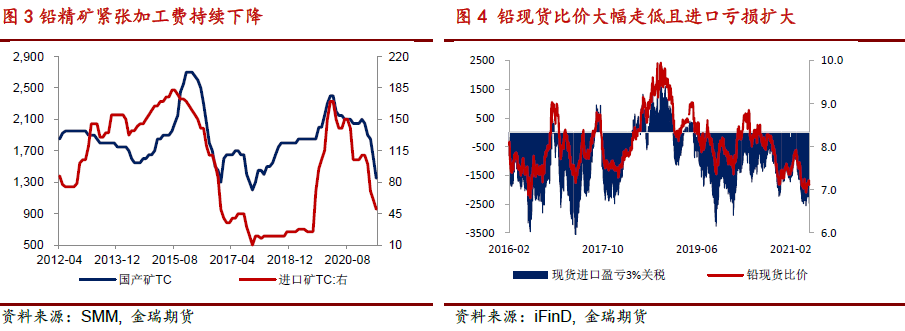

二是鉛市場走勢嚴重分化,內弱外強格局明顯。上半年國內滬鉛區間波動,而倫鉛價格從3月開始持續反彈,並在二季度末刷新四年來高點2344美元,市場內弱外強格局明顯。鉛市場現貨內外比價跌至6.78的低位,3%進口關稅下鉛錠進口虧損3200元/噸,即便0%進口關稅下,鉛錠現貨進口仍虧損2700元,進口虧損嚴重,這使得鉛錠出口窗口一度被打開,而前次出口窗口打開是2019年10月份,內外比價惡化使得前期入場較早的跨市反套非常受傷。

對於鉛市場出現的上述明顯變化,一方面有海內外疫情影響導致的供需錯配差,另一方面海外資金和市場情緒也起了推動作用。站在當前節點,我們更應該考慮從這兩大市場矛盾出發,重點推演下半年市場演變路徑,從而爲未來定價做出指引。

二、下半年市場矛盾推演

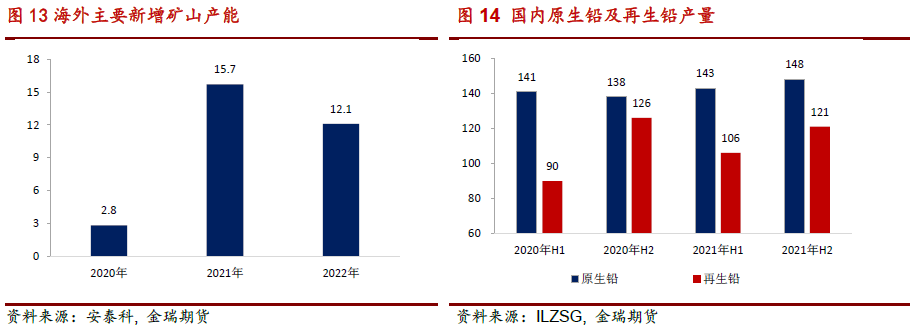

2021年海外精礦增量主要來自因疫情推遲的項目,預估產能約15萬噸。在高鉛價低加工費的大背景下,隨着海外疫苗接種率的進一步提高,我們預計下半年海外主要礦山生產穩定,盡管少部分國家疫情反復,但不改供應總體回升趨勢。下半年全球鉛精礦市場供應環比增長14%,礦端需求增長4%,預計市場由短缺開始轉向過剩,三季度加工費有望企穩回升,2021年鉛精礦市場先緊後鬆,全年過剩量級約1.5%。

二季度後期因爲鉛精礦加工費快速下調,冶煉廠含副產品的綜合利潤率已明顯下降,抑制短期煉廠生產積極性。下半年隨着精礦偏緊逐步緩解,加工費回升將有利冶煉產能利用率提升。上半年全球累庫4萬噸,下半年中國供需缺口2萬噸,有望帶動國內小幅去庫,而境外市場預計過剩3萬噸,累庫進度在放緩,鉛價高位波加劇。因國內外去庫節奏差異,三季度內弱外強導致的低比價格局有望向上修復。從全年角度來看,鉛市場仍總體表現爲供過於求,累庫幅度大致爲5萬噸,過剩量總體比較小,鉛可做爲對衝策略空配品種,或逢高嘗試拋空。

三、精礦市場偏緊會改變嗎?

*3.1疫情可控海外礦山恢復穩定增長

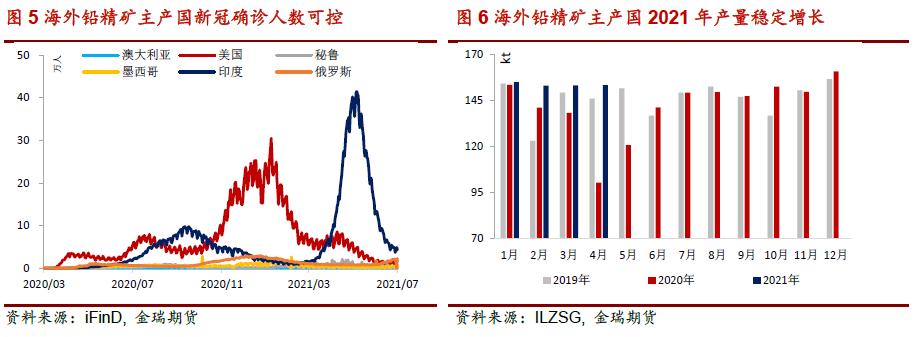

2020年受新冠疫情影響海外礦山減產主要體現在二季度,這使得2020年礦山增量僅2.8萬噸,根據主要礦業公司生產計劃,2020年部分中斷或減產的項目將延遲進行,這其中包括墨西哥的Peñasquito、澳大利亞的Lady Loretta等項目。

從海外鉛精礦主產國產量來看,疫情從去年下半年開始恢復,2021年疫情對生產影響基本消除,盡管還有美國、印度等地區疫情反復,但這不改變供應恢復的大趨勢。根據國際鉛鋅研究小組(ILZSG)今年1-4月產量數據,除中國以外的六大主產國鉛精礦產量增速超過15%。市場增量主要來自之前疫情推遲的項目,安泰科預估2021年海外新增產能約15萬噸。在高鉛價低加工費的大背景下,隨着疫苗接種率的進一步提高,我們預計下半年海外礦產同比增速3.9%,全年供應同比增速3.7%。

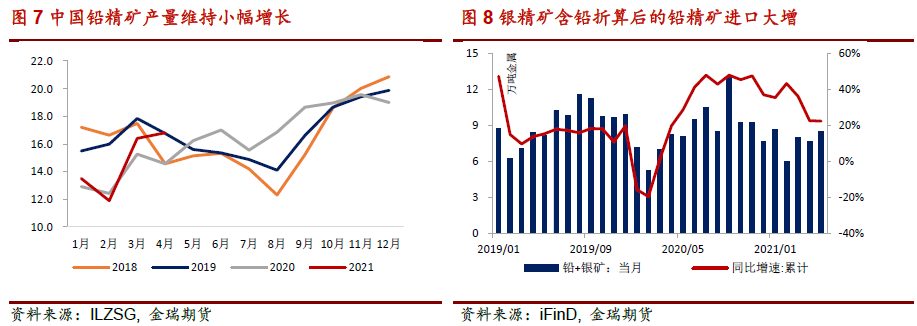

*3.2以銀礦形式進口的鉛精礦明顯增加

中國近幾年礦的增量主要在內蒙地區,由於中央環保督查、建黨百周年管控等因素,上半年國內礦的同比增速約2.9%,預期下半年增速1.8%。今年國內冶煉廠對礦的需求明顯增加,這主要源自上半年湖南地區舊產能重啓、河南地區現有產能小幅提產。在國內增量有限而需求增加的情況下,中國1-5月鉛精礦進口增速反而下降1%。今年多數時間鉛內外比價不利礦進口,這使得部分鉛精礦通過銀精礦形式進口到國內。我們按銀精礦含鉛量40%進行預估,發現今年已以銀精礦形式進入國內的鉛礦同比增長25%,折合金屬噸超過3萬噸。1-5月包括銀精礦含鉛在內的鉛精礦進口增速超過9%。

自去年下半年開始,白銀內外倒掛嚴重,這意味着銀精礦進口到國內是大幅虧損的,但爲何銀精礦增長如此明顯?這主要在於以混合銀礦及加工貿易進口方式增加。區別於一般貿易項下進口, 獲得銀精礦進口加工貿易手冊可免繳13%的增值稅,進口銀精礦中銀鉛共生,而加工貿易生產中產生的成品鉛錠不允許出口且轉內銷無需繳納3%進口關稅,今年白銀倒掛是有利於企業進口銀精礦出口銀錠內銷鉛錠,因此,我們預估,經調整後鉛精礦今年實際會有明顯增長。

*3.3 精礦市場緊張下半年有望緩解

2021年上半年,由於加工副產品白銀、硫酸等價格大幅上漲,盡管加工費下調,但冶煉利潤大幅上漲,這導致對礦的需求大幅增加。對於下半年,冶煉廠集中檢修較少,且上半年湖南地區重啓產能有望下半年釋放增量,根據煉廠生產計劃預估,預計下半年中國對精礦需求有較爲明顯增長。

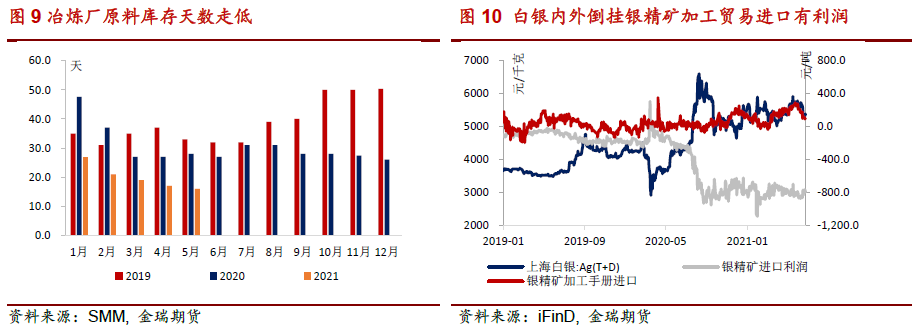

目前,國內冶煉廠整體原料庫存水平已處於低位水平,庫存周期約半個月,三季度末期中國煉廠開始冬儲補庫。下半年全球鉛精礦市場供應環比增長14%,礦端需求增長4%,預計市場由短缺開始轉向過剩,三季度加工費有望企穩回升,2021年鉛精礦市場先緊後鬆,全年過剩量級約1.5%。

四、精煉鉛供需平衡預估

上文我們提及的第二條主線,國內外市場強弱關系是否會轉換,這歸根到底需要通過對下半年海內外兩個市場供需平衡進行預估來判斷。

*4.1 精煉鉛利潤走高刺激產出

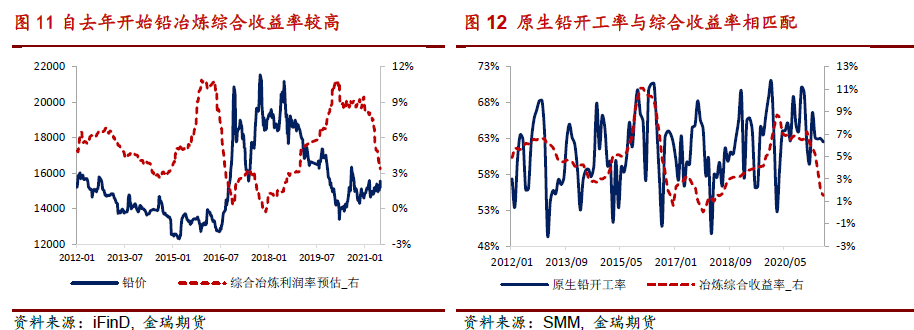

2021年上半年國內供過於求,供應增量較大程度上來自原生鉛,一方面是利潤驅動,另一方面在於新舊產能的擴張。白銀價格高漲,成爲煉廠煉鉛收益主要來源,包括其他副產品硫酸、冰銅等價格上漲,都成爲企業增收益的一部分。今年3月份開始,湖南地區相繼有福嘉、金貴投產,且河南地區今年有計劃小幅提產,上半年國內精鉛產量預估249萬噸,較之去年同期231萬噸,同比增長7.7%。

對於下半年供應形勢,我們依據當前冶煉利潤水平對後期供應形勢做出評判,在二季度後期因爲鉛精礦加工費快速下調,冶煉廠含副產品的綜合利潤率已明顯下降,從年內最高約10%收益率降至當前3%,冶煉利潤的收縮或抑制短期煉廠生產積極性。原生鉛企業開工率與冶煉綜合收益率走勢有較強一致性。對比國內原生鉛開工率走勢,四月份開始階段性檢修明顯,開工率小幅回落。隨着精礦偏緊在下半年逐步緩解,加工費回升將有利冶煉利潤再度擴張,因此下半年國內供應也將緩慢回升。

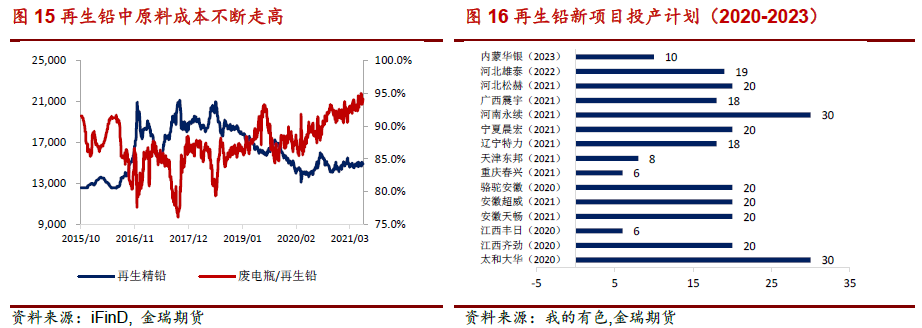

*4.2原料瓶頸將影響再生鉛下半年供應

再生鉛原料主要來自廢鉛酸蓄電池,今年廢鉛酸蓄電池價格居高不下,原料佔鉛價的比重越來越高。區別於原生鉛企業能從鉛精礦中提煉副產品收益,再生鉛主要依靠加工環節的收益,今年再生鉛在較長時間內維持低利潤水平,因此供應彈性取決於當期利潤水平。盡管有新產能釋放,預期原料瓶頸仍將成爲影響再生下半年供應的主要因素。總體上,我們預計國內精鉛下半年產量爲269萬噸,供應增速1.8%。

*4.3海外供應與消費表現較強韌性

今年鉛的消費市場分化明顯,海外強於國內。這也體現在倫鉛現貨升水走高,且庫存持續下降。海外鉛消費主要集中在汽車產業鉛蓄電池,今年歐美國家推出強有力的發展經濟復蘇舉措已令制造業強勁復蘇,制造業PMI指數均已上行至60以上,帶動汽車產業的景氣回升,由於海外疫情節奏差異,疊加汽車行業芯片短缺問題,上半年海外汽車銷量明顯好於產量,這也意味着如經濟持續好轉,汽車行業下半年有望大幅補庫,這也將帶動鉛需求的增加。我們預估上半年境外鉛需求增速9.6%,下半年消費增速5.6%。

海外精鉛供應中再生鉛佔比近八成,而再生鉛供應又取決於原料廢鉛酸電池的供應,今年上半年汽車銷量的好轉有利於爲下半年海外再生鉛提供原料保障,我們預估海外精鉛供應增速3.2%。

*4.4國內三季度旺季需求有支撐

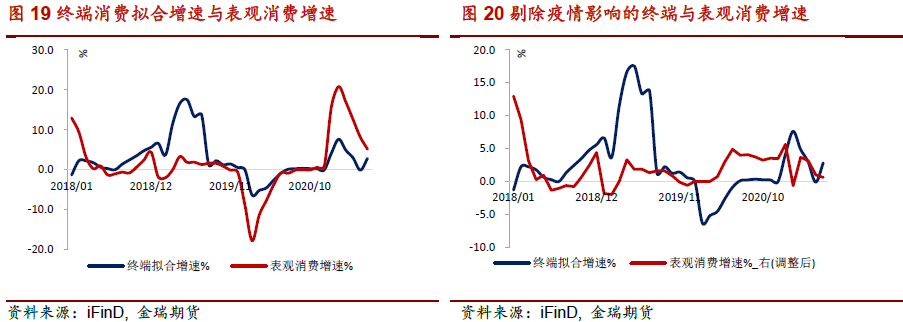

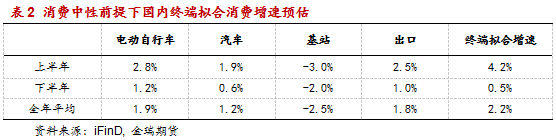

國內市場今年上半年供過於求的矛盾相對突出,社會庫存從年初6萬噸增至年中13萬噸。但終端需求來看,今年前5個月數據表現出來相對樂觀一些,電動自行車、汽車產量增速分別達到41%、36%,因目前國存量市場替換需求佔80%,增量配套市場佔比20%,因此,在替換市場需求穩定情況下,電動自行車、汽車增量市場的發展對鉛需求分別拉動2.8%、1.9%,另外鉛蓄電池出口增速29%,對鉛市場消費拉動2.5%,今年表現不佳的是移動通訊基站領域,拖累鉛消費3%,綜合來看,上半年鉛市場擬合消費增速約爲4.3%,低於供應增速7.7%,市場表現爲過剩。

通過數據對比,我們發現今年一季度表觀消費增速遠大於終端擬合消費增速,兩者存在較大差異,這主要是由於去年疫情導致的低基數效應引發,如果剔除疫情影響,表觀與終端消費增速擬合程度較高。此外,我們發現2019年表觀與終端的擬合出現劈叉的特殊情況,這是由於當時電動自行車新國標推出、動力電池梯次利用進入新政策執行初期,電池輕量化及鋰電替代導致表觀消費增速大幅弱於終端擬合增速。

三季度國內旺季預期尚存,全球流動性存在邊際收緊可能性,消費持續維持高增速較難,我們認爲樂觀、中性、悲觀三種假設下,下半年消費增速分別爲1.9%、0.5%、-0.9%,預期消費中性前提下,中國全年消費增速爲2.2%。

*4.5國內三季度旺季需求有支撐

對於下半年,在預估中國供應同比增速1.1%、消費同比增速0.5%的情況下,國內供需缺口爲2萬噸,國內有望小幅去庫。在預估海外供應同比增速3.4%、消費同比增速5.6%的情況下,境外市場累庫或3萬噸。由於上半年全球累庫4萬噸,下半年累庫1萬噸,預期後續累庫進度放緩,鉛價高位波加劇。綜合來看,鉛市仍總體表現爲供過於求,品種不改過剩屬性。

五、累庫進程放緩 鉛價高位波動加劇

宏觀流動性預期與現實之差定調大宗商品走勢,下半年市場情緒仍會圍繞美聯儲是否縮減大幅波動,根據過往歷史發展線索,對有色金屬衝擊最大的是收緊恐慌的預期強化,而非真正開始實質性的流動性收緊,因此,宏觀金融屬性較強的有色金屬由強轉弱節點實際比流動性拐點更爲提前,鉛市場宏觀屬性相對偏弱,產業矛盾定價使得鉛價表現也將弱於其他金屬。

從供需層面,疫情對海外礦山幹擾基本消除,下半年精礦市場由短缺開始轉向過剩,三季度加工費有望企穩回升。加工費回升將有利冶煉利潤再度擴張,三季度市場季節消費旺季支撐,國內將階段性去庫3萬噸,碳中和碳達峯提高精煉鉛成本,鉛價重心小幅上移。由於鉛價反彈後對消費抑制作用尤爲明顯,四季度市場整體過剩格局難以改觀,預期下半年鉛價先揚後抑,高位波動加劇,滬鉛主要波動區間14800/16800元,倫鉛主要波動區間2000/2400美元。

投資策略:基於精煉鉛供過於求格局難以扭轉,鉛仍可做爲對衝策略空配品種,逢高可嘗試拋空,三季度國內去庫海外開始小幅累庫,低比價有望開始向上修復,輕倉嘗試買國內拋LME跨市反套,預期現貨比價波動區間(6.7,7.5)。

風險提示:國內碳中和碳達峯令供應縮減超預期,海外隱形庫存釋放,資金及情緒推升軟逼倉導致內外低比價難以回歸。

文章來源/金瑞期貨研究所

撰稿人/羅平(F3001801,Z0010512)

電話/ 0755-83526480

簡

簡 繁

繁