2020年疫情等客觀因素影響原料產出,但二季度以來鋅價大幅回升使煉廠在加工費跳水的情況下仍有利潤,精煉鋅產量大幅回升,需求在下遊積極復工復產及疫情期間逆周期金融調控政策的帶動下整體好於預期。

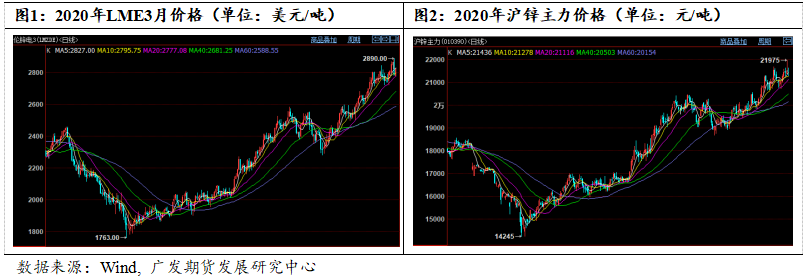

進入2021年,在2020年原料減產的背景下,中國鋅精礦進口量大增,海外原料庫存銳減,我們預計2021年全球鋅精礦新增約47萬噸,但遠不足2020年減產量,鋅錠供應整體平穩,但庫存會是一個供應緩衝墊;需求端,一方面,由於房地產建設周期爲2-3年,有色金屬從建設周期上看多用於房地產建設後段,基於18-19年新開工大都保持在10%以上的同比高增長,我們認爲2021年建築對鋅需求的拉動仍可期。另一方面,汽車整體低庫存,隨着消費信心的持續回升,加之汽車下鄉等政策的拉動,汽車需求的恢復仍將保持穩中向好的態勢。但伴隨着疫情期間寬鬆貨幣政策的溫和退出,或抑制鋅價上行空間。預計2021年鋅價寬幅震蕩,LME3月鋅價運行區間在2600-3200美元/噸,滬鋅主力運行區間在20000-24000元/噸。

行情回顧

2020年疫情等客觀因素影響原料產出,但二季度以來鋅價大幅回升使煉廠在加工費跳水的情況下仍有利潤,精煉鋅產量大幅回升,需求在下遊積極復工復產及疫情期間逆周期金融調控政策的帶動下整體好於預期。鋅價自二季度開始扶搖直上。

2020主要邏輯及觀點

(1)2021原料新增難以追平上年減量

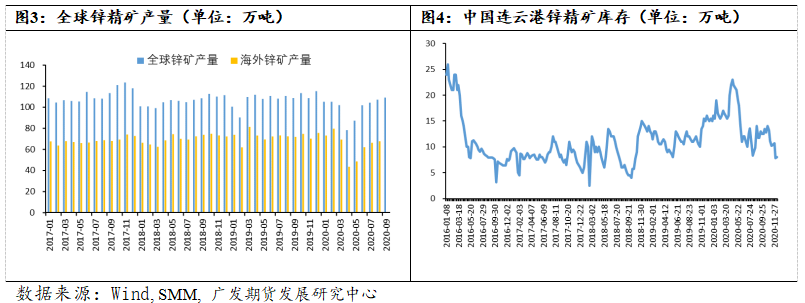

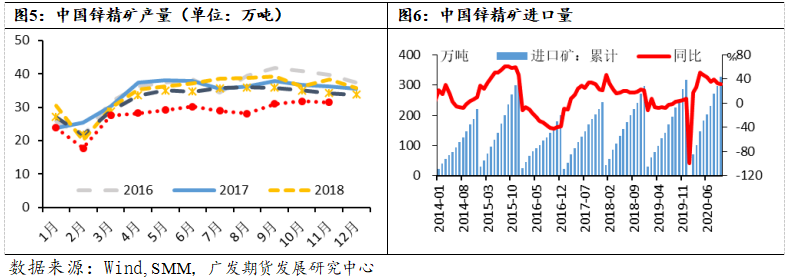

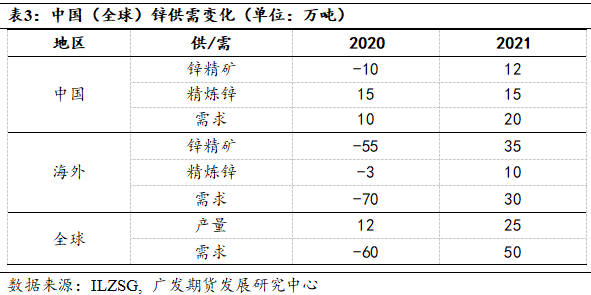

鋅礦供應方面,據ILZSG,2020年1-9月全球鋅精礦產量888.6萬噸,同比減少約67.1萬噸;預計2020年全球鋅精礦產量1233萬噸,同比下降4.4%,產量下降主要來自海外市場。TECK資源預計2020年下半年鋅精礦產量(包括Antamina的鋅產量)將在31.5-34.5萬金屬噸,全年鋅精礦產量預計在56-60萬金屬噸。相比先前的指導產量60-64萬金屬噸有所下調,主要是受Red Dog的生產挑戰以及二季度Antamina暫時停工的影響。Lunding礦業2020年三季度鋅精礦產量爲3.28萬噸,同比減少了6.3%,主要是9月25日發生在Neves-Corvo礦的事故致使採礦業務暫停5天從而影響了該季度產量。該公司在三季度財報中再次調低Neves-Corvo和Zinkgruvan的鋅精礦全年生產指導至7-7.2萬噸和7.2-7.4萬噸,主要受礦石品位較低及開採量的影響。Penoles2020年三季度鋅精礦產量爲6.77萬噸,同比減少了11.7%;前三季度累計鋅精礦爲21.4萬噸,同比減少了1.2%。

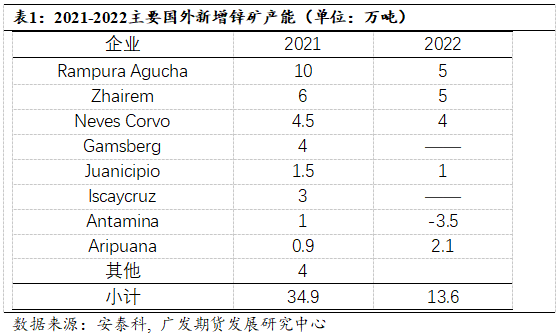

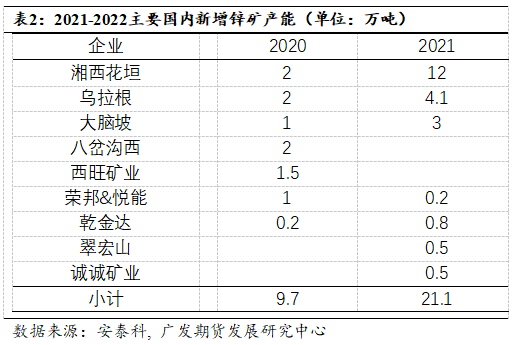

2020年嘉能可預估可完成鋅精礦產量116±2.5萬噸水平,低於預期。同時,嘉能可還給出2021-2023年產量預估,未來三年鋅精礦產量分別爲125±3萬噸、124萬噸和114萬噸。Vedanta旗下Gamsberg11月發生事故,原本預計2021年擴產12萬噸鋅精礦的,將最多新增4萬噸左右。隨着Rampura Agucha及Lundin礦業旗下的Neves Corvo擴建等,我們預計2021年海外鋅精礦新增約35萬噸。

國內方面,國內礦山產量大幅下滑,我們預估2020年國內鋅礦產量同比減少約10萬噸。2021年國內方面,乾金達尾礦庫預計四季度初實現投產,達產後預計年產鋅10萬噸;花垣地區預計年內復產,但進度緩慢;銀漫礦業在整改後已復工復產。雖統計目前2021年主要新增鋅精礦超20萬噸,但國內開工仍有許多不確定因素,近年來國產礦山實際產量均低於預期,我們預估實際新增在12萬噸左右。

(2)海外原料庫存大幅減少加劇原料緊張

由於國內鋅礦減產,煉廠對海外礦的依賴度大增。海關數據顯示,2020年10月中國進口鋅精礦30.3萬噸,同比增長21.3%;2020年1-10月累計進口鋅精礦328.1萬噸,同比增長31.2%。進口量大增勢必減少海外鋅精礦庫存,2021年海外鋅礦預計增加35萬噸左右,遠低於今年減產量,或將加劇原料緊張。

(3)礦冶再平衡需借助煉廠減產實現

國際鉛鋅研究小組(ILZSG)最新數據顯示,2020年9月全球鋅市供應過剩規模從8月的3.15噸升至3.31萬噸。今年前9個月,全球鋅供應過剩43.7萬噸,而去年同期爲短缺19.7萬噸,其中全球精煉鋅產量997.7萬噸、同比增加4.2萬噸,中國鋅錠增量彌補了海外鋅錠減量;全球鋅錠需求954萬噸、同比減少59.2萬噸,顯示需求大幅下滑。該機構預計2020年全球精鋅供應過剩62萬噸,是2008年以來供應過剩最大的一年,2021年仍將過剩46.3萬噸。其中,精鋅產量1360萬噸,同比增長0.9%,主要是中國產量增長1.6%,海外基本持平;全球消費下降5.3%至1298萬噸,其中中國需求保持穩定。

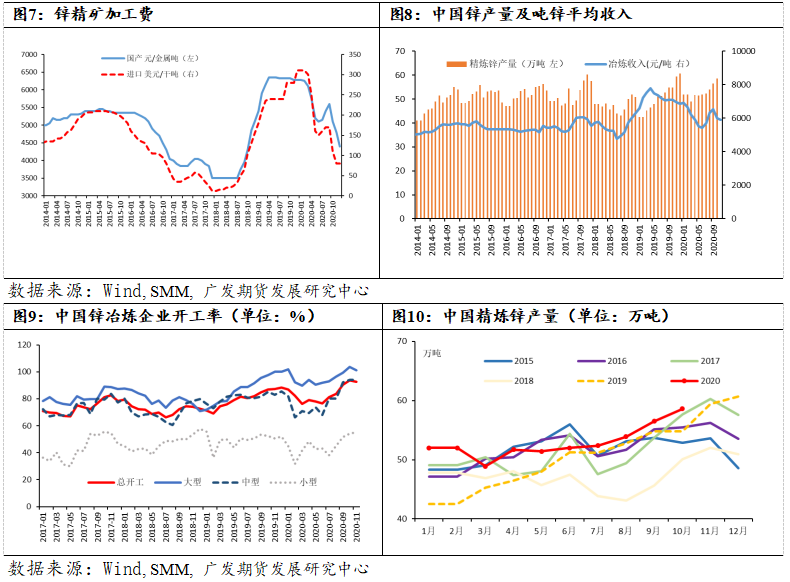

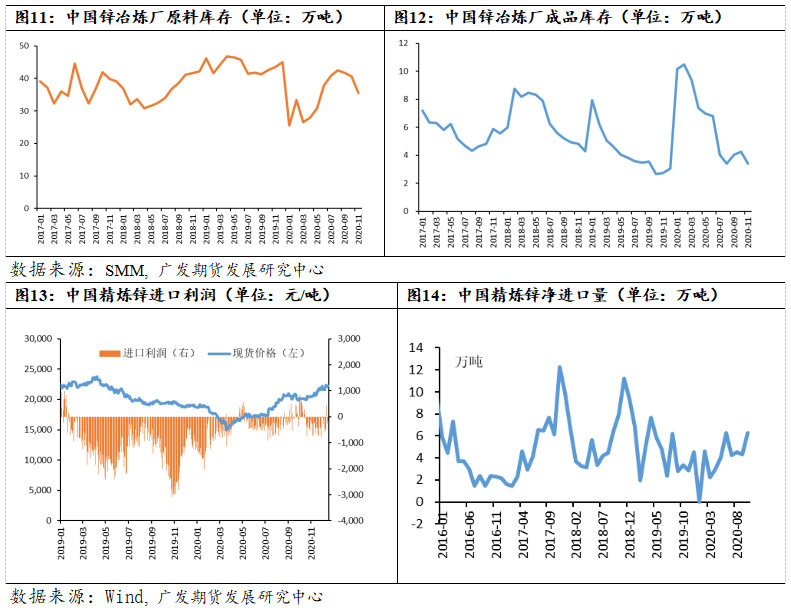

原料供應趨緊、加工費快速下滑。據上海有色網,2020年12月國產鋅精礦現貨加工費均價4400元/金屬噸,較2019年末減少1875元/金屬噸;進口鋅精礦現貨加工費均價80美元/幹噸,較2019年末減少230美元/幹噸。雖加工費大幅下挫,但鋅價自二季度以來快速上漲,冶煉廠在利益分成下仍有利潤,我們估算全年噸鋅平均收入在6000元/噸以上,遠高於大部分煉廠的生產成本。國家統計局數據顯示,2020年10月中國鋅產量爲58.6萬噸,同比增長9.3%;2020年1-10月中國鋅累計產量爲524.2萬噸,累計增長3%;根據各家冶煉廠生產計劃,預計全年精煉鋅產量同比增加10萬噸以上。2021年,隨着祥雲飛龍15萬噸再生鋅及水鑫有色二期等項目投產,我們預計新增精煉鋅產量15萬噸左右。

進出口方面,由於2020年大部分時間都處於進口虧損的狀態,2020年10月中國精煉鋅進口量爲6.43萬噸,1-10月累計精煉鋅進口42.23萬噸、同比下降17.9%。

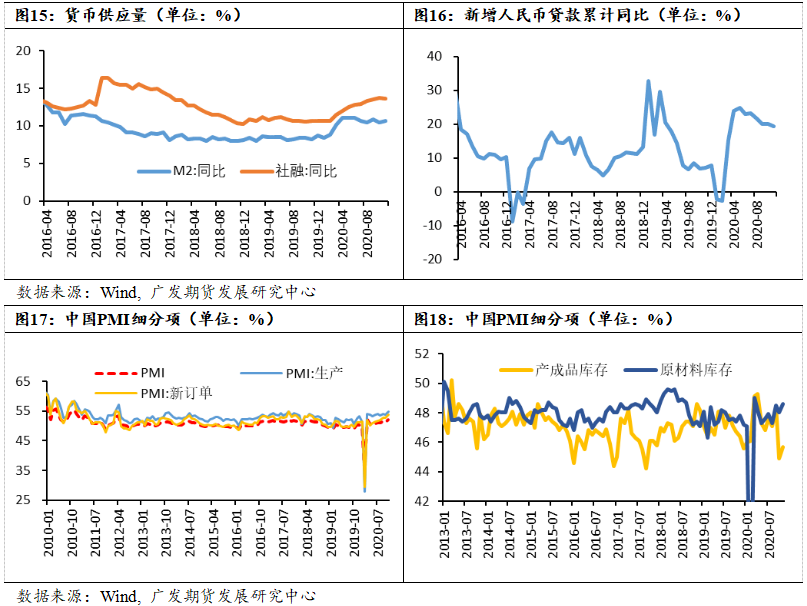

(4)貨幣政策更加溫和

2020年爲應對疫情衝擊,支持經濟復蘇,我國逆周期金融調控政策力度加大,11月末我國廣義貨幣(M2)餘額217.2萬億元,同比增長10.7%,增速分別比上月末和上年同期高0.2個和2.5個百分點;11月末社會融資規模存量爲283.25萬億元,同比增長13.6%。社會融資規模增量爲2.13萬億元,比上年同期多1406億元。

需要注意的是,10月21日金融街論壇上易綱行長同樣表達了應急階段政策適時退出的導向,“在今年抗疫的特殊時期,宏觀槓杆率有所上升,明年GDP增速回升後,宏觀槓杆率將會更穩一些。貨幣政策需把好貨幣供應總閘門,適當平滑宏觀槓杆率波動,使之在長期維持在一個合理的軌道上”。2021年貨幣政策或將更加溫和。

11月26日,央行發布《2020年第三季度貨幣政策執行報告》,報告措辭較前期有所調整,釋放了政策淡出的信號。重提“把好貨幣供應總閘門”,報告提出,下一階段,穩健的貨幣政策要更加靈活適度、精準導向,更好適應經濟高質量發展需要,更加注重金融服務實體經濟的質量和效益。完善貨幣供應調控機制,把好貨幣供應總閘門,根據宏觀形勢和市場需要,科學把握貨幣政策操作的力度、節奏和重點,保持流動性合理充裕,保持廣義貨幣供應量和社會融資規模增速同反映潛在產出的名義國內生產總值增速基本匹配。

(5)消費平穩向上

國際鉛鋅研究小組(ILZSG)最新公布的數據顯示,2020年前9個月,全球鋅市消費量954萬噸、同比減少5.8%。

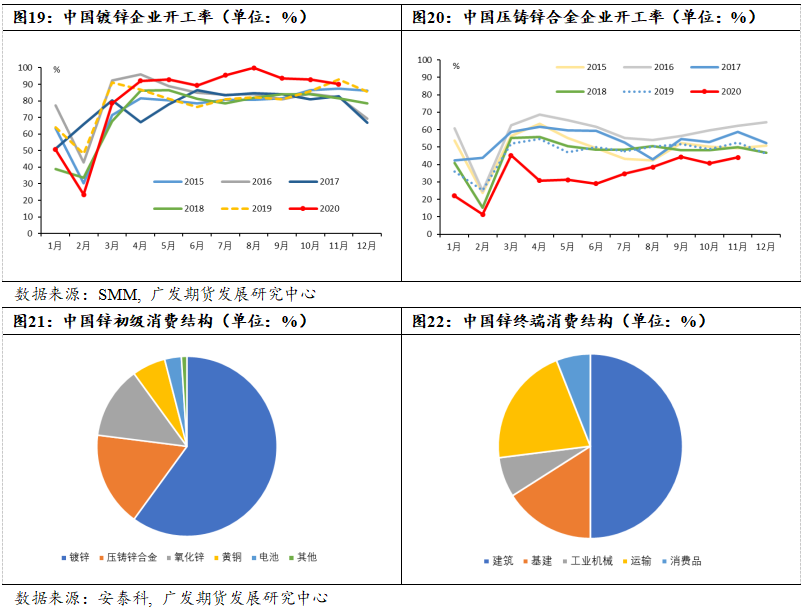

國內從鋅初級下遊消費上看,鍍鋅佔比60%左右,據上海有色網, 2020年1-11月鍍鋅平均開工率在81.7%,較去年同期上升2.6個百分點。壓鑄鋅合金市場由於部分冶煉廠直接產出鋅合金,搶佔了傳統合金企業份額,1-11月壓鑄鋅合金平均開工率33.8%,較去年同期下降13個百分點。在鍍鋅的拉動下,全年整體消費略好於預期。

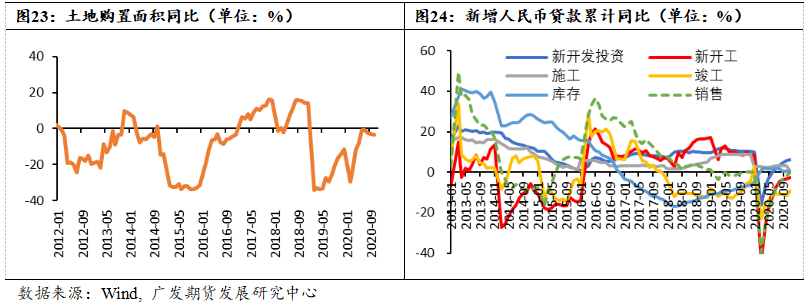

房地產平穩向上

今年8月20日,住建部和人民銀行聯合召開了重點房地產企業座談會,房地產融資“三道紅線”也首次進入人們的視野,即剔除預收款後的資產負債率大於70%、淨負債率大於100%、現金短債比小於1倍。

監管層要求,“三道紅線”均超過的房企列爲“紅檔”,有息負債規模不得增加;超過“二道紅線”的房企列爲“橙檔”,有息負債規模年增速不得超過5%;只超過“一道紅線”的房企列爲“黃檔”,有息負債規模年增速不得超過10%;“三線”均未超過的房企列爲“綠色檔”,有息負債規模年增速不得超過15%。

由於資金壓力大,地產企業勢必加快銷售回籠資金,同時也需要更快加緊開工建設,減輕資產負債率。

今年二季度以來,房企拿地熱情回升,土地購置面積累計同比降幅快速收窄至-1%左右,展望明年,由於土地庫存的時效性,預計明年上半年的新開工表現不會太差。而由於房地產建設周期爲2-3年,有色金屬從建設周期上看多用於房地產建設後段,基於18-19年新開工大都保持在10%以上的同比高增長,我們認爲2021年建築對有色需求的拉動仍可期。

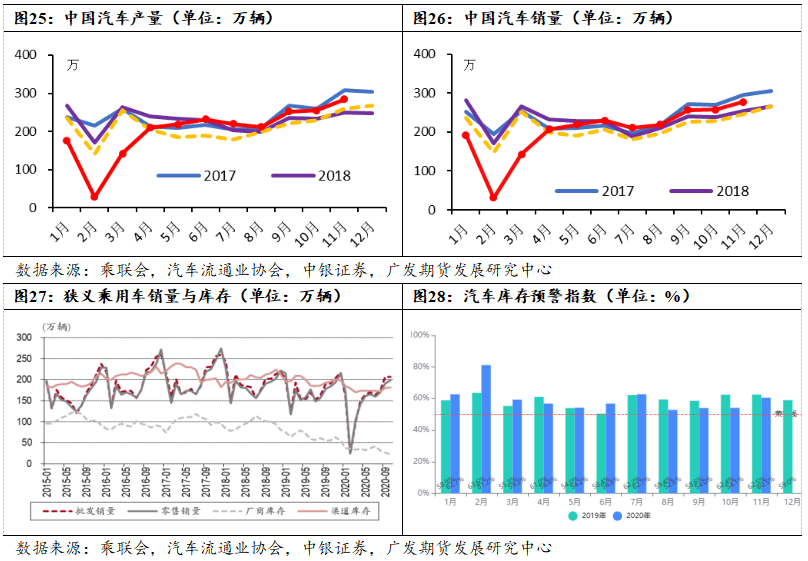

低庫存下,汽車消費可期

2020年11月18日國務院常務會議提出擴大汽車消費,包括鼓勵各地增加號牌指標投放;開展新一輪汽車下鄉和以舊換新,鼓勵有條件的地區對農村居民購買 3.5 噸及以下貨車、1.6 升及以下排量乘用車,對居民淘汰國三及以下排放標準汽車並購買新車給予補貼。

發改委、商務部、工信部等多部委出臺調整國六實施時間、以獎代補淘汰老舊柴油車、延長新能源補貼退坡與免徵購置稅時間、降低二手車增值稅等多種政策促進汽車消費,並鼓勵各地結合本地實際情況出臺放寬限購、以舊換新、促進新能源汽車消費等措施進一步穩定和擴大汽車消費。

12月10日,商務部在新聞發布會上指出:將着力推動擴大重點商品的消費。比如,鼓勵相關地區優化汽車限購措施,開展新一輪汽車下鄉和以舊換新;落實全面取消二手車限遷政策,健全報廢汽車回收利用體系;積極發展汽車養護、維修、保險、租賃等汽車後市場,暢通新車、二手車、報廢汽車的流通循環。

據中汽協,11月中國汽車產銷量仍然延續了之前的增長勢頭,各自創下年內最高紀錄,分別達到284.7萬輛和277萬輛,環比增長11.6%和7.6%,同比增長9.7%和12.6%。1-11月,國內汽車累計產銷已經分別達到2237.2萬輛和2247萬輛,同比下降3.0%和2.9%,降幅與1-10月相比,分別收窄1.6和1.8個百分點。隨着消費信心的持續回升,在低庫存背景以及汽車下鄉等活動的拉動,市場需求的恢復仍將保持穩中向好的態勢。

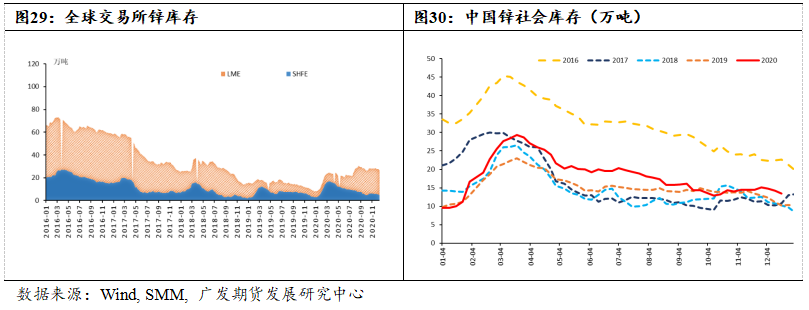

(6)庫存成價格上行緩衝墊

截止12月11日,LME鋅庫存21.5萬噸,較上年末增加約16.4萬噸;截止12月11日,國內七地社會庫存15.86萬噸,較上年末增加約4.9萬噸。2021年原料新增難以填平2020年減量的情況下,礦冶再平衡或通過煉廠減廠來實現,2020年全球精煉鋅庫存增加約21萬噸,或將成爲價格上行緩衝墊。

(7)總結

2020年疫情等客觀因素影響原料產出,但二季度以來鋅價大幅回升使煉廠在加工費跳水的情況下仍有利潤,精煉鋅產量大幅回升,需求在下遊積極復工復產及疫情期間逆周期金融調控政策的帶動下整體好於預期。

進入2021年,在2020年原料減產的背景下,中國鋅精礦進口量大增,海外原料庫存銳減,我們預計2021年全球鋅精礦新增約47萬噸,但遠不足2020年減產量,鋅錠供應整體平穩,但庫存會是一個供應緩衝墊;需求端,一方面,由於房地產建設周期爲2-3年,有色金屬從建設周期上看多用於房地產建設後段,基於18-19年新開工大都保持在10%以上的同比高增長,我們認爲2021年建築對鋅需求的拉動仍可期。另一方面,汽車整體低庫存,隨着消費信心的持續回升,加之汽車下鄉等政策的拉動,汽車需求的恢復仍將保持穩中向好的態勢。但伴隨着疫情期間寬鬆貨幣政策的溫和退出,或抑制鋅價上行空間。預計2021年鋅價寬幅震蕩,LME3月鋅價運行區間在2600-3200美元/噸,滬鋅主力運行區間在20000-24000元/噸。

簡

簡 繁

繁