觀點小結

H2國內消費復蘇的高度有限,海外消費環比收縮的概率更大,內外消費預期均需下調,根據我們的測算,需求預期下調後的鋅供應缺口仍然顯著,在周期回落、總需求下降、基本金屬整體定價中樞承壓的背景下,鋅價運行中樞也將跟隨下行,但相較於其他金屬更爲健康的基本面或將使得鋅價相對抗跌。

國內礦山所受客觀幹擾較多,全年國產礦確定性的同比減量達約10萬噸,當下部分冶煉廠原料不足的情況在H2大概率將延續;海外礦企Q1產量呈下降趨勢,部分礦企下調全年產量指引,H2海外礦端大概率環比收緊;預計全年全球鋅礦供應相對冶煉需求偏緊,國內礦端相較海外或更顯緊缺,年內TC或進一步下降。

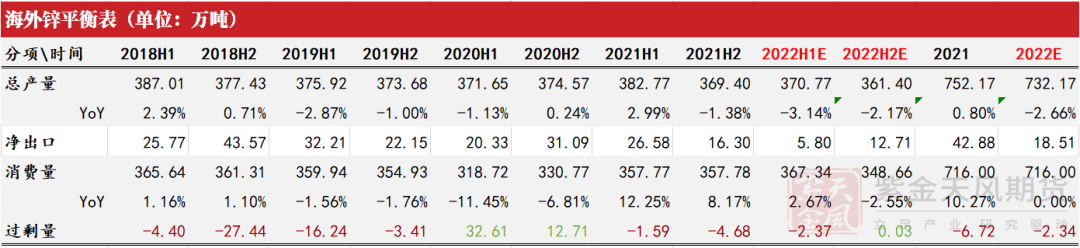

地緣政治帶來的能源風險在下半年仍將延續,歐洲冶煉廠平均利潤下行,預計將繼續貢獻精煉鋅減量,樂觀預期下,海外精煉鋅產量同比減少至約732萬噸;受加息影響,海外消費收縮的概率較大,悲觀預期下,我們給予全年海外鋅消費0%的增速,此情境下的海外精煉鋅供應仍然呈現缺口。

受制於有限的原料供應,今年國內精煉鋅產量同比增幅或偏小,在1%左右;H2鋅錠進出口窗口或均難長時間維持開啓,預計全年淨進口同比降幅明顯;受基建及汽車領域拉動,H2國內鋅消費環比將有改善,但高度有限,H1受疫情幹擾而蒸發的消費難以被全部補回,我們下調全年國內鋅消費增速至-3.5%左右;國內精煉鋅供應缺口仍然顯著。

全球鋅精礦平衡

國產礦:偏緊的格局或在H2得到強調

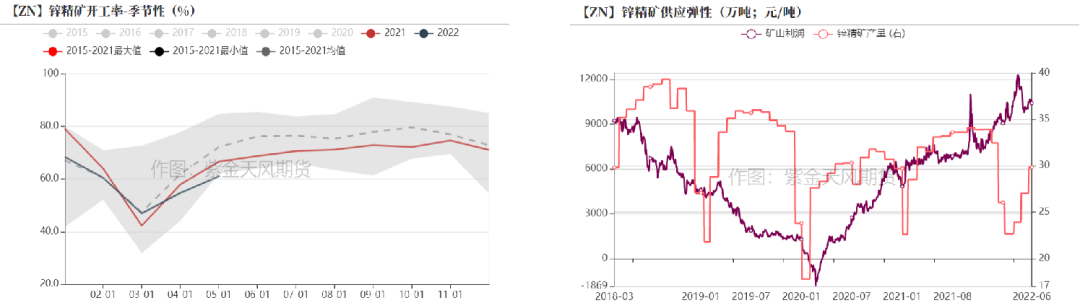

* 今年一季度以來,國內礦山生產頻受幹擾(疫情封控、產權問題以及例行檢修等),導致我國礦企H1開工率低於歷史同期。今年1-5月我國累計鋅精礦產量約139.7萬金屬噸,同比減少約5.1%,礦端相對冶煉產能偏緊的格局幾乎延續了整個上半年,從年初至今,國產TC一路下行來到近四年的最低點(3400元/金屬噸)。

* 在目前較高利潤的激勵之下,礦企的生產意願相對充足,但下半年國內礦山基本沒有大型新增項目,且礦山產量更容易受到客觀因素的幹擾,當下較好的生產意願大概率並不能帶來更多的實際產量。H1國內礦山產量同比減少7萬噸,外加內蒙某大型礦山由於客觀限制,接下來或只能以一半的產能運行,我們預計2022全年確定性的國產鋅礦同比減量達到10萬噸左右。

數據來源:紫金天風風雲

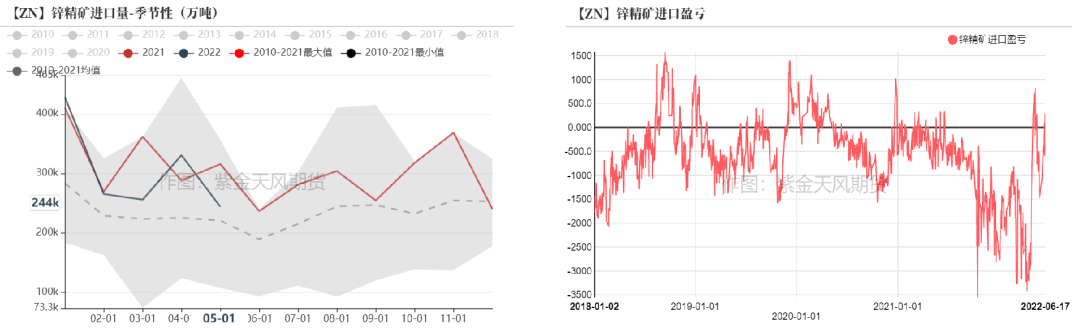

進口礦:H1虧損擴大 數量同比下降

* 上半年海外庫存持續低位去化,國內消費則受疫情拖累,H1整體呈現外強內弱的格局,當期進口礦虧損逐漸拉大,由通常情況下的1500元/噸以內一度下探至3000元/噸左右。今年1-5月,我國進口鋅精礦累計達152.40萬實物噸,同比下降7.38%。

數據來源:紫金天風風雲

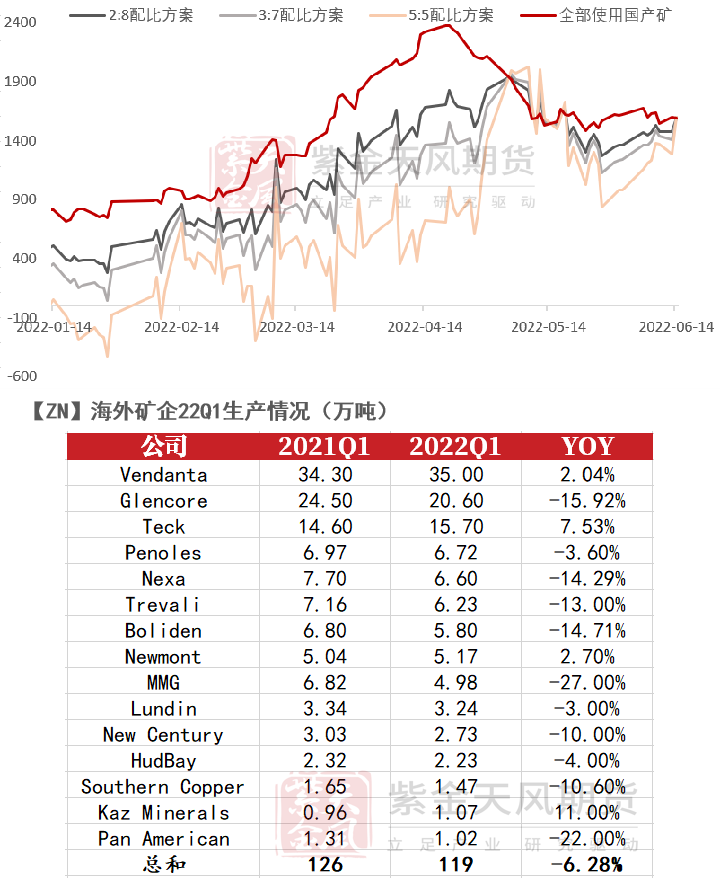

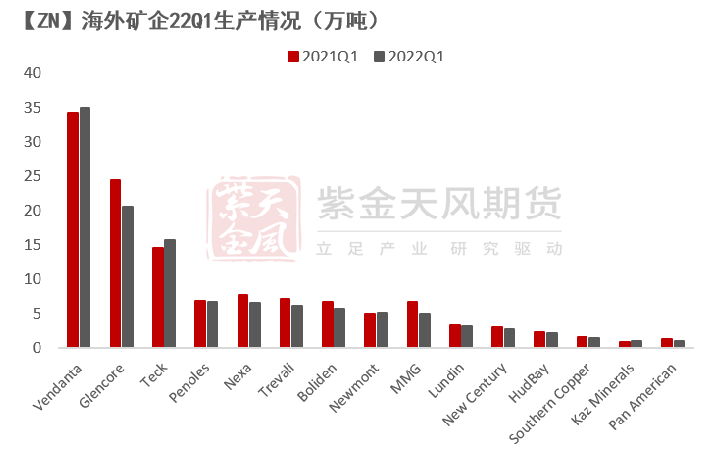

進口礦:海外礦端趨緊 H2進口礦環比增幅或有限

* 隨着下半年國內消費逐漸回暖、海外消費逐漸降溫,我國進口礦虧損大概率會有所收窄,屆時部分冶煉廠採取一定比例的進口礦搭配國產礦進行生產的利潤仍然可觀,國內冶煉廠使用進口礦的意願將有所增強,預計H2進口礦數量環比增長的概率較大。

* 然而,海外多數大型礦企一季度產量同比呈下降趨勢,嘉能可等頭部礦企亦下調其全年產量指引,據此,我們在二季報的基礎上下調了10萬噸的海外礦產量預期。海外礦端趨向緊平衡,今年我國進口礦的補充力度大概率將有限。

數據來源:SMM;海外礦企季報;紫金天風期貨研究所

全球礦端:全年供應相對冶煉需求或將偏緊

* 國內方面,H1鋅礦產量同比已經減少7萬噸,外加H2並無較大新增項目且內蒙某礦山近一半的產能受限,今年國內鋅礦產量同比負增長幾乎板上釘釘;

* 相對國內礦端大概率呈現短缺的預期而言,海外礦端或趨向緊平衡;

* 2022年全球鋅精礦產量增長較少,同比增速在0.6%左右,從全球視角來看,即使海外過剩的鋅礦全部轉移至國內,今年國內的鋅礦需求仍然難以被充分滿足。預計2022年全球鋅礦供應相對冶煉需求偏緊。

數據來源:CRU;紫金天風期貨研究所

海外精煉鋅平衡

海外精煉鋅:能源風險+無新項目 料全年供應同比下降

* 今年海外精煉鋅供應方面的焦點集中在歐洲冶煉廠。上半年受俄烏衝突的影響,歐洲天然氣價格一度飆升,部分冶煉廠成本上升、被迫減停產。Nyrstar旗下的Auby冶煉廠自Q2才開始以約50%的產能運行,Glencore旗下的Portovesme冶煉廠至今仍未復產,由此,我們預計H1海外精煉鋅產量同比下降3%左右。

* 截至6.20,TTF荷蘭天然氣價格升至120歐元/兆瓦時左右的高位,歐洲部分冶煉廠平均利潤明顯下行。目前看來,歐洲能源風險在下半年大概率依然會延續,當地部分煉廠仍有減產的可能,且部分北美鋅冶煉廠面臨着運營和質量問題,外加海外冶煉端在近兩年基本沒有新增項目;樂觀預期下,我們假設Auby繼續以一半的產能運行、Portovesme自Q3開始以30%的產能運行,預計2022年海外精煉鋅供應在732萬噸左右。

數據來源:彭博;海外公司年報;紫金天風期貨研究所

海外精煉鋅:消費與歐美GDP正相關 預計H2環比放緩

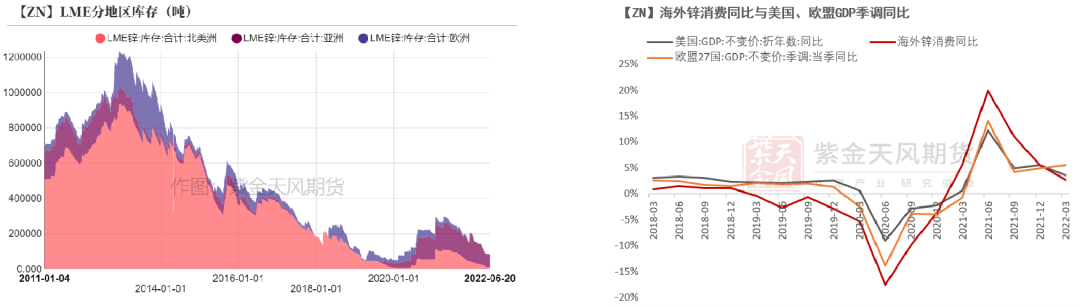

* 上半年海外消費較爲強勁,尤其是進入Q2之後,LME庫存去化速率高於歷史同期,截至6.20,庫存下降至7.9萬噸(2020年4月以來的最低位),其中歐美地區庫存極低。

* 對比海外鋅消費同比與美國、歐盟GDP不變價同比,我們發現三者趨勢十分相似。美國及歐盟在Q3加息、壓制通脹的決心十分強烈,兩者全年GDP增速大概率下降(歐洲陷入衰退的可能性更大),相應的,H2海外鋅消費預計將難以維持其在H1表現出的強勁勢頭,下半年海外鋅消費大概率將放緩。

數據來源:Wind;紫金天風風雲;紫金天風期貨研究所

海外精煉鋅平衡:悲觀消費預期下 供應仍有缺口

* 由於歐洲冶煉廠面臨的能源風險仍在延續,在H1造成主要精煉鋅供應減量的Auby以及Portovesme兩座冶煉廠全面復產的概率較小,且部分北美鋅冶煉廠也面臨着運營和質量方面的問題,外加今年海外冶煉端基本沒有新增項目;樂觀預期下,我們認爲2022年海外精煉鋅產量同比減少約2.7%至732萬噸左右。

* 考慮到下半年海外消費大概率將放緩,悲觀預期下,我們給予2022年海外鋅消費0%的增速,此情境下的海外精煉鋅供應缺口仍然明顯,達到2.3萬噸左右。由此,我們認爲今年海外精煉鋅呈現供應缺口的概率較大。

數據來源:CRU;紫金天風期貨研究所

國內精煉鋅平衡

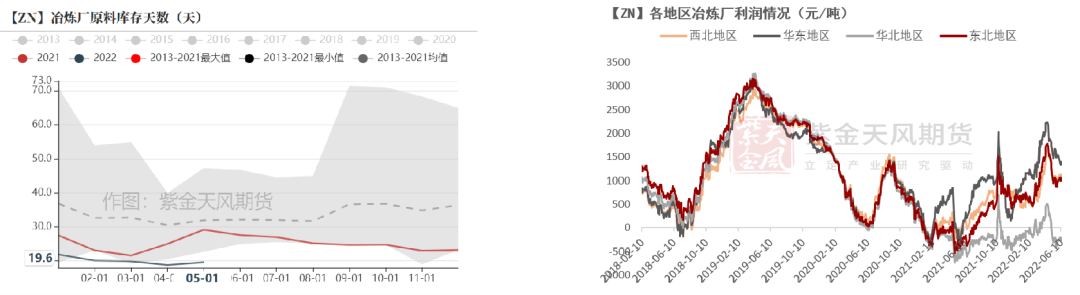

國內精煉鋅:持續緊缺的原料限制鋅錠供應增長

* 2022年1-5月我國精煉鋅累計產量約爲248.3萬噸,同比減少1.09%。上半年精煉鋅產量低於預期,一方面是因爲期間冶煉廠檢修較多(內蒙某煉廠發生安全事故、廣西部分煉廠生產受暴雨幹擾等),另一方面是因爲冶煉廠平均原料庫存天數明顯低於歷史同期,部分煉廠無礦可用、被迫減產。H1原料持續緊缺也導致國產TC一路下行至近四年新低,鋅錠貢獻的冶煉利潤十分微薄(甚至一度爲負),截至6.20,超過95%的煉廠生產利潤由副產品硫酸貢獻。

* 2022年國內礦產預期同比下降,預計煉廠在下半年同樣難以獲得充足的原料,鋅精礦自給率偏低區域(甘肅、陝西等)的煉廠更可能被迫檢修;華北、華東部分省份硫酸價格有下行預期,當地部分煉廠利潤或將下降,造成生產意願轉弱。預計2022年國內精煉鋅產量同比增幅相當有限。

數據來源:SMM;紫金天風風雲;紫金天風期貨研究所

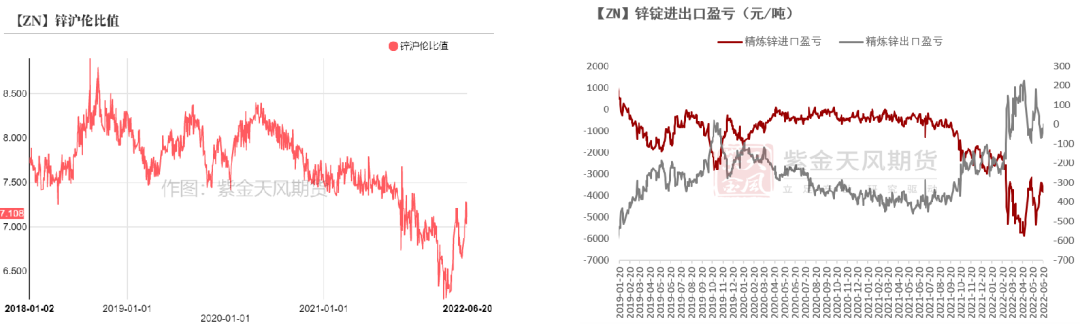

鋅錠進出口:海外難言過剩 料全年淨進口同比下降

* 上半年海外需求更加旺盛,吸引了更多的長單流向,造成今年我國精煉鋅進口主要以散單爲主,而H1滬倫比值低迷,精煉鋅進口虧損中樞顯著下移,導致1-5月我國累計進口精煉鋅同比下降79.87%至4.66萬噸;H1鋅錠出口維持盈利的時間較長,1-5月我國精煉鋅出口4.82萬噸,同比增長1668.79%。

* 隨着下半年國內消費回暖、滬倫比值中樞擡升,預計鋅錠進口虧損將有所收窄、出口窗口多數時間保持關閉,H2鋅錠進口數量環比或將增長。但進口窗口較難長時間開啓,且海外鋅錠難言過剩,預計今年鋅錠淨進口大概率同比下降。

數據來源:紫金天風風雲;紫金天風期貨研究所

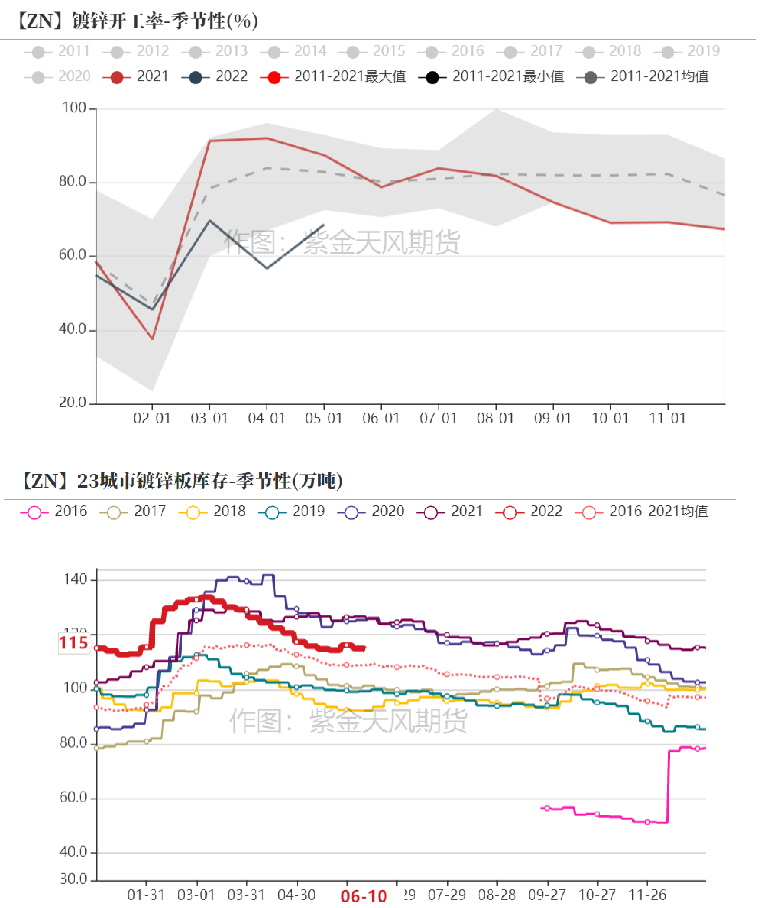

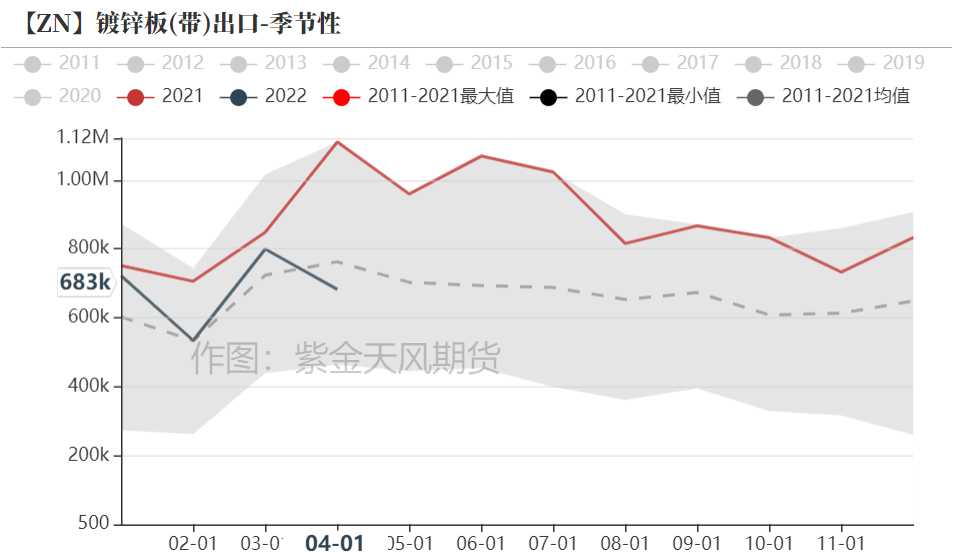

鍍鋅:預計H2內需環比增長可觀

* 上半年各地開工受疫情以及天氣幹擾,鍍鋅及結構件終端訂單數量不及預期,近期國網相關訂單也需要時間傳導,鍍鋅企業H1整體開工率同比下滑,23城鍍鋅板庫存處於歷史相對高位。下半年隨着疫情的影響逐漸消散,基建項目將帶來更多實物工作量,預計鍍鋅H2內需增長空間相對樂觀。

* 1-4月我國鍍鋅板出口同比下降約19%,考慮到下半年海外消費環比放緩,預計全年鍍鋅出口同比呈負增長的概率較大。

數據來源:紫金天風風雲

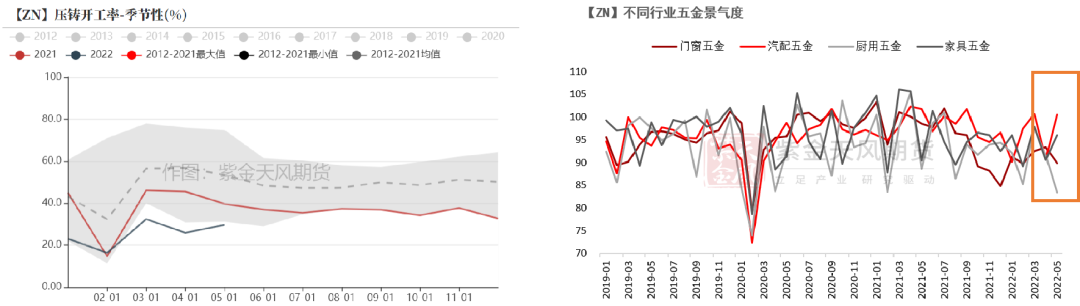

合金:汽配五金景氣度相對樂觀

* 上半年門窗、廚用、家具五金等景氣度持續低迷,合金企業終端訂單明顯較弱,其整體開工率也處在近十年相對低位。相較內需,H1合金出口訂單情況相對較好,但絕對消費量仍然較少。

* 隨着汽車產業鏈的逐漸恢復,汽配五金景氣度在5月已經有所上升,預計下半年將成爲合金需求的主要增長點。

數據來源:Wind;紫金天風風雲;紫金天風期貨研究所

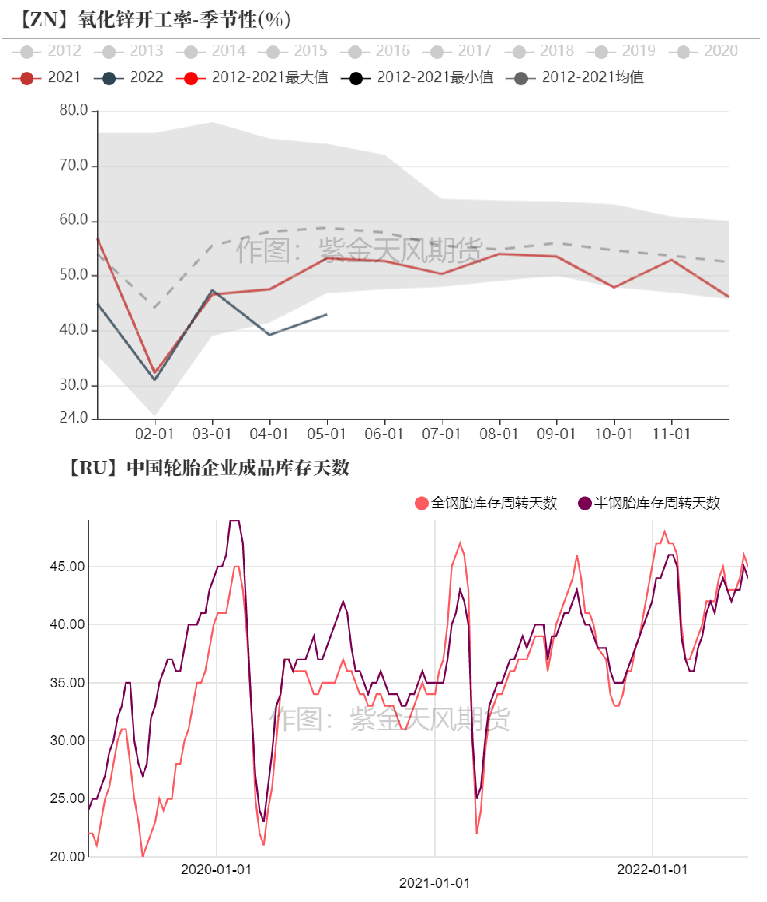

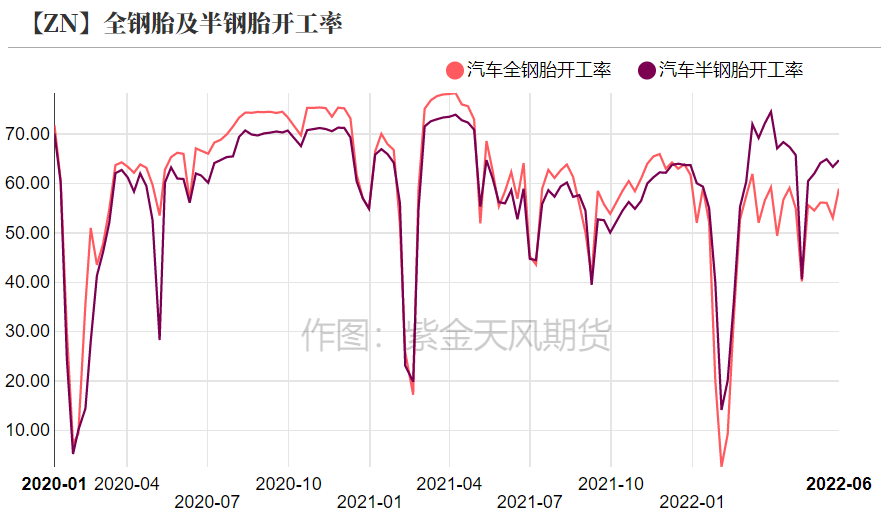

氧化鋅:終端庫存天數高 H2消費較爲悲觀

* 輪胎企業H1整體開工率低於去年同期,導致氧化鋅企業在上半年的訂單情況也相對較差,其整體開工率明顯低於去年同期;目前輪胎企業成品庫存天數較高,預計H2輪胎企業將以消耗成品庫存爲先,下半年氧化鋅消費相對悲觀。

數據來源:紫金天風風雲

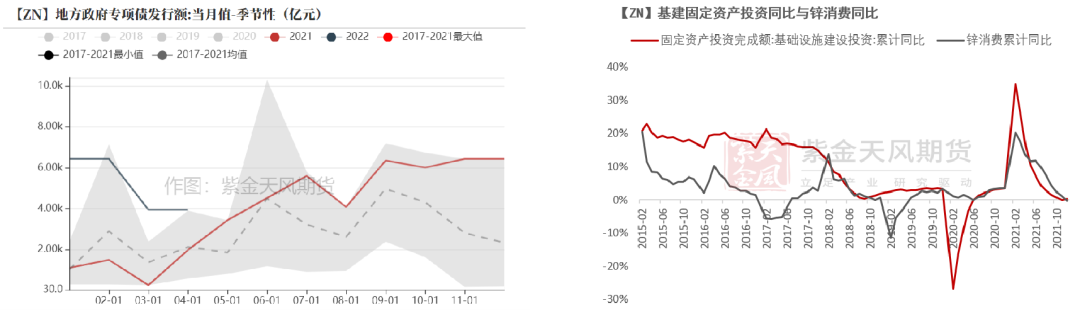

基建:上調鋅消費增速貢獻至2.1%

* 受疫情幹擾,4-5月專項債發行速度放緩,多地項目推進不暢,而隨着疫情地區逐步復工復產,在穩增長政策支持之下,預計基建在H2將形成更多實物工作量,是全年拉動鋅消費的重要動力。

* 鋅消費同比增速與基建固定資產投資完成額同比增速趨勢較爲一致,中性預期下,我們上調基建對鋅消費的增速貢獻至2.1%。

數據來源:Wind;紫金天風風雲;紫金天風期貨研究所

汽車:預計全年耗鋅量同比增長至88wt

* 隨着華東地區疫情得到良好的控制,外加“企業白名單”“汽車下鄉”“購車補貼”等利好政策陸續出臺,汽車產業逐步恢復正常生產,預計H2汽車領域鋅需求環比將有改善。

* 我們預計2022年乘用車產量同比增長5%,商用車產量同比下降6%,其耗鋅量分別達到58萬噸以及29萬噸。預計全年汽車對鋅消費增速貢獻在0.2%左右。

數據來源:Wind;紫金天風期貨研究所

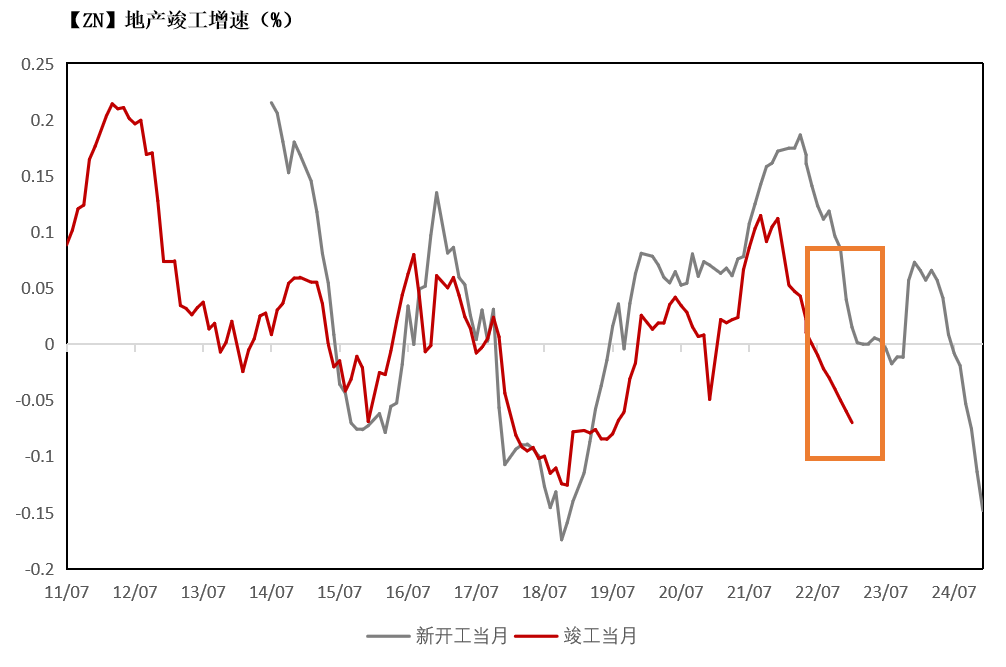

地產:下調竣工增速預期至-10%

* 地產領域下半年可能會邊際改善,各地因城施策的地產政策已經有了明顯寬鬆,近期各類成交也有一定回升,加之信貸的進一步寬鬆,大概率環比上半年有所改善,但是高度依然有限。

* 1-5月竣工累計增速下滑至-15%,基於我們新開工-竣工的模型,以及對下半年的整體預判,我們下調全年竣工增速到-10%。

數據來源:Wind;紫金天風期貨研究所

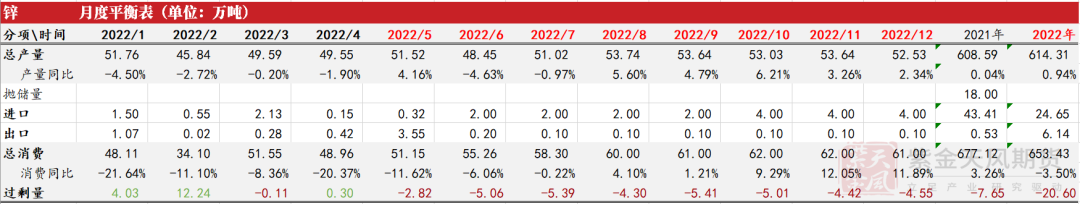

國內精煉鋅平衡:下調消費預期後 供應缺口仍顯著

* 考慮到下半年國內冶煉廠仍然難以獲得充足的鋅礦,外加廣西部分煉廠受天氣影響、被迫暫時中斷生產,我們下調全年精煉鋅產量至614萬噸附近;

* 下半年海外消費大概率放緩,國內消費復蘇的力度或將有限,預計H2我國鋅錠進出口窗口均難以維持開啓,今年我國鋅錠淨進口同比下降的概率較大;

* 具體來看,基建、汽車領域將在下半年貢獻主要的鋅消費增量,地產、出口、家電、五金等領域鋅消費同比大概率減少,下半年國內鋅消費環比料將明顯改善(但H1被疫情拖累的消費難以被全部補回);中性預期下,我們認爲今年國內精煉鋅消費同比增速或將在-3.5%左右,全年精煉鋅供應缺口仍然顯著。

數據來源:SMM;紫金天風期貨研究所

簡

簡 繁

繁