觀點小結

* 2022年,鋅供應端的故事源源不斷:原料緊缺、能源危機、硫酸價跌、高溫限電……精煉鋅的產量屢屢不及預期,鋅一度成爲有色內部被多配的品種。然而,疫情幹擾之下的需求同樣低迷,下遊初端訂單不佳、利潤微薄,需求的萎縮比供應更深,我們並未看到騰飛的鋅價。着眼明年,供應端的事故還會延續嗎?歐洲煉廠是否復產?冶煉瓶頸緩解的速度如何?防疫政策持續優化、地產利好政策頻出,需求能有多大程度的復蘇?我們將從以上幾個角度展望2023年鋅基本面。

* 全球鋅精礦平衡:2023年計劃新增投產的鋅礦項目較多,假設實際兌現的產能佔計劃產能的約40%,疊加部分現有礦山將在明年恢復,預計2023年全球鋅礦產量同比或增長約32萬噸/2.52%(其中海外礦山貢獻增量約佔80%)。由於明年海內外現有冶煉廠的復產條件或較爲充分,且將有部分新增冶煉產能,中性情景下,預計明年全球鋅礦需求量同比增長約62萬噸/5.11%。然而,即使是在相對最樂觀的歐洲煉廠復產的假設下,2023年全球鋅精礦供應或仍偏向寬鬆,但其寬鬆程度或不及今年,預計TC後續或有下調空間。

* 海外精煉鋅平衡:預計2023年海外精煉鋅消費同比或下降約1.67%。即使是在供應增幅相對最小的情境下(對應最悲觀的歐洲煉廠復產假設),2023年海外精煉鋅供應過剩量仍有約22萬噸。

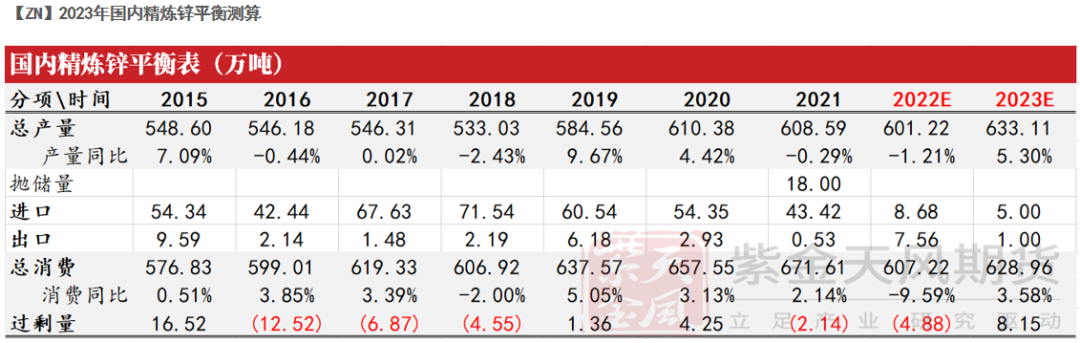

* 國內精煉鋅平衡:預計2023年國內精煉鋅消費同比或增長約3.58%。預計2023年我國進口補充仍然以礦爲主,鋅礦進口窗口需要打開;明年我國鋅錠淨進口量或仍然較少。2023年我國精煉鋅供應或過剩約8萬噸。

* 整體來看,2023年的供應和需求或均有恢復,由於我們的全球精煉鋅平衡測算偏向過剩,且當前價格尚未對過剩量定價,未來鋅價運行中樞或出現下移。然而,考慮到國內需求預期與海外並不同步,且目前全產業鏈庫存偏低,過剩量或許並不完全反映在社會庫存中,中樞下移的過程或將較爲曲折、波動或將較爲劇烈。內外強弱方面,內需復蘇預期之下,滬鋅或更加強勢。月間結構方面,月差或轉向Contango。

供應端:今年的事故會延續嗎?

鋅精礦-全球:2022年供應幾無增量

* 就目前的情況來看,2022年全球鋅精礦供應或難有增量,主要有兩方面原因:

* 1.年初披露的計劃新增投產總規模一般(國內幾無大型新增項目,海外計劃新增約33萬噸),且主要大型項目的實際進度幾乎均不及預期,造成今年實際兌現的新增產能僅佔年初計劃的約38%;

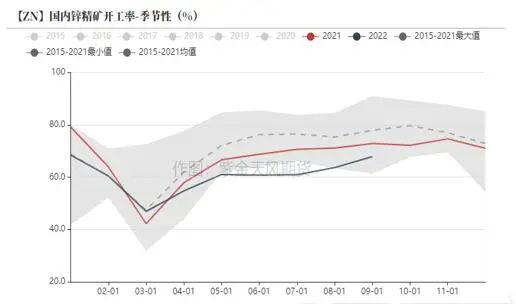

* 2.現運行主力礦山意外事故頻發:國內雲南、內蒙等地部分礦山受疫情管控、環保要求、許可證到期等客觀限制,開工率明顯低於往年同期;海外部分大型礦山受極端天氣、事故檢修等幹擾,產量體現同樣明顯弱於往年。

數據來源:紫金天風風雲;紫金天風期貨研究所

鋅精礦-海外:2023年計劃新增投產約44萬噸

* 海外新增項目方面:2023年海外計劃投產的鋅礦項目相對充足,總規模在44萬噸左右,其中較爲大型的有俄羅斯的Ozernoye、Minera Mexico旗下的Buenavista、Ludin旗下的Neves corvo以及Vedanta旗下的Gamsberg等等。

* 海外現運行產能方面:2022年,諸如Vazante、Tara以及Perkoa等部分礦區的生產曾受到極端天氣以及意外事故的幹擾,其生產活動大概率將在2023年逐步恢復正常,可能帶來約8.5萬噸的產量增量。

* 假設海外明年實際兌現的新增鋅礦產能佔計劃產能的約40%,外加部分現運行礦山或將在明年恢復,預計2023年海外鋅礦產量同比或增長約25萬噸/2.9%。這相對海外冶煉需求來說較爲過剩,也爲我國明年進口較多的鋅礦提供空間。

數據來源:礦企財報;外資報告;紫金天風期貨研究所

鋅精礦-國內:2023年新增產量或較微小

* 國內新增項目方面:2023年國內計劃投產的鋅礦項目較少,總規模約12萬噸。在近幾年計劃建設的中大型項目中,僅貴州豬拱塘鉛鋅礦或將在明年貢獻約3萬噸的產量增量,而其餘較大的鋅礦項目則較難在明年形成穩定的產量(例如,湖南花垣地區鋅礦還在整合之中,投產時間未定;銀漫礦業需重新探明資源量,生產時間推遲)。

* 國內現運行產能方面:就現有信息來看,河北、西藏、內蒙等地部分礦山由於受到冬奧會環保要求以及疫情的幹擾,2022年的產量體現弱於往年,隨着其所受客觀限制的消散,預計此類礦山恢復或將在2023年帶來約1.7萬噸的產量增量。

* 結合目前礦山新項目投產的進展以及可能在明年恢復的產量,我們預計2023年國內鋅礦產量同比或增加約6.5萬噸。若再考慮到部分礦山或出現品味下滑,則明年國內鋅礦產量增量將較爲微小。爲了滿足明年大概率恢復的冶煉需求,我國在2023年或將需要更多的進口鋅精礦。

數據來源:紫金天風期貨研究所

鋅精礦-貿易流動:23年我國或需更多進口礦

* 貿易流動方面,我國今年進口鋅精礦數量明顯多於歷史同期。今年1-10月我國累計進口鋅精礦約327.05萬實物噸,同比增長約7.61%。主要是因爲:

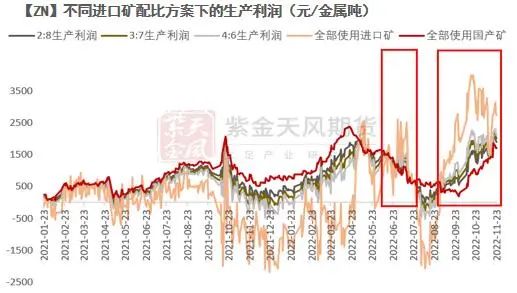

* 1.我國煉廠實際使用進口礦的生產利潤在22H2大多時候都高於國產礦,一度達3893元/金屬噸,煉廠使用進口礦的意願較強;2.H2開始歐洲煉廠新增減產較多,海外有足夠多的剩餘鋅礦。這也造成我國鋅礦加工費在三四季度出現持續的大幅上漲。

* 根據平衡表測算結果,我國明年所需進口鋅礦數量同比仍呈增長趨勢。

數據來源:紫金天風風雲;紫金天風期貨研究所

鋅冶煉-全球:多因素致煉廠在22年減產較多

* 2022年,全球精煉鋅產量同比明顯下降,據ILZSG,今年1-8月全球精煉鋅產量約897.49萬噸,同比下降33.49萬噸/3.60%。今年海內外冶煉廠減停產均較多,主要有以下原因:

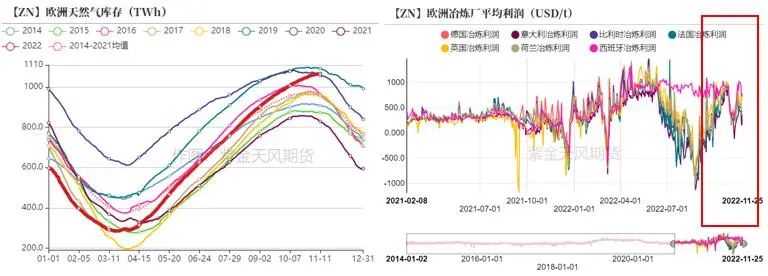

* 海外:地緣衝突導致天然氣價格飆升,推高歐洲鋅冶煉生產成本,Q3時歐洲冶煉廠或利潤微薄或持續虧損,地區多數主力冶煉廠處於減產或停運狀態。

* 國內:22H1,冶煉廠利潤較好但原料庫存天數顯著低於歷史同期,彼時精煉鋅產量的掣肘主要來自緊缺的原料端;進入Q3後,隨着進口礦順利進入我國,原料緊張的問題逐漸緩解,但冶煉副產品硫酸的價格跌勢迅猛,平均冶煉利潤在兩個月之內下跌超800元/噸,冶煉廠生產意願急劇下降,外加部分地區有限電要求,致使煉廠檢修計劃增多,國內鋅錠產量釋放的限制由此從原料端轉移至冶煉端。Q4時,隨着全球礦端供應過剩的格局逐漸明晰,加工費不斷上調,冶煉利潤才得以逐步修復。

數據來源:紫金天風風雲;紫金天風期貨研究所

鋅冶煉-全球:23年現有煉廠復產條件或較充分

* 着眼明年,我們認爲前述限制冶煉廠生產的因素大多將不復存在:

* 1.原料緊張:2023年全球計劃新增鋅礦項目較爲充足,根據我們測算出的全球鋅精礦平衡表,明年全球鋅礦供應大概率或將充分滿足全球冶煉需求。

* 2.利潤虧損:

* 海外:歐洲能源問題暫現緩解。截至11.29,在歐盟各國的積極應對下(擴大進口、削減需求),天然氣儲存率高達93.9%,外加當地今冬氣候或相對較暖,能源壓力適當減輕。據我們測算,歐洲多數主力冶煉廠已持續盈利近兩個月,Nyrstar旗下位於荷蘭的Budel冶煉廠已經開始計劃恢復部分產能。

*

國內:礦端供應過剩的格局愈加凸顯,國產TC持續上調至5300元/金屬噸,外加硫酸價格企穩回升,國內平均冶煉利潤目前已經修復至1644元/噸的高位。考慮到明年鋅礦供應大概率維持寬鬆,預計加工費將保持相對高位,冶煉廠主觀生產意願或將較爲良好。

數據來源:紫金天風風雲;紫金天風期貨研究所

鋅冶煉-海外:中性預估23年同比或增36萬噸

* 新增項目方面:海外明年計劃新增投產的冶煉項目總規模在23萬噸左右。

* 現有產能方面:主要考慮歐洲冶煉廠潛在的復產空間。由於歐洲明年或缺失更多來自俄羅斯的天然氣(22H1俄氣對歐供應量基本正常)、面臨更加激烈的LNG競爭,歐洲煉廠在明年全年保持滿產運行的概率目前來看相對較小。悲觀/中性/樂觀假設下,我們測算得到歐洲煉廠2023年產量同比變化或在-16/13/24萬噸左右。就目前情況來看,中性情景發生的概率較大。

* 整體而言,目前歐洲煉廠復產的可能性較大,但由於天然氣價格的高波動性,其具體復產時點及復產規模難以準確測算。我們嘗試給出三種假設情景,三種情景均指向礦端供應相對寬鬆的格局。

數據來源:礦企財報;外資報告;紫金天風期貨研究所

鋅冶煉-國內:2023年產量同比或增長32萬噸

* 新增項目方面:國內計劃在2023年新投產的鋅冶煉項目總規模約有56萬噸,其中再生鋅項目數量更多,但原生鋅項目規模更大。按目前情況來看,兌現概率較大的新增項目規模在23萬噸左右。

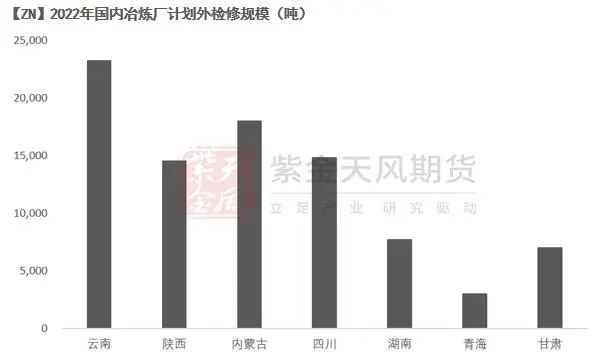

* 現有產能方面:由於意外事故、原料緊張、運輸受限、利潤微薄、高溫限電等問題,2022年存在部分計劃外檢修。考慮到多數限制因素或將在2023年不復存在,預計這部分產量將在明年逐步恢復。

* 綜合考慮下,我們認爲2023年國內鋅錠產量同比或將增長約32萬噸。

數據來源:紫金天風期貨研究所

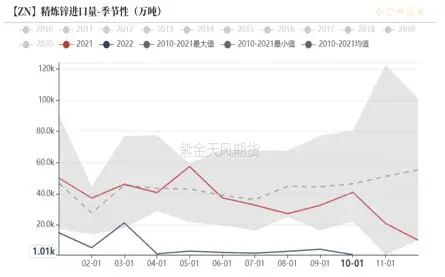

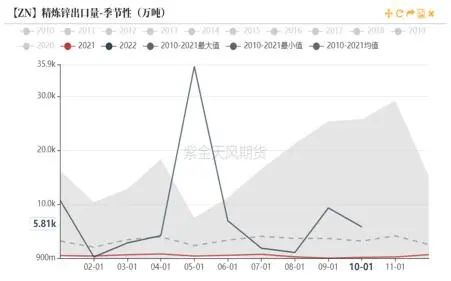

鋅冶煉-貿易流動:23年我國鋅錠淨流入或仍較少

* 不同於以往,2022年我國精煉鋅進口數量相當少。今年1-10月,我國累計淨出口約1.89萬噸鋅錠,而去年同期累計淨進口39.83萬噸鋅錠。主要是因爲:1.海外鋅錠溢價顯著高於歷史平均水平,吸引原定送往我國的長單量,導致今年我國鋅錠進口主要依靠散單;2.今年多數時間,我國鋅錠進口都處於虧損狀態,而鋅錠出口在Q2基本保持盈利,導致鋅錠散單進口比往年少、出口比往年多。

* 貿易商通常在年底討論是否籤訂第二年鋅錠進口長單,就目前情況而言,多數貿易商籤訂2023年長單的意願較弱,預計明年我國鋅錠進口長單量或仍將較少。從國內精煉鋅平衡來看,我國明年對進口錠的需求也較少,預計2023年我國鋅錠淨流入數量或仍然偏低。

數據來源:紫金天風風雲;紫金天風期貨研究所

平衡:全球鋅精礦平衡

全球鋅精礦平衡

* 由於計劃新投產項目規模較大,2023年全球鋅精礦供應增量或較爲可觀,同比或增長約32萬噸/2.52%。其中海外礦山貢獻增量較多,國內礦山增量或相對較少。

* 由於2023年海內外現有冶煉廠的復產條件或較爲充分,外加有部分新增冶煉項目,中性情景下,預計明年全球鋅礦需求量同比顯著增長,增量或達到62萬噸/5.11%。

* 根據歐洲冶煉廠的不同復產假設,我們嘗試給出三種情景模擬。即使是在相對最樂觀的復產假設(歐洲主力冶煉廠在23Q1-Q3滿產運行)下,2023年全球鋅精礦供應仍然偏向寬鬆,但寬鬆程度或不及今年。預計TC將難以延續今年四季度的強勢漲幅,後續或有下調空間。

* 風險:海外礦山新增項目實際進度遠不及預期;地緣衝突。

數據來源:紫金天風期貨研究所

需求端:海外鋅消費同比-1.7%

需求:歐美終端消費已現明顯收縮

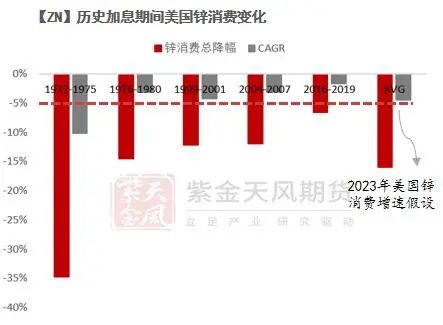

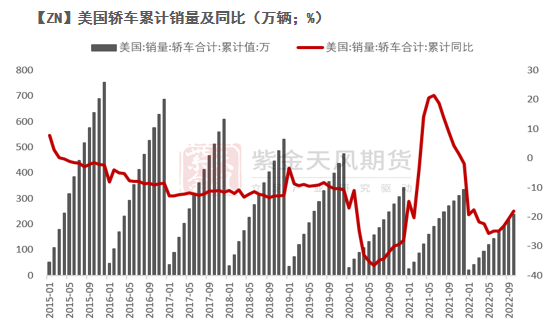

* 海外鋅消費終端主要集中在汽車、房地產以及家電領域。在歐美央行的強硬加息之下,海外汽車銷量、新屋開工以及家電產銷量等指標已經出現明顯下行。

* 盡管美聯儲在12月有放緩加息步伐的可能,但加息高點可能更高、持續時間可能更長,外加能源危機遠未結束,海外鋅需求在未來仍將受到抑制。且目前海外汽車、家電庫存都處於相對較高水平,預計明年主要消費終端或面臨去庫存的壓力,明年海外鋅消費同比或將繼續走弱。

數據來源:Wind;紫金天風期貨研究所

需求:2023年海外精煉鋅消費同比或下降1.7%

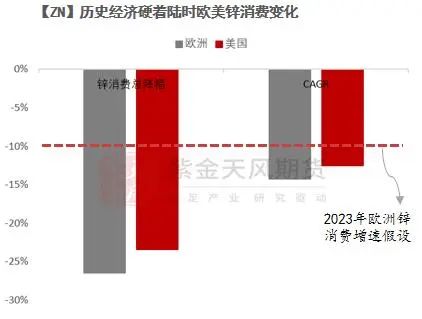

* 海外主要鋅消費地區GDP與當地鋅消費增速變化相關性較高。通過回溯歷史上經濟處於相似情形下海外鋅消費的變化,我們嘗試預估明年海外精煉鋅的消費變化。

* 就目前情況來看,相較其他地區,歐洲經濟陷入衰退的概率更大。參考歷史上歐洲經濟硬着陸時的情況,我們給予明年歐洲精煉鋅消費同比-10%。

* 美國鋅消費降幅大概率小於歐洲。參考歷次加息期間美國鋅消費的情況,我們給予明年美國精煉鋅消費同比-5%。

* 對應海外整體鋅消費同比下降約1.67%。

數據來源:外資報告;Wind;紫金天風期貨研究所

平衡:海外精煉鋅平衡

海外精煉鋅平衡

* 基於前述假設,我們認爲2023年海外精煉鋅消費同比或下降約1.67%。由於明年我國並不需要海外鋅錠作爲主要的進口補充,預計2023年海外淨出口量同樣較少。

* 平衡表中的樂觀/中性/悲觀三種假設分別對應不同的歐洲煉廠復產假設。即使是在供應增幅相對最小(對應歐洲主力煉廠在明年維持現狀、不復產的假設)的情境下,我們測算出的2023年海外精煉鋅供應仍然過剩約22萬噸。

*

風險:宏觀轉向;地緣衝突。

數據來源:紫金天風期貨研究所

需求端:基建地產助力國內鋅消費

基建:2023年仍將是主要的鋅消費驅動

* 11月1日開始,部分省份2023年地方債提前批額度已經下達,計劃在明年年初啓動發行,多地財政廳和發改委也聯合發文,要求提前做好明年專項債項目的申報工作,盡早形成實物工作量。2023年的提前批額度下達時間比2022年更早,且部分省份下達額度多於去年。基建仍將在明年發揮對經濟的重要支撐作用。

* 受疫情幹擾,今年基建投資增速與瀝青開工率之間出現偏離,部分實物工作量存在延後到明年落地的可能性。

*

防疫政策得到優化,更有利於明年基建項目形成更多實物工作量。綜合來看,我們認爲明年基建領域對鋅消費的拉動或在2.0%左右。

數據來源:Wind;紫金天風期貨研究所

地產:2023年或有小幅復蘇

* 近期,國家層面密集出臺了一系列地產利好政策,包括擴大民企債券融資支持工具、“金融16條”、“保函置換監管資金”、房企股權融資鬆綁等等,工具全面、力度加強,有助於化解部分房企當下面臨的困境,進一步穩定地產供給側。

* 房地產需求端政策也出現放鬆,上海、北京下調房貸利率;杭州二套房首付可降至40%;更多城市放鬆公積金貸款限制等等。管理部門反復強調的“保交樓,穩民生”,也充分提振消費者對購房後安全交付的信心。

* 我們認爲新開工及竣工在2023年將有小幅復蘇,地產領域或在明年貢獻約1.15%的鋅消費增速。

數據來源:公開信息;Wind;紫金天風期貨研究所

汽車:傳統汽車耗鋅增速或更平緩

* 隨着疫情防控措施的優化,國內汽車銷售的線下場景將有恢復;國內優質自主品牌增加出海車型、拓展出海地域,而歐洲等地仍然面臨能源危機,我國汽車出口量或保持提升。明年我國汽車產銷量同比大概率呈現增長。

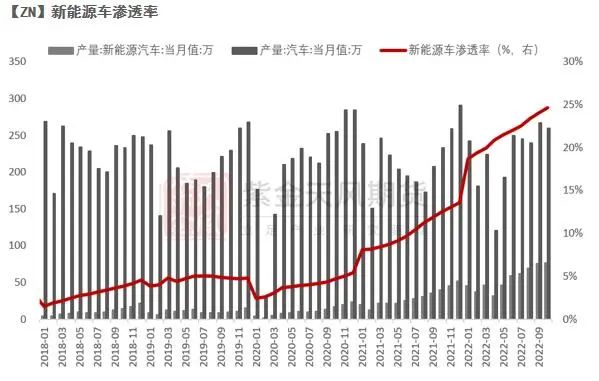

* 截至10月份,我國新能源車產量滲透率已經達約24.66%。免徵購置稅再次延續至2023年底,政策支持下我國新能源車滲透率仍處於擡升階段,或將進一步擠壓鋅在傳統汽車領域的應用。明年傳統汽車產銷量的恢復曲線可能會更加平緩。

* 我們認爲明年傳統汽車領域或將帶來約0.15%的鋅消費增速。

數據來源:Wind;紫金天風期貨研究所

出口:海外衰退下 鋅材出口難有增長

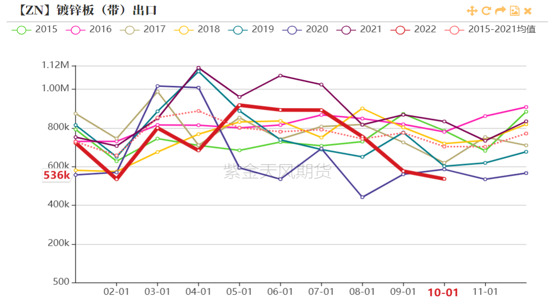

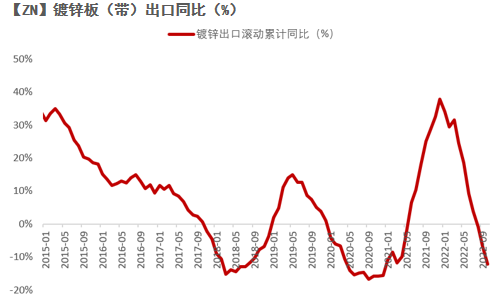

* 截至10月份,我國鍍鋅板(帶)出口累計約729.34萬噸,同比降幅明顯,達約18.83%,對應的是海外汽車產銷量、新屋開工及銷售、家電產銷量的明顯走弱。

* 考慮到海外處於衰退的大背景之下,明年我國鋅材出口大概率難有增長,而今年基數較低,我們認爲明年出口同比或大致持平。

數據來源:Wind;紫金天風期貨研究所

平衡:國內精煉鋅平衡

* 基於前述觀點,我們認爲2023年國內精煉鋅消費同比或增長約3.58%。

* 預計2023年我國進口補充仍然以礦爲主,鋅礦進口窗口需要打開;明年我國鋅錠進出口量或仍然較少。

* 2023年我國精煉鋅供應或偏向寬鬆,過剩量或在8萬噸左右。

* 內外強弱方面,內需復蘇預期之下,滬鋅或更加強勢。月間結構方面,月差或轉向Contango。

* 風險:宏觀環境;國內煉廠增產不及預期。

數據來源:紫金天風期貨研究所

聯系人:李伊瑤

從業資格證號:F03095419

聯系方式:liyiyao@zjtfqh.com

簡

簡 繁

繁