鋅:四海爲壑 靜待出口

重要提示

本訂閱號所涉及的期貨研究信息僅供光大期貨專業投資者客戶參考,用作新媒體形勢下研究信息和研究觀點的溝通交流。非光大期貨專業投資者客戶,請勿訂閱、接收或使用本訂閱號中的任何信息。本訂閱號難以設置訪問權限,若給您造成不便,敬請諒解。光大期貨不會因關注、收到或閱讀本訂閱號推送內容而視相關人員爲光大期貨的客戶。

要點:

2022年行情回顧

2022年,鋅價衝高回落,年初歐洲天然氣供應短缺導致電力成本進一步擡升,歐洲煉廠減產幅度加大,刺激滬鋅指數高位一度探至28,980元/噸。進入2季度,隨着美聯儲加息預期的終點利率擡升,市場開始交易經濟衰退,鋅價高位快速崩盤,價格持續走低至21,380元/噸。而三四季度,鋅價矛盾重新回歸到微觀層面,但由於鋅基本面預期弱,現實強,故整體價格重心基本圍繞在23,000-25,000元/噸附近波動。

2023年市場分析邏輯

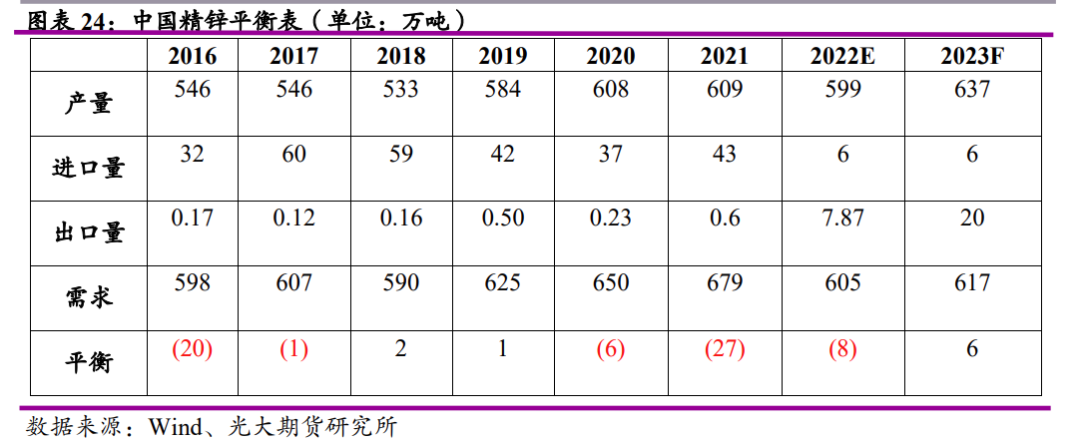

預期歐洲冶煉廠在2023年復產概率較低,海外鋅礦將延續今年的過剩格局,繼續流入國內。若完全計入明年海外礦增量將進口至國內,疊加國內礦山增量,合計將增加國內礦端供應在38萬金屬噸至587萬噸附近。若國內冶煉完全消化原礦供應量,預估國內精鋅冶煉產量將同比增長6%至637萬噸附近。需求方面,房地產與基建合力提振明年鋅錠終端消費,雖汽車和出口需求有所承壓,但所幸消費佔比不大。預估明年合計精鋅消費將同比增長2%至617萬噸。考慮到明年海外冶煉開工率較低,即使海外消費有所承壓,但因當前LME庫存已在較低位置,海外仍需國內精鋅出口補充,國內延續淨出口。

風險提示

國內冶煉擾動增大、限電再度來襲

一、2022年鋅價內外分化明顯行情回顧

1、行情回顧

2022年,鋅價衝高回落,年初歐洲天然氣供應短缺導致電力成本進一步擡升,歐洲煉廠減產幅度加大,刺激滬鋅指數高位一度探至28,980元/噸。進入2季度,隨着美聯儲加息預期的終點利率擡升,市場開始交易經濟衰退,鋅價高位快速崩盤,價格持續走低至21,380元/噸。而三四季度,鋅價矛盾重新回歸到微觀層面,但由於鋅基本面預期弱,現實強,故整體價格重心基本圍繞在23,000~25,000元/噸附近波動。

年初,海外供應大幅減產導致海外供應緊缺加劇,LME鋅錠庫存快速走低,而國內需求則因疫情防控導致整體走弱,在此背景下,市場正套頭寸積極入場,鋅比價一度走低至6.17附近。後續隨着國內需求復蘇,加之國內煉廠原料供應偏緊,鋅比價低位回升至7.5~7.8,而後續比價上行的推動邏輯在於歐洲需求同環比持續回落,LME鋅去庫幅度開始放緩,國內鋅則維持穩定的去庫節奏。

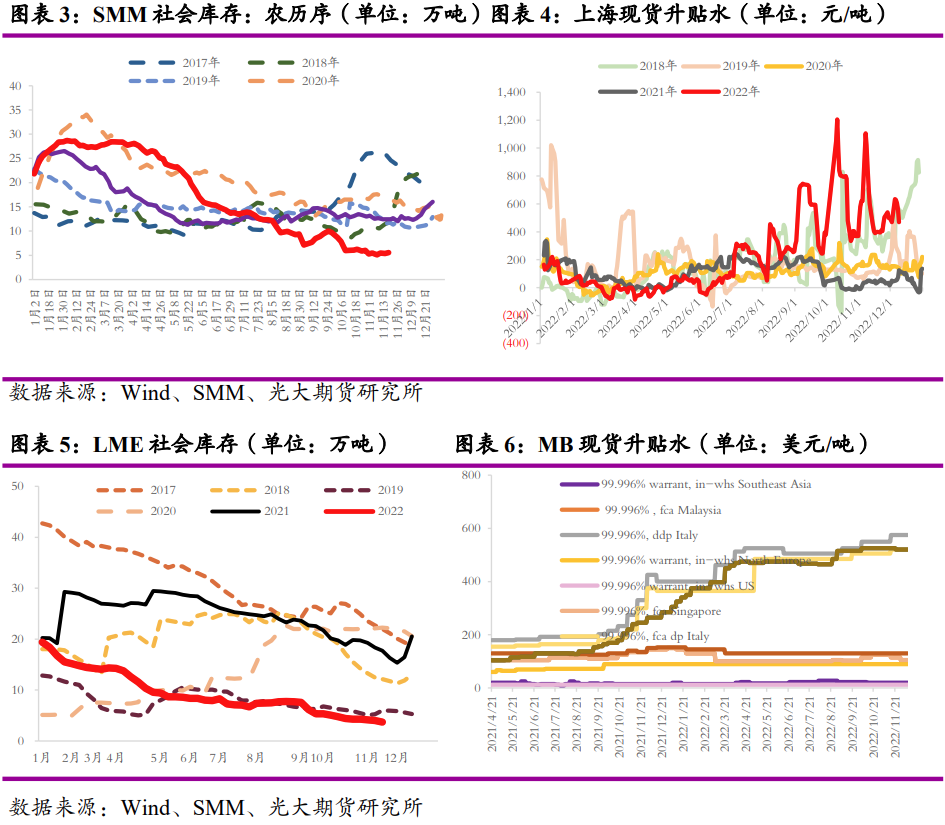

2、庫存和升貼水

國內在上半年維持高庫存水平,與之對應的是現貨升水的平淡,但是國內供應恢復卻始終不及預期,加之今年鋅錠沒有進口長單,整體鋅錠供應同比大幅減少,進入下半年,隨着疫情防控結束加之基建的需求發力,鋅錠去庫速度開始加快,現貨升水逐步走強。

隨着年初歐州煉廠相繼減產,海外低供應格局延續全年,與此同時,雖然歐美需求同比滑落,但考慮到需求曲線滑落是慢變量,故LME鋅錠庫存全年維持去化,歐美一帶的鋅現貨升水則走高至400~600美金/噸,歐美高昂的升水也吸引韓國鋅以及哈薩克斯坦鋅錠從進口中國轉向歐美一帶。

二、鋅礦

1、 2023年國內鋅礦產量增加仍較有限

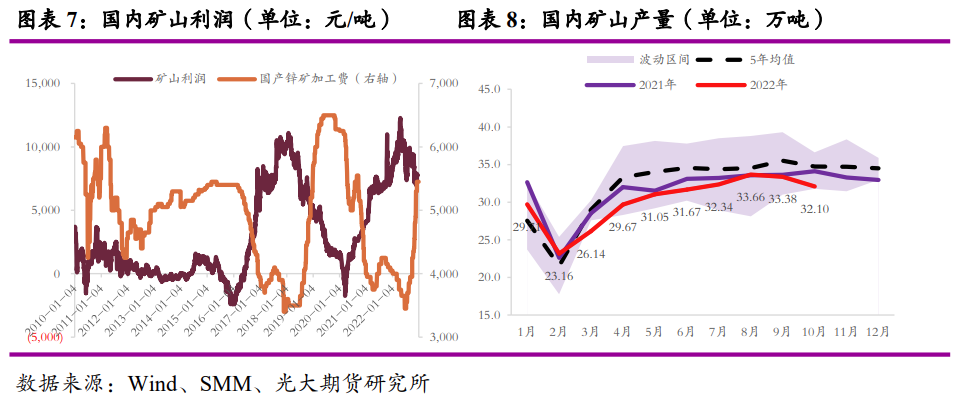

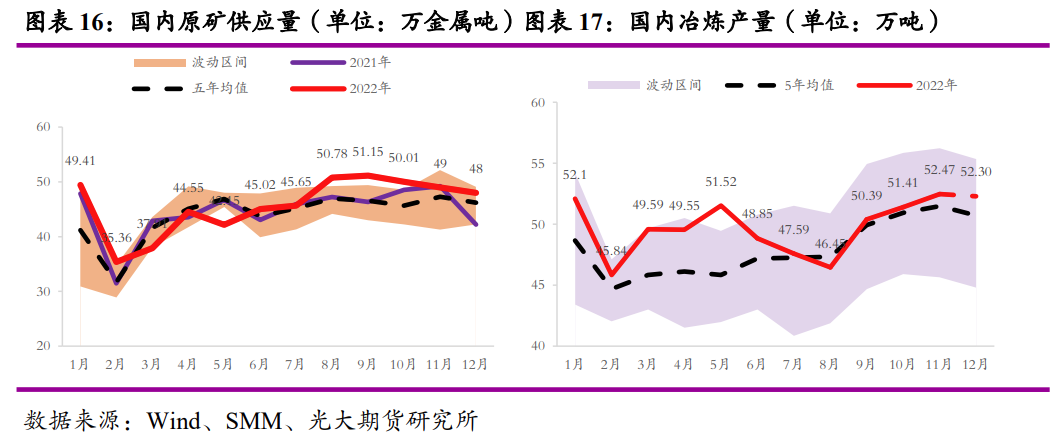

國內礦山利潤全年來看都處在8,000元/金屬噸位置波動,最高在二季度觸及了1,2000元/金屬噸的極高水平線。但是從全年礦山的開工情況來看,卻並未看到礦山在極高利潤的刺激下有一個較爲明顯的提高開工率的趨勢。2022年國內鋅礦山的產量反而因爲年初以來的各項大型賽事、環保督察和炸藥運輸問題,開工率持續在近5年產量的均值線下波動,這也就導致了國內礦加工費在海外礦進口補充增長前一直是一個持續下跌的狀態。

那刨除掉現已在生產且開工較爲穩定的礦山外,2023年國內存在新增投產能或者增產預期的礦山其實也並不多。根據SMM統計數據,2023年新增鋅礦產量在8.2萬金屬噸左右。其中,金屬量比較大的是德安天寶礦業位於廣西的張十八鉛鋅礦,該礦於2021年投產,在這兩年間爬產,明年或有望達到滿產產能4萬金屬噸/年,同比去年增加1.4萬金屬噸。另一個是興業礦業位於內蒙古的乾金達礦業,該採礦區待取得安全生產許可證即可開始生產,2023年投產可能性極高,新增產能或在1萬金屬噸左右。其餘礦山增量均在1萬金屬噸以下,增產礦量不大。貴州豬拱溏10萬金屬噸或在明年年底才有可能投產,而前兩年復產預期最大的湖南華林礦業(湖南花垣礦區),均局限於其環保政策以及礦山採礦證審批遲緩導致。

預估國內2022年鋅礦供應同比減少4%,在368萬金屬噸左右。明年國內生產擾動預期較小,礦山開工若能快速爬坡,加上新投產產能,預期2023年國內礦山產量有望增長至378萬噸左右,同比增長3%。

2、 海外礦山基本恢復至2021年水平

從2022年海外幾大礦企的半年度報告來看,礦山產量不及去年同期的原因大部分是礦石品位的下滑和一些安全事故的原因導致的停產。因礦企年報尚未披露,對於今年產量的預估我們採用了加總去年4季度產量以及今年1-3季度的方法進行統計。對於明年產量的預估,部分礦企給出了2023年產量的guidance,對於未給出具體產量指引的企業,若三季度該礦企礦山生產並未出現突發性事故或明年有計劃新投產產能,我們延用了2022年產量預估。綜上估計完成後,對於海外明年產量的預估,我們保守估計將有27.68萬金屬噸的增量,同比今年增長4.59%,基本回到了2021年的產量水平。

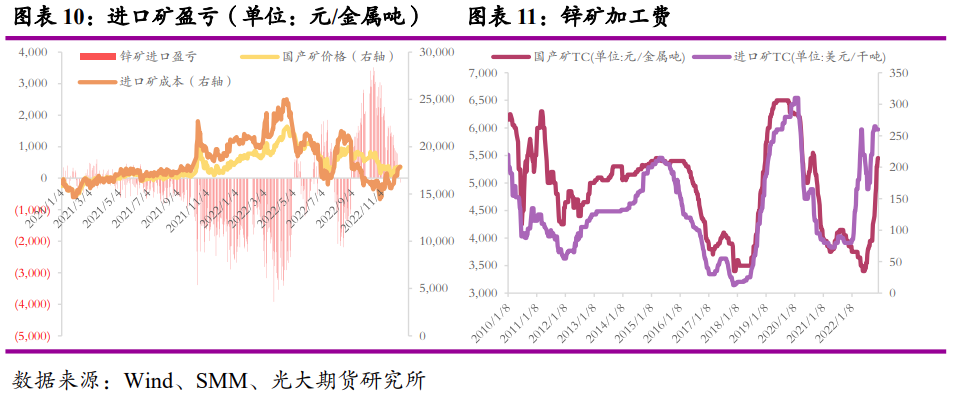

3、 加工費定價權轉向進口礦

2022年國內鋅礦加工費運行在4500~5500元/金屬噸,進口鋅礦加工費運行在240~320美金/幹噸。進入2023年,若不考慮歐洲鋅煉廠復產,全球礦過剩的概率較高,故我們認爲國內鋅礦加工費基本維持高位。風險點關注:歐洲煉廠的復產進度。

三、國內冶煉有效承接海外過剩礦 供應增量

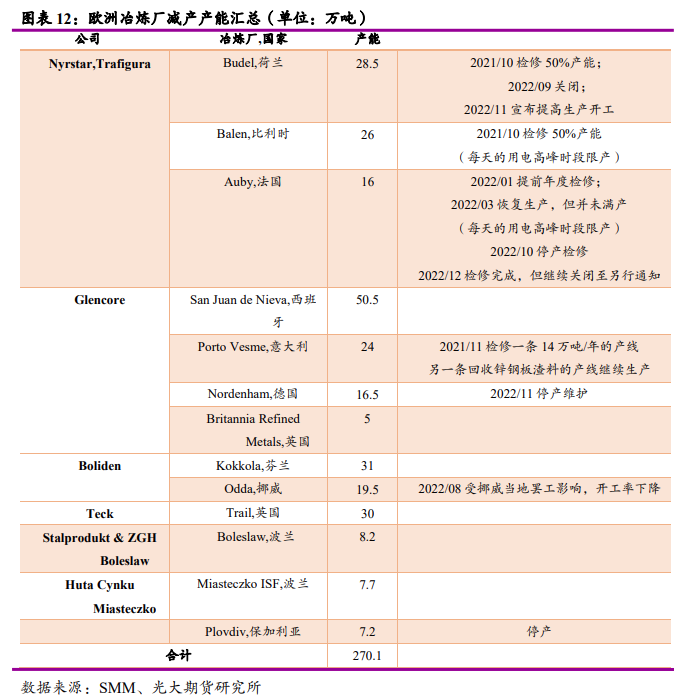

1、 歐洲冶煉復產概率較低

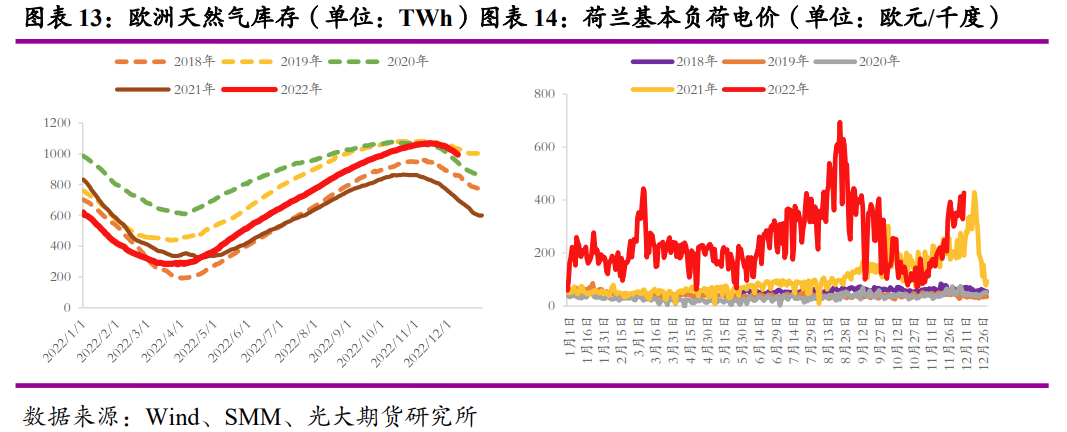

從2021年10月開始的歐洲鋅冶煉減產問題貫穿今年全年,究其根本,仍是歐洲昂貴的電價制約。

從當前歐洲天然氣的庫存數據來看,雖然整體庫存水平處於高位,但是已經可以明顯看到天然氣去庫拐點到來,這也意味着在當前歐洲冬季尚未進入最寒冷的時候,居民取暖需求用電需求已促使天然氣庫存走向去庫。天氣的不確定性將讓歐洲各國對於工業用電/用氣需求保持高壓,在整個冬季過去之前,歐洲冶煉廠的復產概率極低。

而對於市場預期極強的明年二季度來說,一方面,自今年9月以來,歐洲制造業PMI已跌破榮枯線下且並未見有企穩跡象。因歐央行本輪加息節奏慢於美聯儲,所以在美聯儲停止加息前歐洲高利率環境維系,且加息幅度或更爲鷹派,歐經濟增長的疲弱難以在如此宏觀環境下看見拐點。另一方面,天然氣價格和煤炭價格在明年回到俄烏問題前的概率也較低,高昂的能源成本將對歐洲整個工業制造業需求形成較大壓制。而歐洲鋅冶煉廠大部分作爲一個純加工冶煉企業,在冶煉成本過高的限制下,將無較大動力刺激復產行爲。

2、 海外礦過剩轉移至國內 國內提升產能利用率有效承接生產

從今年年底的海外進口礦長單籤訂情況來看,長單加工費普遍在280-300美元/幹噸,加工費位置較高,預示明年仍有大量的進口礦尋求國內進口。那國內產能是否能夠完全承接海外過剩礦量就成爲了明年供應的關鍵問題。

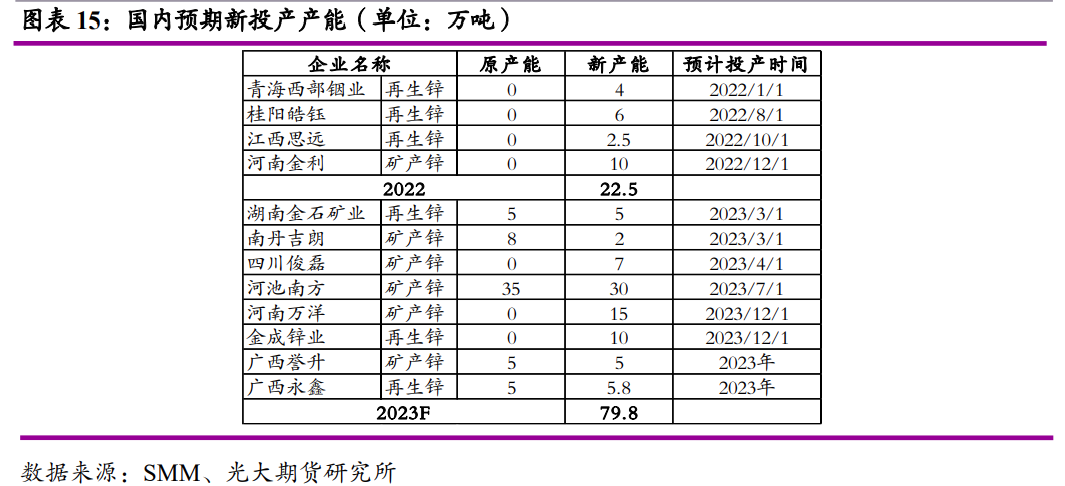

河南金利於今年年底投產,10萬噸礦產鋅產能全部投產,2023年原生鋅產能仍有59萬噸計劃投產。以SMM統計數據來看,2022年國內鋅冶煉產能在754萬噸附近,其中包含再生冶煉產能102萬噸。保守估計明年新投產產能後,預估可用原生鋅冶煉產能在671萬噸。

今年國內鋅冶煉產量預估在600萬噸,同比減少1.7%。以礦端金屬量來計算,預估國內合計供應鋅礦在549萬金屬噸,同比增長1.89%。若完全計入明年海外礦增量將進口至國內,疊加國內礦山增量,合計將增加國內礦端供應在38萬金屬噸至587萬噸附近,可見國內冶煉產能仍有極強的彈性空間進行提產。

四、需求

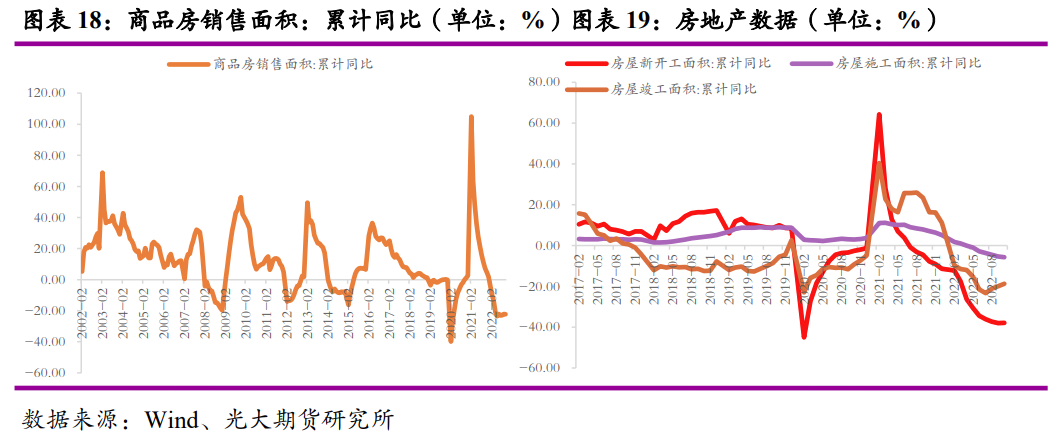

鋅的終端消費上,主要還是分成了7大板塊進行分析。佔比最高的板塊是房地產,佔整個鋅終端消費的比例大概在23%左右。2022年房地產下滑幅度和持續時間都遠超市場預期,拖累國內精鋅表消。

但年中以來,5年期LPR調降、各地調整貸款政策,穩需求端政策已率先發力。而11月連續出臺的三大類“穩地產”政策,均旨在更有效地爲房地產企業“開閘”,穩定地產供給側平穩。而作爲重中之重的“保交樓”,將成爲明年房地產行業的重點工作,房地產竣工面積將有望成爲最先企穩,轉向正增長。另一方面,從歷史數據來看,商品房銷售面積同比增速轉正通常是房地產見底企穩的領先信號。在銷售面積企穩後,房地產企業才會有信心新增開發投資資金,在隨後兩個季度左右新開工面積開始觸底,新開工面積的企穩仍需更多數據觀察。

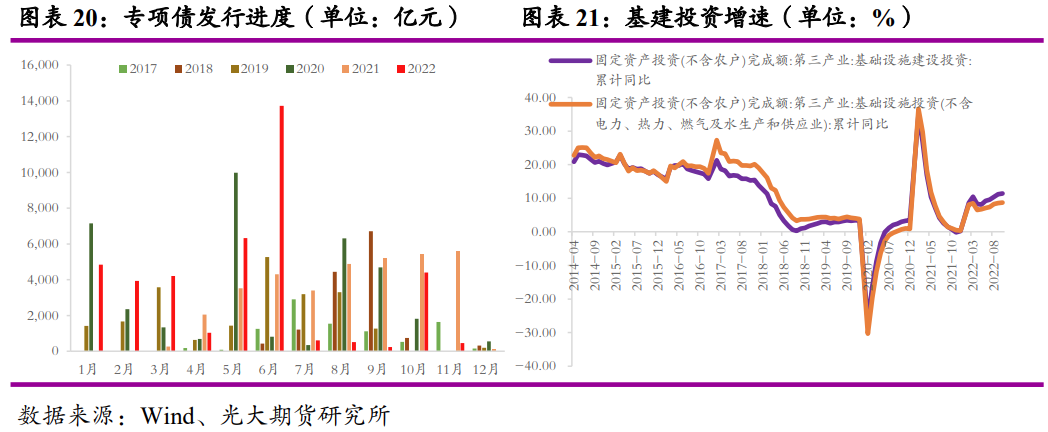

基建佔比終端消費約21%,作爲精鋅第二大終端消費領域,也是託舉今年鋅消費的重要支柱。今年全年新增專項債發行4.01萬億,形成1-10月基建投資累計同比增長11.39%。但是從落到實物採購量來看,對精鋅表消貢獻量並不大。展望明年,預期在國內政策放開下,短期對於實體經濟衝擊仍較大,仍需要採用偏積極的財政政策手段託底,預計整體新增專項債規模或將同比仍有所增長。再疊加今年四季度已發行但並未形成實物採購量的資金,明年基建尤其是電源投資後配套建設的電網工程投資將拉動精鋅消費在15%以上。

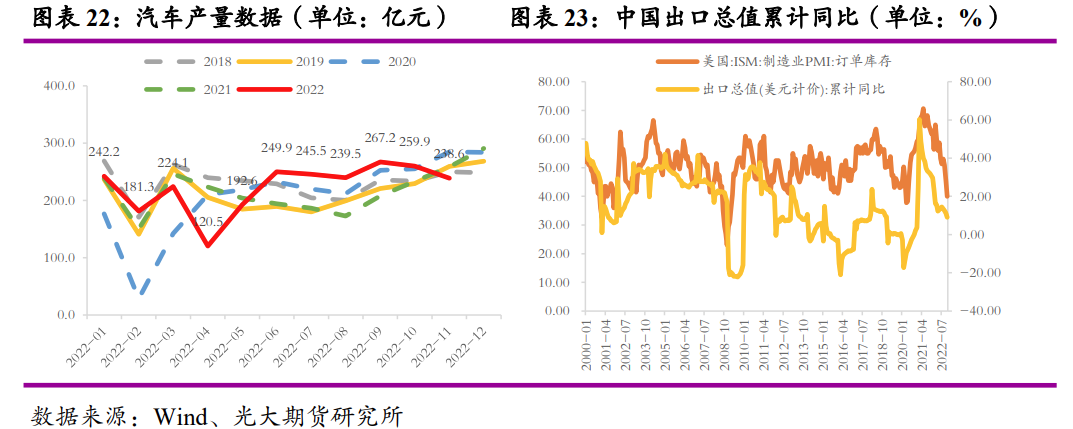

汽車消費方面,雖然免徵購置稅政策延長至2023年底,但是該政策刺激消費偏短期。從四季度汽車產銷數據來看,已環比轉入負增長。而明年由於高基數問題,傳統汽車消費或將有所降溫,對鋅消費由拉動轉向拖累。

出口方面,國內1-10月出口累計同比轉至負增長區間,除了今年由於美聯儲加息帶來的全球需求承壓外,美國制造業庫存周期調整或也對出口造成了一定壓制。從美國ISM制造業PMI訂單庫存指數來看,與國內以美元計價出口總值累計同比走勢有一定正相關性。短期來看,美國庫存周期仍處加速下行狀態,國內出口也將在這一段時間表現承壓。

五、價格展望

1、邏輯分析

原礦供應上,預估國內2022年鋅礦供應同比減少4%,在368萬金屬噸左右。明年國內生產擾動預期較小,礦山開工若能快速爬坡,加上新投產產能,預期2023年國內礦山產量有望增長至378萬噸左右,同比增長3%。對於海外明年產量的預估,我們保守估計將有27.68萬金屬噸的增量,同比今年增長4.59%,基本回到了2021年的產量水平。歐洲冶煉廠在2023年復產概率較低,海外鋅礦將延續今年的過剩格局,繼續流入國內。

從冶煉端來看,今年國內鋅冶煉產量預估在600萬噸,同比減少1.7%。以礦端金屬量來計算,預估國內合計供應鋅礦在549萬金屬噸,同比增長1.89%。若完全計入明年海外礦增量將進口至國內,疊加國內礦山增量,合計將增加國內礦端供應在38萬金屬噸至587萬噸附近。若國內冶煉完全消化原礦供應量,預估國內精鋅冶煉產量將同比增長6%至637萬噸附近。

需求方面,房地產與基建合力提振明年鋅錠終端消費,雖汽車和出口需求有所承壓,但所幸消費佔比不大。預估明年合計精鋅消費將同比增長2%至617萬噸。

考慮到明年海外冶煉開工率較低,即使海外消費有所承壓,但因當前LME庫存已在較低位置,海外仍需國內精鋅出口補充。而在進口方面,僅預估每月5,000-6,000噸左右的長單量流入。

2、價格預測

LME鋅預計運行於2800-3800美元/噸

SHFE鋅運行於20,000-25,000元/噸

3、風險提示

國內冶煉擾動增大、限電再度來襲

簡

簡 繁

繁