觀點小結

展望二季度,鎳基本面較強,供應仍偏緊,以逢低做多思路爲主。

縱觀2022年,鎳元素總量供給增量主要來源於印尼鎳鐵新增產能釋放,隨着印尼鎳鐵新增額產能釋放,鎳元素供應緊張的問題能夠逐步得到緩解,但鎳結構性矛盾或將在二季度進一步突出,主要體現爲鎳豆、鎳板的供應緊張的矛盾。

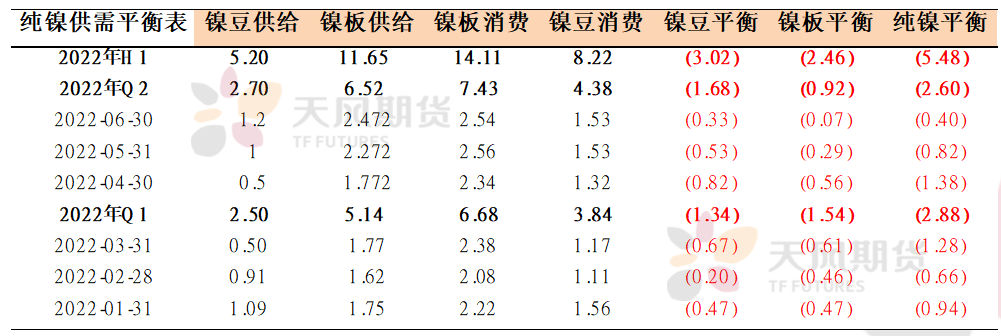

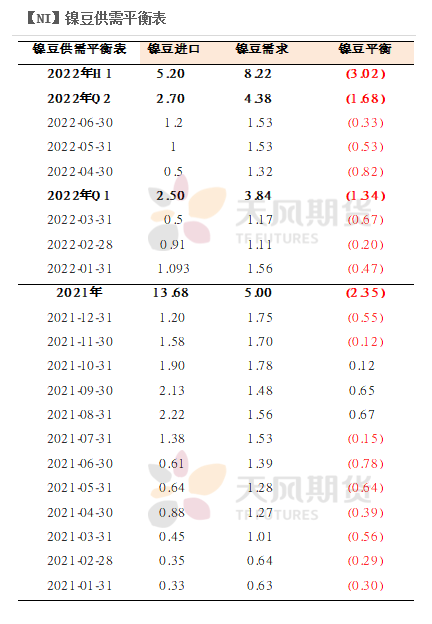

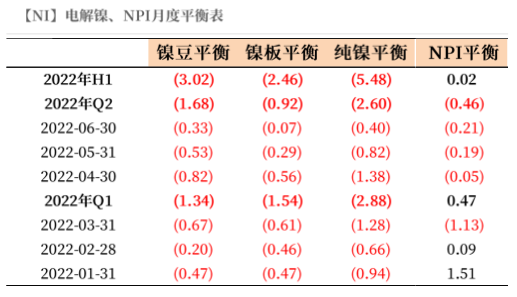

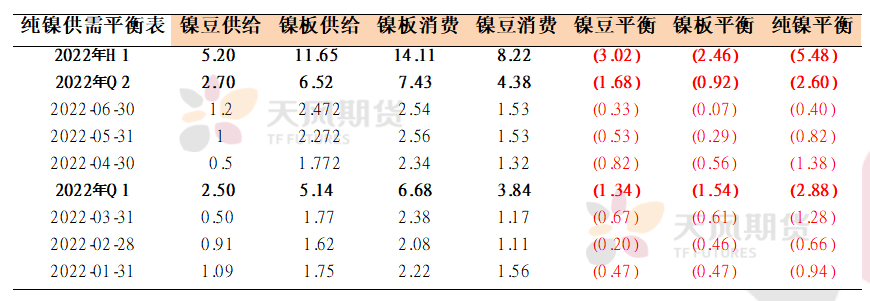

二季度鎳豆缺口較爲明顯,達1.68萬噸,或將成爲下一定價重心的錨。當前高冰鎳供給與下遊配套產能劈叉,整體替代有限,鎳豆仍將作爲主要新能源供給來源。鎳豆供給完全依賴進口,考慮到目前進口比價處於低位水平,結合我們的實際了解,預計進口純鎳暫時將處於低位,因此我們在月度平衡表中沒有給予顯著增量。即使後續進口窗口逐漸打開,但隨着新能源邊際需求的增長,鎳豆缺口仍難以被補充。

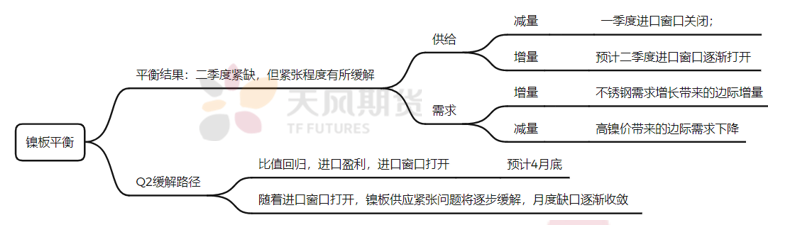

二季度鎳板缺口總量約0.92萬噸,月度缺口逐漸收斂。自2022年1月以來,鎳板因爲持續去庫、庫存處於歷史低位而成爲一季度鎳定價體系中的錨。考慮到當前純鎳價格突破20萬元/噸,我們將其邊際需求下調,那麼,隨着進口窗口逐漸打開,月度缺口會逐漸收斂,整體供應緊張緩解仍需等待下半年。

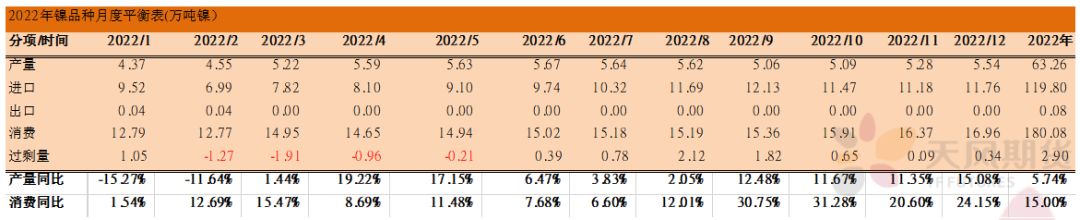

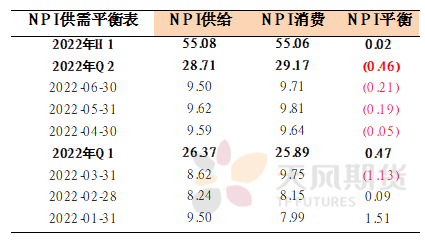

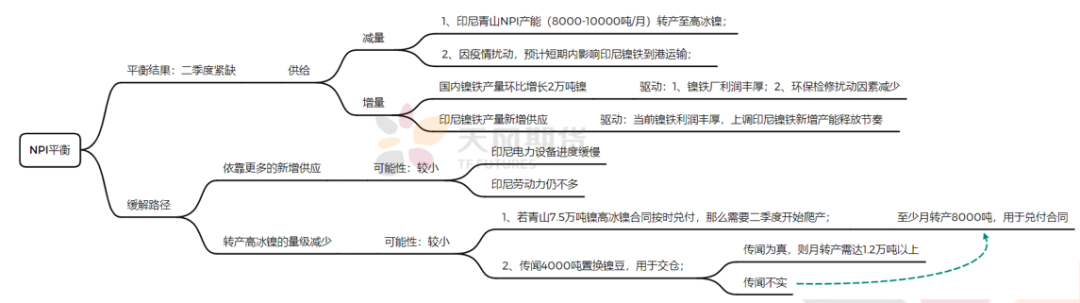

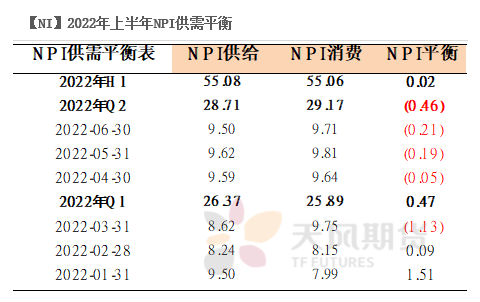

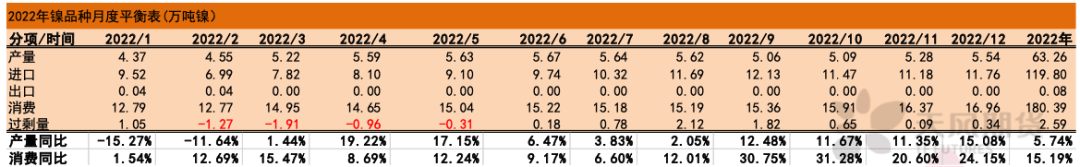

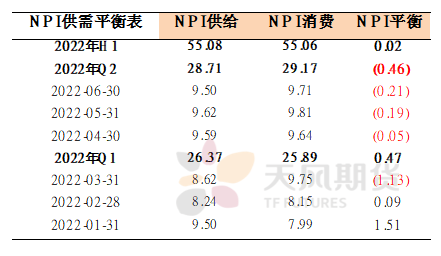

從鎳元素總量來看,上半年缺口較大,下半年隨着印尼NPI新增產能投產,供給逐漸由緊張轉向寬鬆。二季度來看,NPI小幅緊缺,缺口約0.46萬噸鎳,NPI小幅緊缺加劇鎳元素總量供應緊張。國內鎳鐵供給二季度預計環比一季度增長2萬噸,主要是考慮到一季度鎳鐵環保限產以及因虧損而減產等擾動,在二季度發生可能性較小。印尼鎳鐵方面,基於當前鎳鐵廠利潤較好,我們將其新增投產釋放節奏加快,又考慮到NPI轉產高冰鎳產生的供給減量,整體上,二季度NPI供應偏緊。

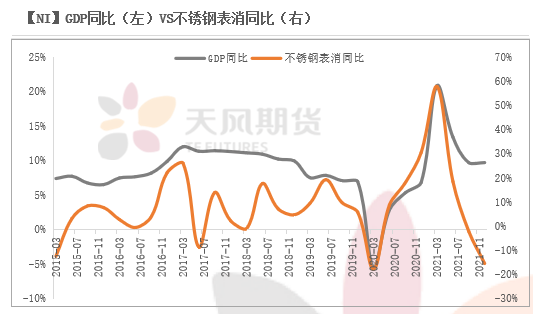

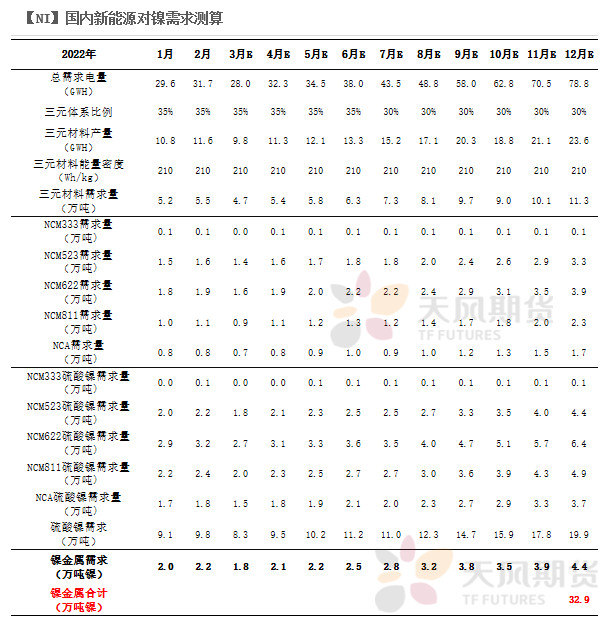

需求方面,不鏽鋼需求代表傳統需求,二季度整體相對樂觀。我們認爲今年上半年全面開展能耗雙控限產的可能性相對較小,在2022年GDP同比增長5.5%的指引下,二季度不鏽鋼消費預計相對樂觀。新能源需求具有一定成長性,高鎳化發展已成必然趨勢,預計全年新能源對鎳需求達32.9萬噸,同比增速達68.8%。

風險提示:1.高冰鎳放量超預期;2.印尼NPI投產超預期;3.多空博弈加劇價格波動;4.不鏽鋼終端消費不及預期。

平衡表

* 鎳結構性矛盾或將在二季度進一步突出,主要體現爲鎳豆、鎳板的供應緊張的矛盾。

* 二季度鎳豆缺口較爲明顯,達1.68萬噸,或將成爲下一定價重心的錨。

* 二季度鎳板缺口總量約0.92萬噸,月度缺口逐漸收斂。

* 鎳元素總量供給增量主要來源於印尼鎳鐵新增產能釋放,隨着印尼鎳鐵新增額產能釋放,鎳元素總量供應緊張的問題能夠逐步得到緩解。

* 二季度NPI小幅緊缺,缺口約0.46萬噸鎳,NPI小幅緊缺加劇鎳元素總量供應緊張。

目錄

供應:關注鎳價定價重心如何切換

二季度鎳豆缺口較大,或將成爲下一個錨

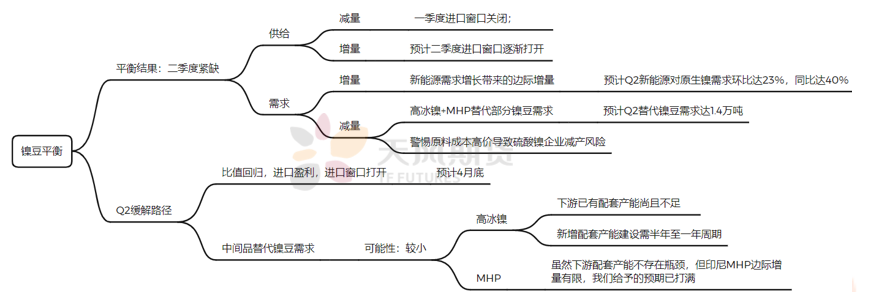

* 2022年1-2月,鎳豆累計進口2萬噸,同比增長197%,而從硫酸鎳對鎳豆需求來看,1-2月需求達2.67萬噸,同比增長110.23%。我國鎳豆完全依賴進口,在當前進口虧損的情況下,我們預計3、4月鎳豆進口補充有限,根據供需平衡測算,預計2022年一季度鎳豆缺口約在1.34萬噸左右。

* 二季度來看,我們認爲隨着多空博弈事件平息,倫鎳、滬鎳價格將逐漸回歸基本面,預計四月底鎳豆進口窗口逐漸打開。雖然部分中間品可以替代鎳豆需求,但是總體替代有限,預計二季度替代總需求達1.4萬噸,而新能源需求增長又爲鎳豆帶來邊際需求增量,整體上二季度鎳豆缺口約在1.68萬噸左右,環比一季度擴大。

數據來源:SMM,天風期貨研究所

高冰鎳量產節奏

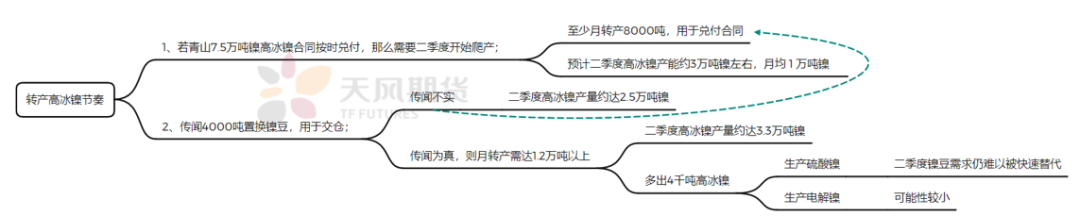

* 除了去年青山公布的7.5萬噸鎳的高冰鎳交付協議外,2022年3月,根據公開消息,青山與兩家較大規模的用鎳企業達成協議,每月以高冰鎳交換合計4000噸的純鎳倉單,用於鎳期貨交割。

* 若傳聞不實,則高冰鎳轉產大概率於二季度開始發力,預計月轉產達8000噸以上,才能按時交付,二季度高冰鎳轉產供給約2.5萬噸鎳。

* 若傳聞爲真,則月轉產需達1.2萬噸鎳以上,此時高冰鎳理論上多出4000噸(金屬噸)/月來置換鎳豆交倉,多出的高冰鎳可用於生產電解鎳或硫酸鎳。

* 一方面影響在於硫酸鎳,即多出的4000噸鎳高冰鎳生產至硫酸鎳,從而擠壓鎳豆需求。考慮到高冰鎳至硫酸鎳的產線建設需要約半年至一年的周期,且二季度來看,下遊加工高冰鎳的產能較小。因此,我們認爲鎳豆仍難以被快速替代。

* 另一方面的影響在於電解鎳,即多出的4千噸鎳高冰鎳生產至電解鎳,緩解純鎳供應緊張的矛盾。據了解,國內只有金川擁有高冰鎳—鎳板的產線,且月產能穩定在1-1.2萬噸之間(高冰鎳需求佔20%-40%),彈性較小。考慮到國內企業新增投產高冰鎳-純鎳的工藝路徑需使用高壓釜加壓浸酸,新增產能建設周期較長(至少需半年時間)、且由NPI轉產的高冰鎳再生產爲純鎳的成本較高,在該路徑尚未成爲常態下,我們認爲其成立可能性較小。

數據來源:天風期貨研究所

高冰鎳供給與下遊配套產能劈叉

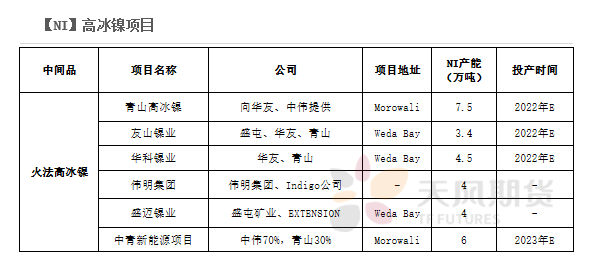

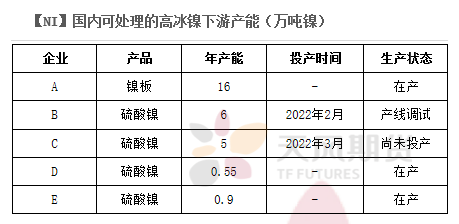

* 當前青山高冰鎳月產能達0.8萬噸鎳/月,2月首次進口自印尼青山高冰鎳實物量2614噸(即1820噸鎳)。根據推演,二季度高冰鎳產量至少約2.5萬噸鎳,我們以保守估計來看,對應下遊消化高冰鎳產能應至少達到0.7萬噸鎳/月,才能與之匹配。

* 當前已有配套加工高冰鎳至硫酸鎳的產能在0.12萬噸鎳/月,加工至鎳板產能在0.4萬噸鎳/月。考慮到合同交付的對象是華友、中偉兩家企業,據了解,目前華友、中偉的加工高冰鎳產線處於準備階段,二季度來看,下遊配套產能或難以與高冰鎳供給節奏匹配,鎳豆仍將作爲主要原料。

* 長期來看,高冰鎳至硫酸鎳的產線建設需要約半年至一年的周期,新增下遊加工配套產能周期較長,而目前理論上滿產產能規劃在1萬噸鎳左右,未來隨着高冰鎳邊際供給增多,高冰鎳與其配套至硫酸鎳的產能或將劈叉,鎳豆需求難以被快速替代。

數據來源:鋼聯,天風期貨研究所

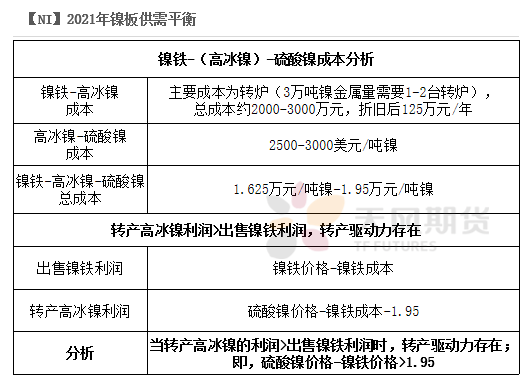

短期內價差不再是高冰鎳轉產的關鍵

* 理論上當硫酸鎳、鎳鐵價差大於1.95萬元/噸鎳(3000美元/噸鎳)時,即轉產高冰鎳利潤高於生產出售鎳鐵的利潤,此時轉產高冰鎳驅動存在。然而,考慮到青山7.5萬噸鎳的高冰鎳合同大概率於二季度開始逐漸爬產兌付,且傳聞每月以高冰鎳交換合計4000噸的純鎳倉單,用於鎳期貨交割,我們認爲短期內硫酸鎳和鎳鐵的價差已經不再是高冰鎳轉產的關鍵。

數據來源:天風期貨研究所

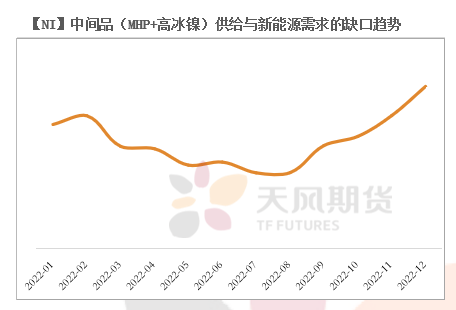

中間品邊際供給與新能源邊際需求增速難以匹配

* 從中間品(MHP和高冰鎳)的產出節奏來看,理論上能夠緩一部分新能源缺口,調節鎳產業鏈結構性矛盾。

然而,如此前分析,高冰鎳配套產能不足,MHP供給產出有限,鎳豆仍將是主要新能源來源。

下半年隨着新能源邊際需求增長,中間品對新能源缺口又逐漸擴大,此時鎳豆需求進一步增長。

數據來源:SMM,天風期貨研究所

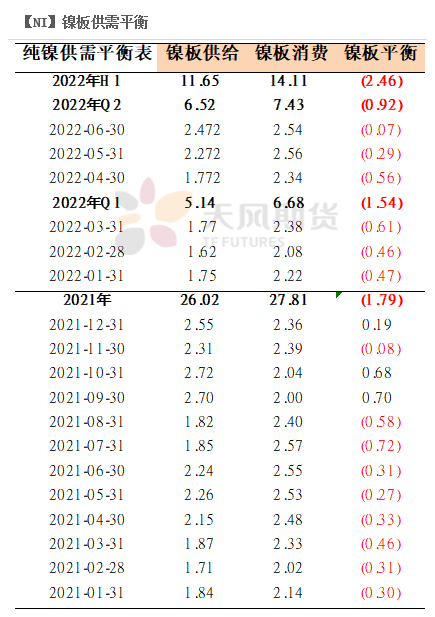

一季度的主要矛盾在鎳板,二季度供應仍緊張

* 自2022年1月以來,鎳板因爲持續去庫、庫存處於歷史低位而成爲鎳定價體系中的錨。鎳板作爲上期所和LME的交割品,是不鏽鋼原料中的剛性需求,主要用於調配不鏽鋼中鎳元素含量。

* 考慮到目前進口比價處於低位水平,結合我們的實際了解,預計進口鎳板暫時將處於低位,因此我們在月度平衡表中沒有給進口鎳板顯著增量;需求方面,考慮到三、四月爲不鏽鋼消費旺季,疊加當前鋼廠利潤尚未打至減產區間,我們預計上半年鎳板消費在14.11萬噸左右,再按照一定的邏輯進行月度調整,因此總體而言2022年上半年鎳板缺口共計約2.46萬噸,較去年有所擴大,但是月度缺口會逐漸收斂,預計二季度鎳板缺口約0.92萬噸。

數據來源:SMM,天風期貨研究所

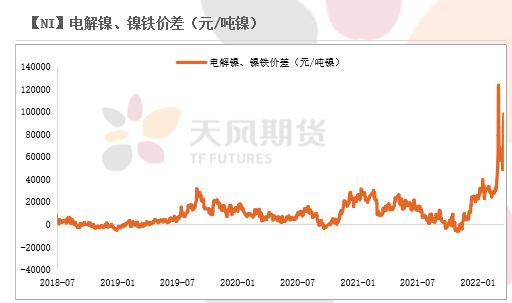

電解鎳對鎳鐵溢價逐漸擴大

* 鎳鐵作爲不鏽鋼生產的主要原料,替代了過去由電解鎳生產不鏽鋼的原料位置,電解鎳是配比不鏽鋼原料的剛需。然而,國內電解鎳主要依靠進口,這就導致了鎳鐵和電解鎳存在脫鉤的可能,即在電解鎳供給更爲緊張的情況下,NPI作爲鎳的主要估值路徑將失效。

* 根據此前推演,2022年一季度,鎳板供給更爲緊張,因而電解鎳對鎳鐵的溢價逐漸擴大,一度突破10萬元/噸鎳。我們認爲該溢價理論上超出了電解鎳與鎳鐵供需的結構性矛盾缺口,存在一定的金融投機溢價,靜待基本面回歸後,電解鎳對鎳鐵的價差能夠回歸部分。

* 然而,從此前推算的NPI、鎳板和鎳豆的缺口來看,二季度鎳豆、鎳板缺口較爲明顯,分別爲1.68萬噸和0.92萬噸,而NPI呈緊平衡狀態,小幅緊缺0.46萬噸鎳,預計電解鎳與鎳鐵的價差難以在二季度回歸到歷史水平。

數據來源:SMM,天風期貨研究所

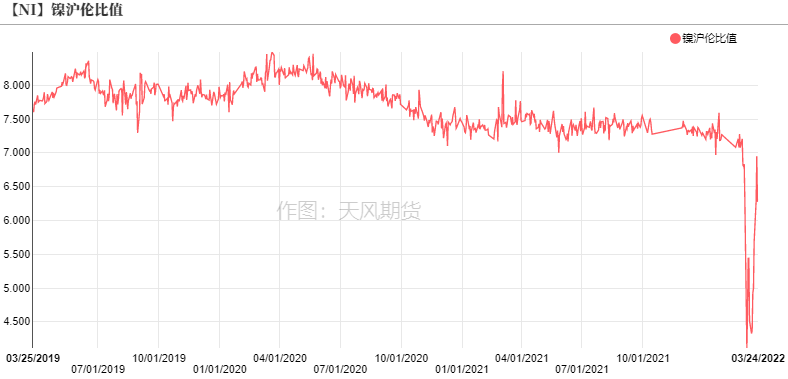

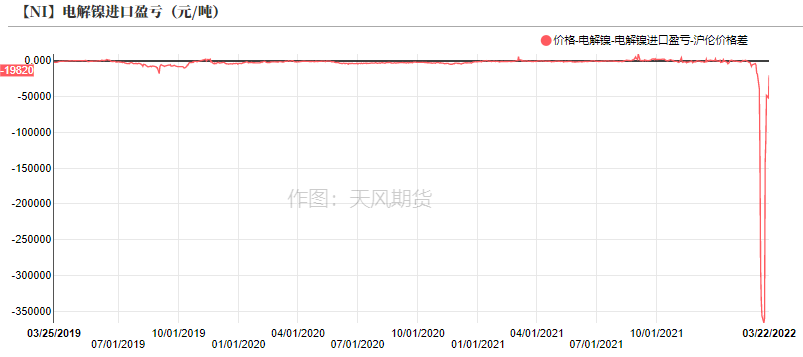

比值修復需靜待基本面回歸

* 從月度平衡表來看,純鎳存在缺口,進口窗口需要打開,但是當前內外比值中存在部分金融投機行爲,多空博弈引發電解鎳價格超出基本面,警惕多空博弈帶來的比值波動風險。

* 靜待多空博弈平息後,內外比值有望回歸。隨着進口窗口關閉,國內供給進一步緊缺後,滬鎳價格上漲從而帶動進口盈利,預計四月底進口窗口能夠逐漸打開。

數據來源:SMM,天風期貨研究所

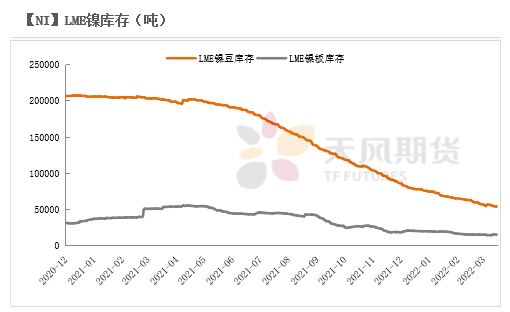

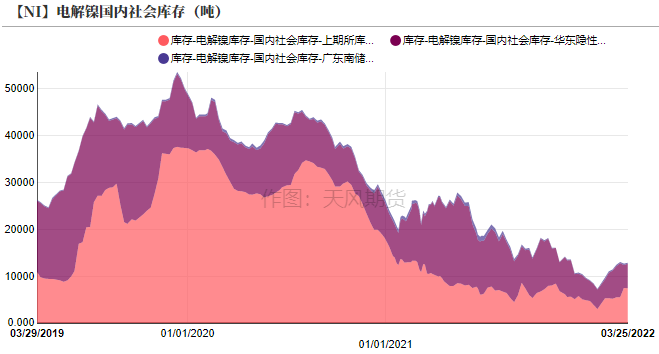

LME鎳庫存持續去庫,國內鎳社會庫存位於歷史低位

* 2022年,LME鎳庫存持續去庫,同時,國內鎳社會庫存雖春節期間季節性累庫,但仍位於歷史低位。

* 根據我們月度平衡表推演結果,二季度純鎳缺口較大,預計鎳庫存持續去庫仍是主要方向,明顯累庫概率較小。

數據來源:SMM,天風期貨研究所

二季度鎳鐵供應緊張

* 二季度來看,國內鎳鐵供給預計環比一季度增長2萬噸,主要是考慮到一季度鎳鐵環保限產以及因虧損而減產等擾動風險發生可能性較小。進口方面,基於當前鎳鐵廠利潤較好,我們將印尼鎳鐵項目新增投產釋放節奏加快,又將每個月鎳鐵進口調整下降8000噸鎳(金屬噸)。根據推演結果,二季度NPI小幅緊缺,缺口約0.46萬噸鎳。

* 鎳元素總量供給增量主要來源於印尼鎳鐵新增項目,若新增產能釋放較慢,則鎳元素供應緊張的問題仍存在。考慮到印尼供給彈性較大,需密切跟蹤印尼當地新增鎳鐵產能釋放進度。

數據來源:SMM,天風期貨研究所

鎳礦進口同比下降,海運費擡升成本中樞

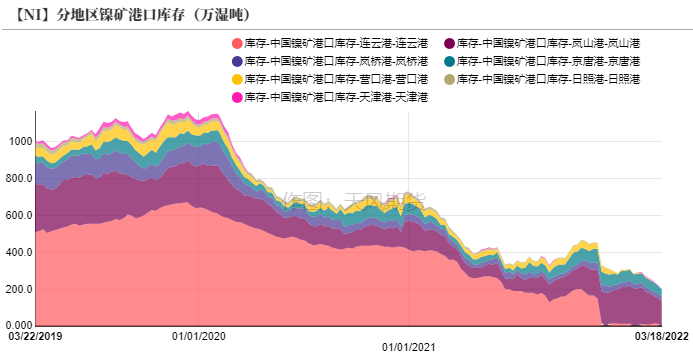

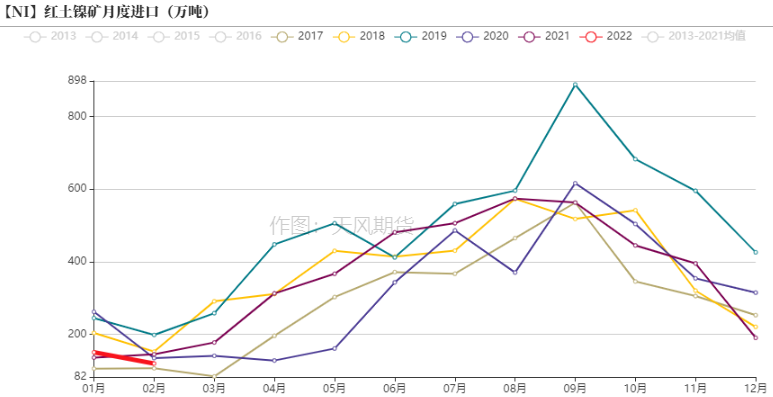

* 2022年1-2月,紅土鎳礦累計進口約269.18萬溼噸,累計同比下降3.9%,主要原因在於菲律賓雨季持續至3月底,疊加疫情擾動。在鎳礦進口下滑下,鎳鐵對鎳礦需求使得港口庫存去庫。

* 二季度來看,菲律賓雨季影響逐漸削弱,鎳礦進口大概率呈現季節性環比上升,但考慮到菲律賓紅土鎳礦品味下降的問題,預計鎳鐵品味將不斷下滑。

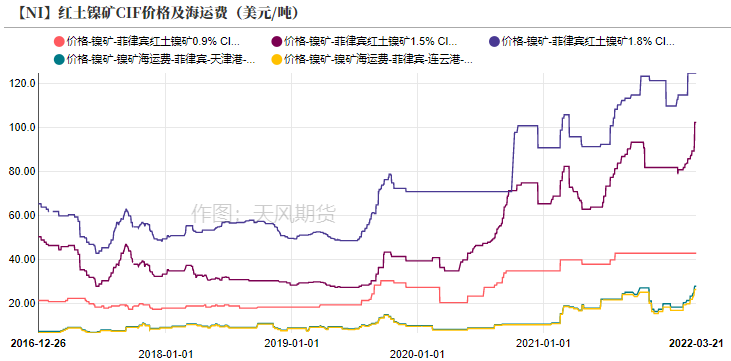

* 此外,由於國際地緣衝突、國內港口防疫升級等因素,海運費價格漲至26.5-28美元/噸,CIF價格達102.5美元/噸,對鎳鐵成本仍形成一定支撐。

數據來源:SMM,天風期貨研究所

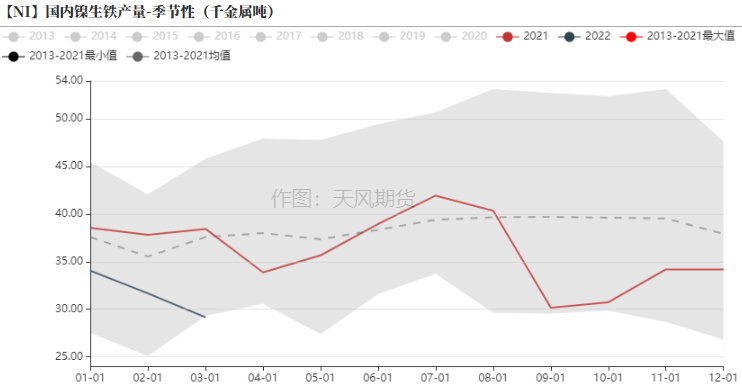

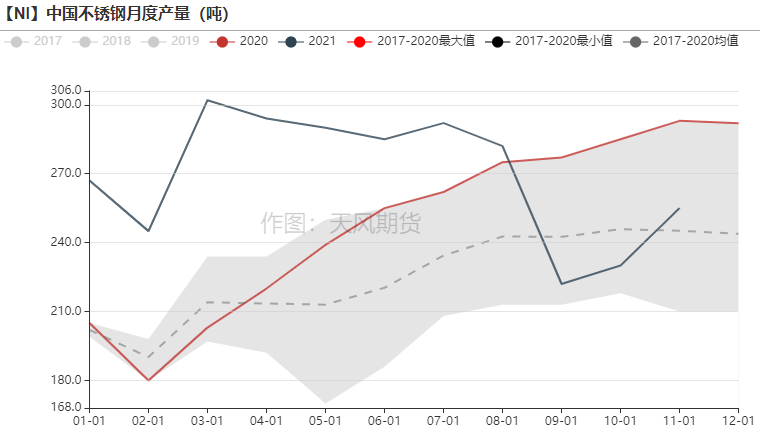

鎳鐵產量下降,預計二季度產量環比上升

* 2022年一季度,鎳鐵累計產量9.38萬噸鎳,累計同比下降18.31%,主要原因有三:1、鎳鐵廠受冬奧會環保限產,一季度減產;2、2021年12月底鎳鐵廠利潤虧損至10%左右,1月份逐漸復產也使鎳鐵產量受損;3、鎳礦品味下滑導致鎳鐵含鎳量下滑,那麼從金屬噸來看鎳鐵產量下降。

*我們預計二季度產量較爲樂觀,預計相較一季度增長2萬噸鎳以上,環比達20%以上。產量增長驅動來源於兩點:1、當前利潤豐厚,二季度因利潤虧損而自發減產可能性較小;2、二季度環保限產可能性較小,產量能夠修復。

數據來源:SMM,天風期貨研究所

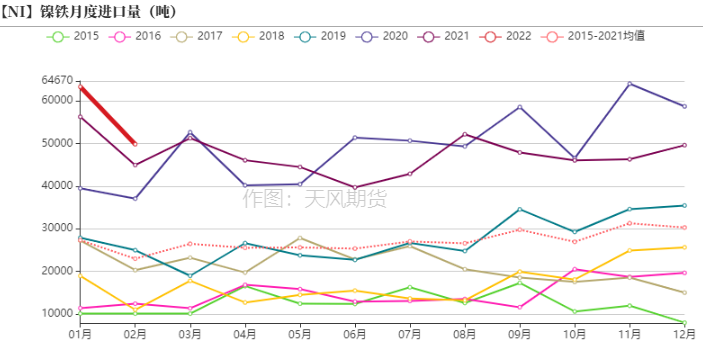

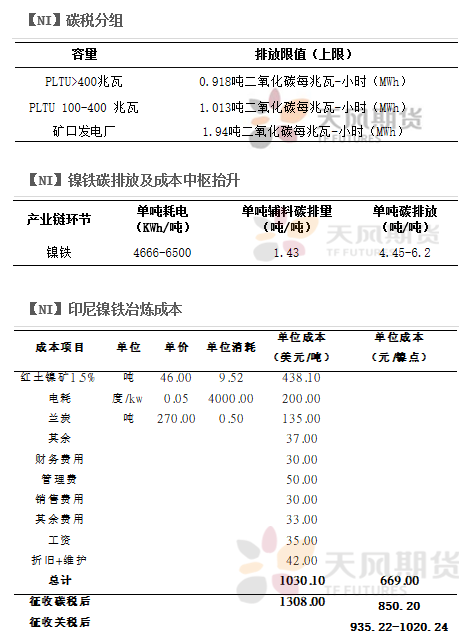

鎳元素供給總量增長關鍵在於印尼新增產能釋放節奏

* 2022年1-2月,印尼鎳鐵累計進口達11.31萬噸鎳,同比增長11.79%。在當下鎳鐵利潤豐厚背景下,我們上調部分印尼鎳鐵新增產能投產進度,但整體節奏仍受到印尼電力設備進度緩慢、印尼勞動力不足等因素的拖累。全球鎳元素供應增量主要來源於印尼鎳鐵新增產能,預計2022年印尼當地規劃新增鎳鐵項目全年新增或達40.8萬噸鎳。

* 我們結合印尼鎳鐵新增產能釋放的爬產過程,整體上預計二季度印尼新增鎳鐵達8.8萬噸鎳,預計整體同比增長或達20%,但考慮到青山使用已有鎳鐵產線轉產高冰鎳的因素導致印尼鎳鐵發生減量,二季度減量或達2.98萬噸鎳,預計整體環比下降7%。

數據來源:SMM,天風期貨研究所

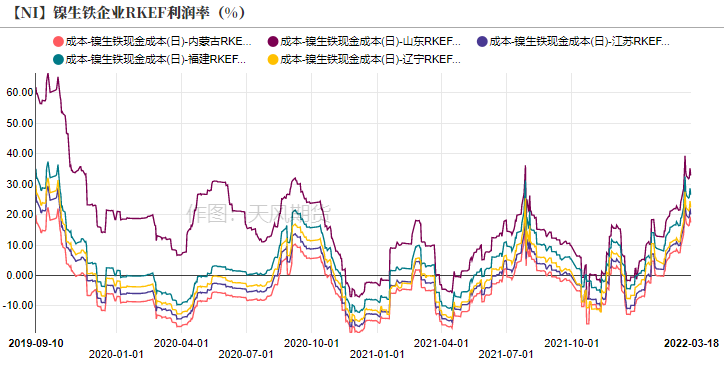

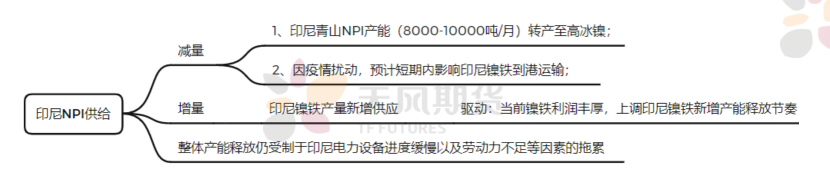

印尼鎳鐵成本中樞擡升

* 印尼政府將於2022年4月1日對PLTU(火電廠)徵收碳稅,印尼政府將把碳稅分爲三組,該碳稅的實施將通過印尼盾Rp。對於容量超過100MW的燃煤蒸汽發電廠,每千克 二氧化碳當量 爲30盾,約等於0.002089美元。

* 國內在印尼的項目,無論是鎳鐵、高冰鎳還是MHP,目前均使用自備電廠,屬於徵收碳稅的範圍內。從冶煉成本來看,徵收碳稅前,印尼RKEF鎳鐵成本約1030美元/噸左右,即669元/鎳點(以匯率6.5人民幣/美元),徵收碳稅後,成本中樞擡升278美元/噸,至1308美元/噸,即850.2元/鎳點。

* 此外,印尼政府表示,可能在2022年開始對鎳鐵和鎳生鐵徵收出口關稅。如果鎳價在15000美元/噸以上,將可能徵收2%的稅,即300美元/噸,並且稅額與鎳價成正比增長。屆時,成本中樞將進一步擡升,我們以10%、15%、20%的關稅分別計價,則印尼鎳鐵出口的總成本約935.22元/鎳點、977.73元/鎳點、1020.24元/鎳點。

* 隨着印尼政策逐漸出臺,印尼鎳鐵成本中樞將被擡升,但相較於國內仍具成本優勢。

數據來源:SMM,天風期貨研究所

需求:不鏽鋼與新能源雙輪驅動

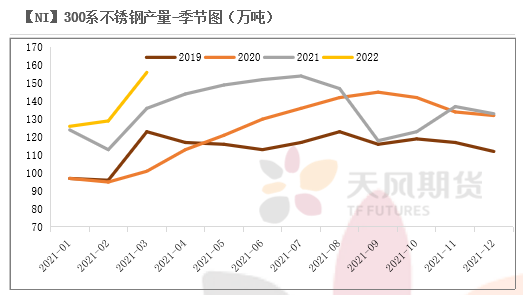

不鏽鋼二季度新增產能釋放節奏加快

* 二季度300系不鏽鋼新增投產主要來源於德龍二期的項目,而目前因爲受限於疫情影響,印尼鎳鐵回流受阻,且高價格鎳鐵擡升不鏽鋼成本,德龍二期不鏽鋼新增投產進度放緩。

* 短期內存在疫情等因素擾動,但二季度來看,隨着印尼鎳鐵新增項目逐漸投產,以及國內疫情的緩解,大概率不鏽鋼新增投產項目將於二季度發力。

數據來源:SMM、天風期貨研究所

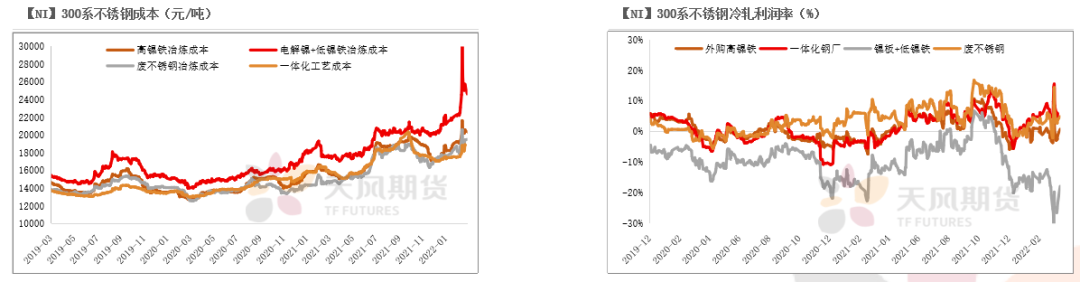

關注不鏽鋼邊際產能

* 從成本利潤來看,受到電解鎳、鎳鐵原料成本不斷上行的影響,不鏽鋼成本上漲,雖然不鏽鋼價格也逐漸上漲,但漲幅不及成本擡升,導致鋼廠利潤表現一般。

* 在當前電解鎳突破20萬元/噸、鎳鐵價格位於1600元/鎳點的高位的原料成本下,不鏽鋼新增產能投產或將受到一定拖累。據了解,德龍印尼鎳鐵因疫情原因運輸受阻,而其接受高原料價格的意願不強,德龍二期新增項目進度受到一定拖累。應警惕不鏽鋼產業的負反饋向上傳導,需關注屬於邊際產能的鋼廠是否因虧損而減產,如江蘇地區部分產能較小的鋼廠、鞍鋼聯衆、北海誠德等。

數據來源:SMM,天風期貨研究所

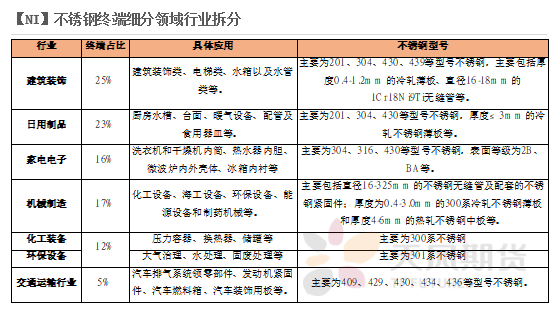

不鏽鋼內需相對樂觀

* 不鏽鋼終端領域較爲分散,因此我們將其與宏觀指標聯系起來,發現不鏽鋼表觀消費同比與GDP同比近幾年擬合度較好。

* 我們認爲今年上半年全面開展能耗雙控限產的可能性相對較小,在2022年GDP同比增長5.5%的指引下,預計二季度穩增長發力,不鏽鋼消費相對樂觀。

數據來源:WIND,天風期貨研究所

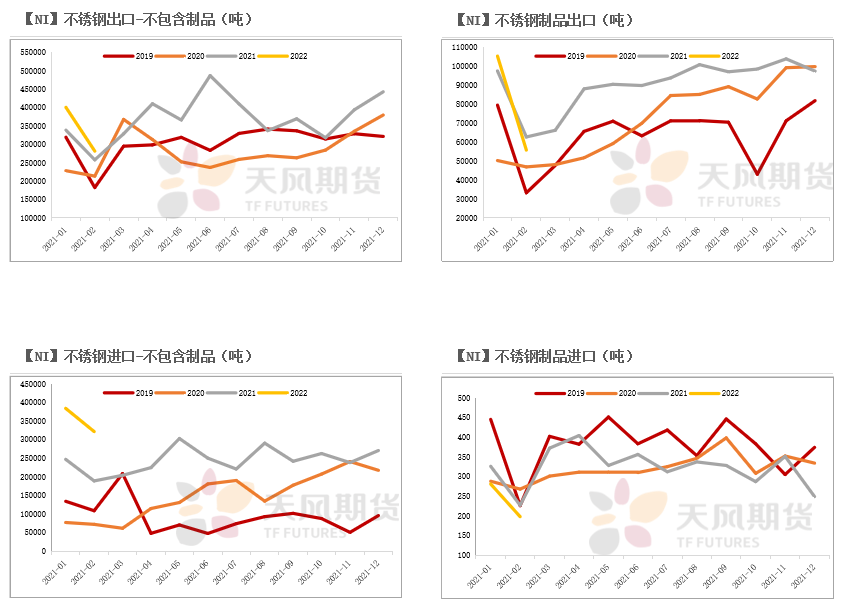

出口側面驗證外需,進口側面驗證內需

* 2022年1-2月,我國不鏽鋼(包含不鏽鋼制品)出口量創歷史新高,累計出口達84萬噸,同比增長11.5%。其中,不鏽鋼出口(不包含制品)累計出口達68.24萬噸,同比增長14%。不鏽鋼出口同比增長,可以側面驗證海外需求強勁,我們認爲未來不鏽鋼出口不必悲觀。

* 2022年1-2月,我國不鏽鋼(不包含不鏽鋼制品)進口量創歷史新高,累計進口達70.5萬噸,同比增長達62%。在印尼不鏽鋼產量尚未大幅增長的情況下,不鏽鋼出口同比增長,可以側面驗證內需強勁或是進口再加工出口利潤豐厚,整體上我們認爲未來不鏽鋼內需較爲樂觀,預計二季度環比增長。

數據來源:SMM,天風期貨研究所

2022年新能源對鎳需求達32.9萬噸

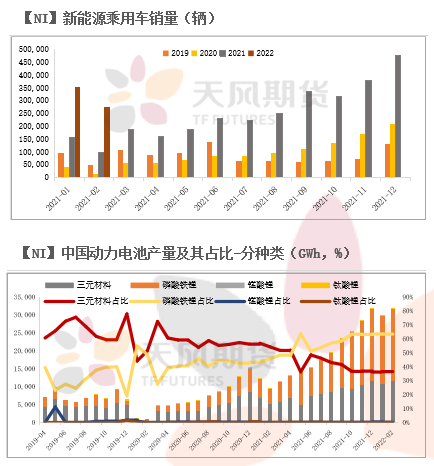

* 2022年1-2月,新能源乘用車銷售達62.5萬輛,同比增長147.56%,表現強勁。

* 根據我們的測算,2022年1-2月,新能源對鎳需求約4.2萬噸鎳,同比增長68.75%。預計全年整體需求達32.9萬噸,同比增速達68.8%,成長性較高。

數據來源:中國動力電池產業聯盟創新,乘聯社,WIND,天風期貨研究所

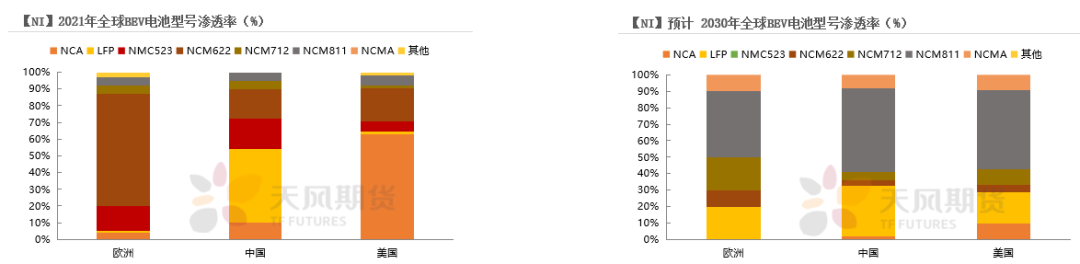

國內外逐漸分化,高鎳化發展是必然

* 2021年,國內磷酸鐵鋰滲透率達44%,而海外則以高鎳三元爲主,海內外需求逐漸分化。從趨勢上看,NCM811滲透率將逐漸擴大,未來高鎳化發展是必然趨勢,預計至2030年,高鎳三元將是主流發展方向。

* 目前,9系材料齊頭並進,鬆下、LG、三星、SKI等日韓電池巨頭,宣布大規模量產供應鎳含量超過80%的NCM和NCA電池,同時正在加快超高鎳電池(9系)的研發,未來9系動力電池將進入市場。

數據來源:CRU,天風期貨研究所

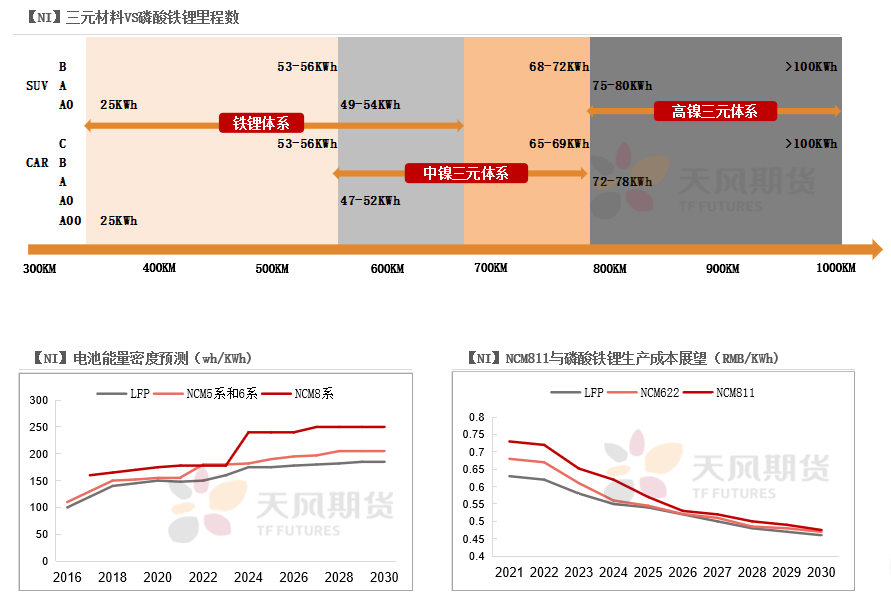

三元材料難以被磷酸鐵鋰替代

* 從性能上看,隨着鎳含量提升,三元材料能量密度有望進一步提升,而後隨着CTP、CTC技術的應用,高鎳三元電池與磷酸鐵鋰電池的能量密度差距有望拉大。

* 從技術安全性上看,通過電池結構優化、技術手段進步,高鎳三元電池的安全問題有望得到解決。

* 從成本上看,高鎳三元電池中鈷含量較低,而後期隨着動力電池回收產業鏈的發展、去鈷化研究的成熟,高鎳三元電池的成本有望大幅降低。從應用場景上看,未來隨着新能源汽車滲透率提升,高性能的電動車需求逐漸擴大,高鎳三元電池的需求將隨着提升。

數據來源:榮百科技,天風期貨研究所

2022供需分析與展望

平衡表

* 鎳結構性矛盾或將在二季度進一步突出,主要體現爲鎳豆、鎳板的供應緊張的矛盾。

* 二季度鎳豆缺口較爲明顯,達1.68萬噸,或將成爲下一定價重心的錨。

* 二季度鎳板缺口總量約0.92萬噸,月度缺口逐漸收斂。

* 鎳元素總量供給增量主要來源於印尼鎳鐵新增產能釋放,隨着印尼鎳鐵新增額產能釋放,鎳元素總量供應緊張的問題能夠逐步得到緩解。

* 二季度NPI小幅緊缺,缺口約0.46萬噸鎳,NPI小幅緊缺加劇鎳元素總量供應緊張。

簡

簡 繁

繁