展望2023,鎳過剩進一步擴大,集中表現爲二級鎳過剩,而一級鎳由緊缺轉向過剩。雖然純鎳基本面呈現邊際寬鬆,但我們認爲上半年供應偏緊和低庫存的矛盾難以解決,鎳價震蕩偏強,而後或將隨着青山鎳板供應產出逐漸緩解,價格中樞呈現下移。上半年預計絕對價格區間【18萬元-24萬元】,下半年價格中樞下移至【15萬元-20萬元】。

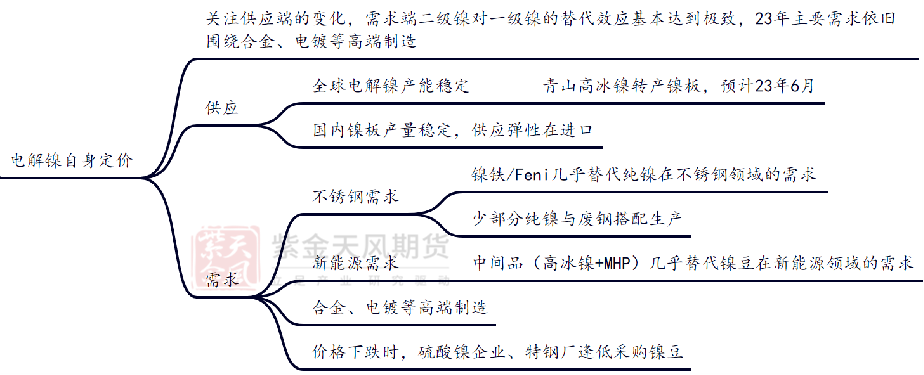

【電解鎳】純鎳與不鏽鋼行業、新能源行業脫鉤態勢明顯,基本面回歸自身。預計國內純鎳全年供應達34.7萬噸,同比增長7.5%。不鏽鋼行業二級鎳NPI/FENI對純鎳的替代,新能源行業二級鎳高冰鎳/MHP對鎳豆的替代均已達到極致,預計二級鎳對一級鎳的替代維持。合金、電鍍等高端制造行業是純鎳下遊消費主體,其終端領域需求偏剛性。國內來看,預計全年總需求量達34萬噸,與22年持平,但內部結構性需求有所變化。海外而言,即使消費衰退,預計純鎳終端受到的影響也相對較小。中長期純鎳的變數主要集中在供應端,一旦青山鎳板供應產出,純鎳庫存或拐向累庫。此外,我們認爲海外可能存在隱性庫存的問題,在供應端的矛盾尚未緩解前,市場主流預期的過剩下跌邏輯未必能夠兌現。

【鎳鐵】鎳鐵呈過剩格局,但原料價格支撐尚存。首先,鎳鐵供應過剩未必會體現在流通市場中,印尼鎳鐵集中流向青山、德龍,少部分外售,甚至頭部鋼廠需要外採不同品味的鎳鐵調配。其次,純鎳與鎳鐵的價差仍位於歷史高位,能夠提供一定支撐。

【不鏽鋼】產能過剩,產業鏈利潤收縮,可以考慮多鎳空不鏽鋼策略。23年不鏽鋼總產量增產約170萬噸,增速達5%。其中,300系增產152萬噸,增速約8%,200系增產約52萬噸,增速約5%。終端需求來看,考慮到防疫政策放開,房地產邊際改善以及市場經濟消費回暖,預計需求呈正增長,增速達3%-5%。不鏽鋼全年過剩格局較爲明確,一季度呈供需雙弱,但原料端鎳價對成本支撐較強,我們認爲不鏽鋼價格難以深跌,而後可能隨着旺季消費提振,迎來一波震蕩偏強行情。

【高冰鎳、MHP】二級鎳替代一級鎳在新能源行業中的使用比例維持,中間品供應穩步兌現,且下遊配套產能相對匹配。展望2023,預計總供應達44-50萬噸,新能源對鎳需求約46萬噸鎳,中間品呈小幅過剩。

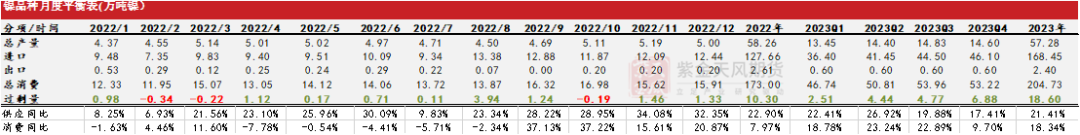

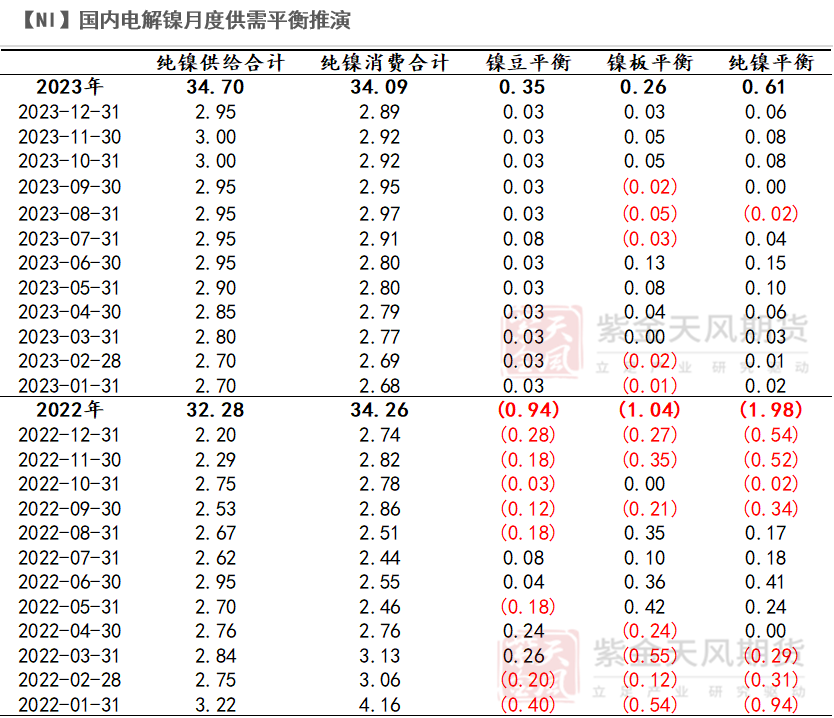

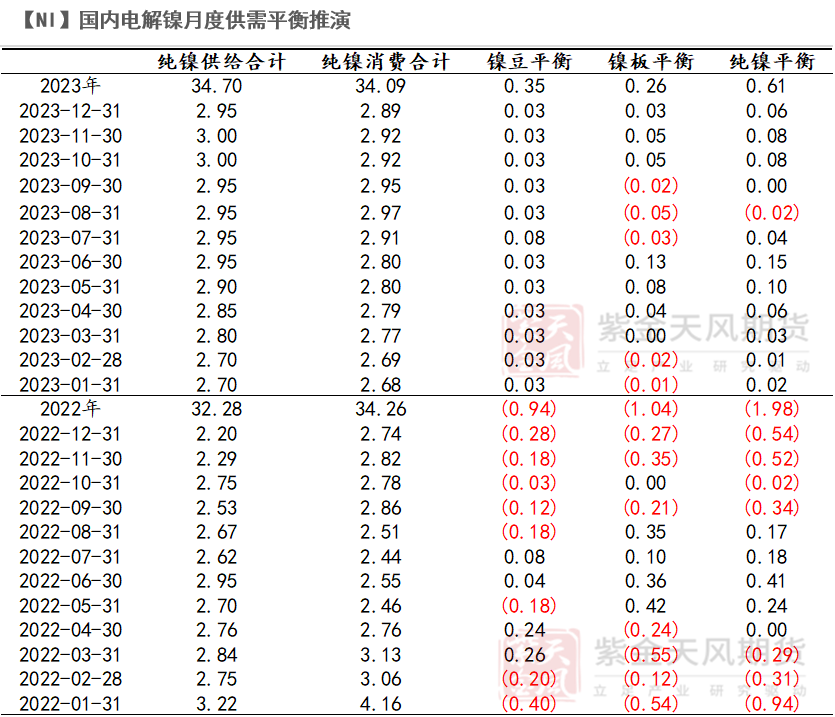

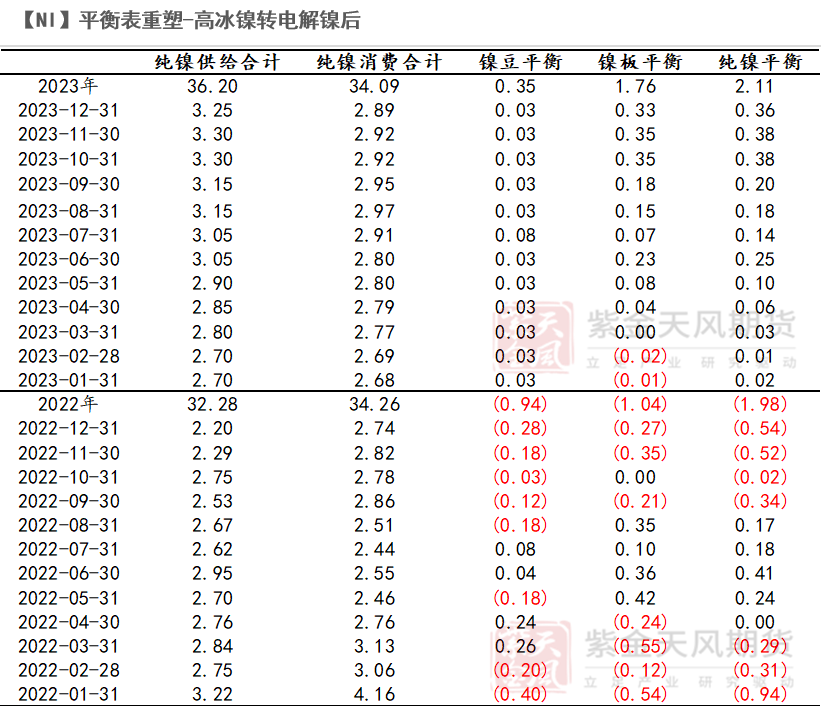

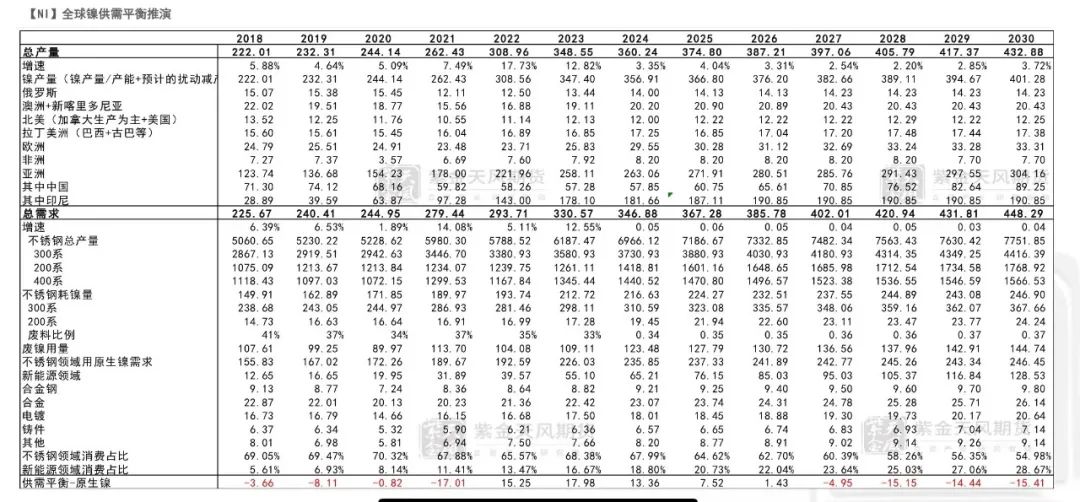

平衡表

**電解鎳自身基本面

**

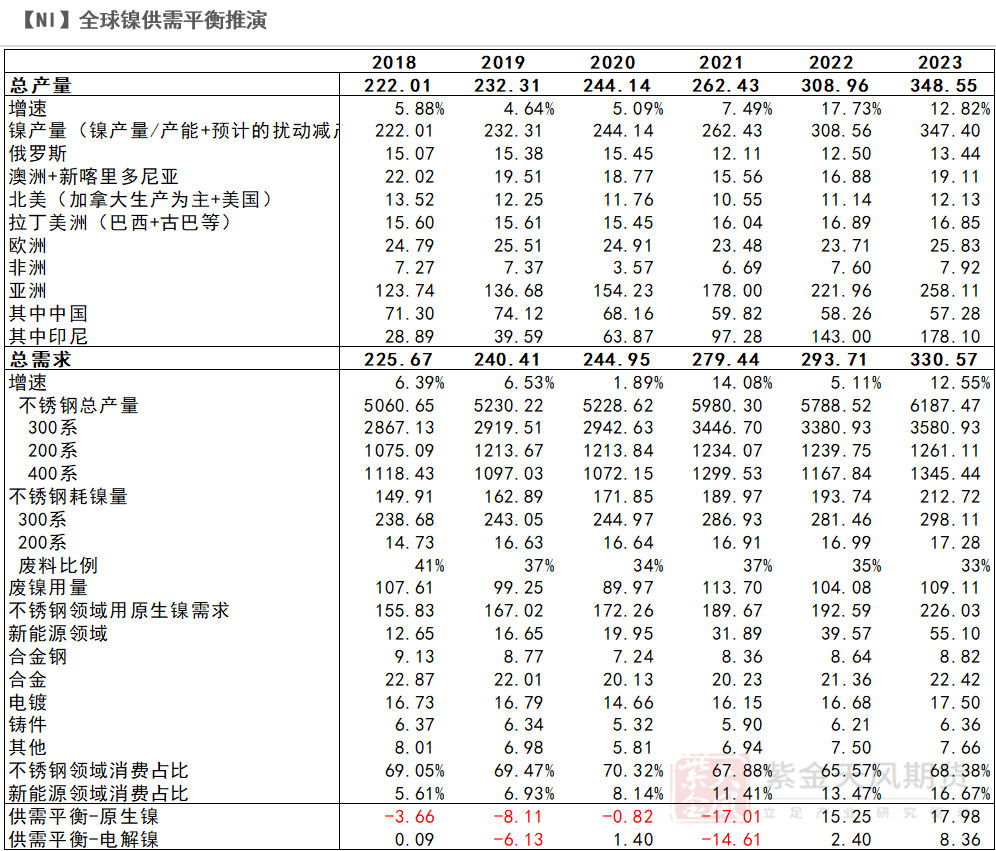

平衡:全球鎳進一步過剩

* 2023年全球電解鎳過剩進一步擴大,由過剩13萬噸鎳擴大至19萬噸鎳。其中,一級鎳由過剩2.4萬噸擴大至8萬噸。

* 我們認爲海外可能存在隱性庫存,在供應端的矛盾尚未緩解前,市場主流預期的過剩下跌邏輯未必能夠順利兌現。2022年,國內一級鎳緊缺1.98萬噸,海外過剩約4.3萬噸。然而,LMR鎳庫存與過剩相背離,持續去庫約5萬噸。

* 展望2023,全球鎳進一步過剩,原生鎳過剩約17.98萬噸,電解鎳過剩擴大至8.36萬噸。

數據來源:WoodMackenzie,SMM,紫金天風期貨

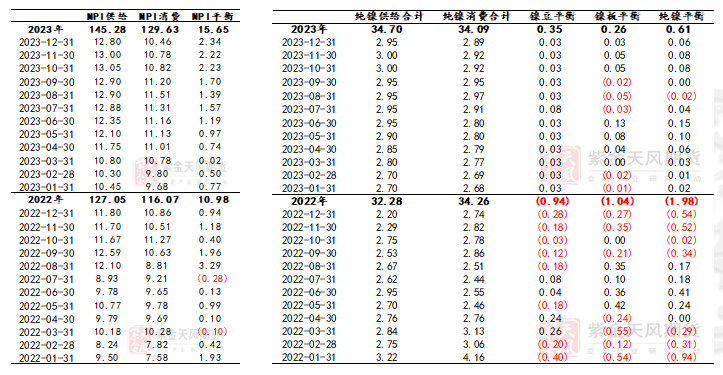

平衡:國內電解鎳由緊缺轉向寬鬆

* 由於原料價格波動劇烈,產業鏈處於陣痛周期,純鎳與不鏽鋼行業、新能源行業脫鉤態勢愈發明顯,基本面回歸自身。

* 國內來看,電解鎳由緊缺1.98萬噸轉向過剩0.61萬噸,基本面呈現邊際寬鬆。

數據來源:SMM,紫金天風期貨

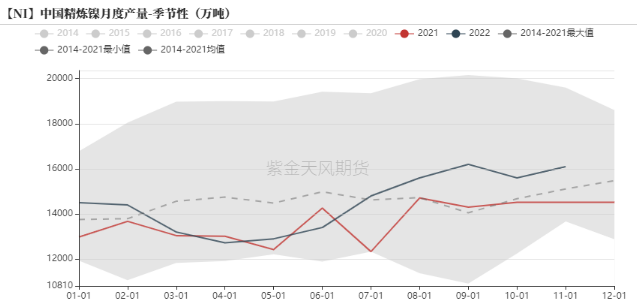

供應:國內純鎳供應偏緊

* 2022年1-12月,國內電解鎳產量17.25萬噸,同比增長4.23%。國內純鎳產量較爲穩定,基本維持在1.2-1.6萬噸/月之間。

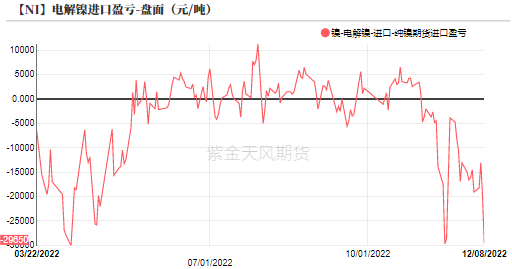

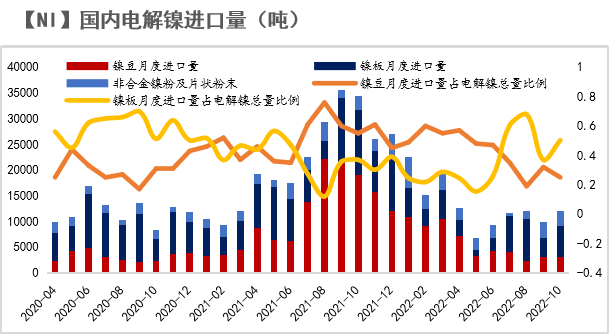

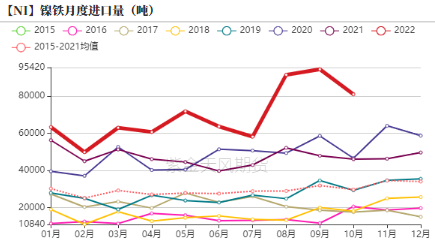

* 進口來看,2022年1-10月,純鎳累計進口約13.11萬噸鎳,同比下降37%。其中,鎳板累計進口7.16萬噸,同比下降35.74%;鎳豆累計進口5.78萬噸,同比下降46.94%。整體來看,預計全年累計進口約14.44萬噸,同比下降45.66%。自3月劇烈的多空博弈之後,鎳市場流動性極具下降,國內電解鎳供需較爲僵硬,純鎳進口以剛性需求導向爲主,導致進口量同比大幅下降。

* 展望2023年,預計電解鎳累計進口總量達16.8萬噸,同比增長14%。上半年來看,電解鎳的供應彈性在於俄鎳進口,整體供應端較難發生劇烈變化,仍以剛性需求導向爲主。

數據來源:SMM,紫金天風期貨

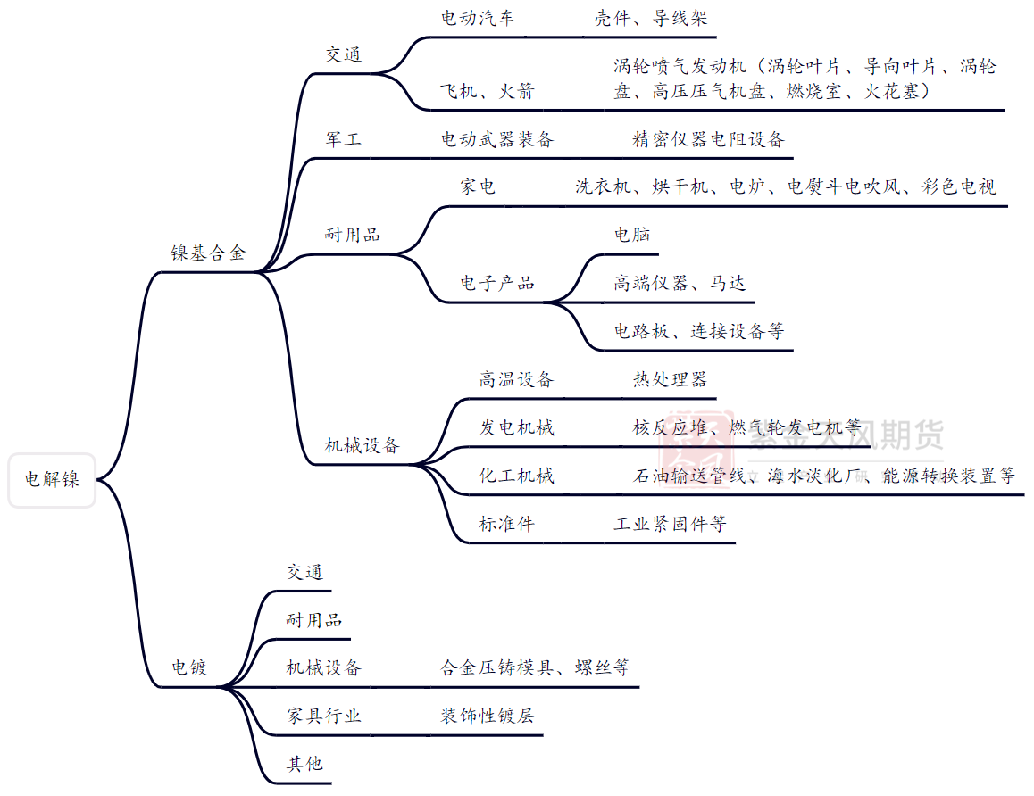

需求:純鎳主力消費切換至合金、電鍍行業

* 國內純鎳下遊消費結構逐漸向歐美靠攏,主力消費已從不鏽鋼切換至合金、電鍍行業。今年以來,不鏽鋼行業二級鎳NPI/FENI對純鎳的替代,以及新能源行業二級鎳高冰鎳/MHP對鎳豆的替代均已達到極致。

* 展望2023,預計二級鎳對一級鎳的替代比例維持,合金、電鍍等高端制造行業仍將是一級鎳鎳下遊消費主體,其終端領域需求偏剛性。國內來看,預計合金、電鍍行業月均消費區間約1-1.4萬噸。海外來看,即使消費衰退,我們認爲純鎳終端受到的影響也相對較小,需求剛性較強。

數據來源:公開資料整理,紫金天風期貨

平衡:國內電解鎳由緊缺轉向寬鬆

* 【供應】2023年,純鎳供應達34.7萬噸,同比增長5.34%。

* 【需求】2023年,預計全年總需求量達34萬噸,基本與22年持平,但內部結構性需求有所變化。我們認爲新能源對鎳豆使用量進一步下滑,不鏽鋼產量增產能夠小幅提振廢鋼搭配純鎳的量級,而合金、電鍍等高端制造行業需求存在增量空間,其月均消費區間約1-1.4萬噸。

* 【平衡】電解鎳由緊缺1.98萬噸轉向過剩0.61萬噸,基本面呈現邊際寬鬆,但上半年供應偏緊和低庫存的矛盾難以解決,預計鎳價震蕩偏強。

數據來源:SMM,紫金天風期貨

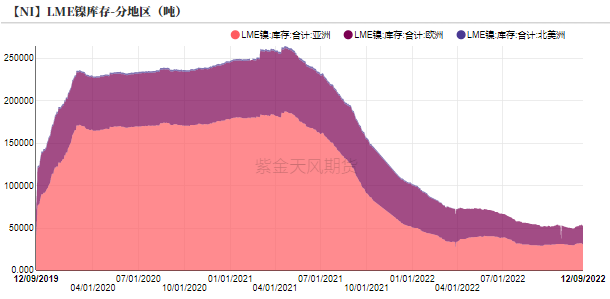

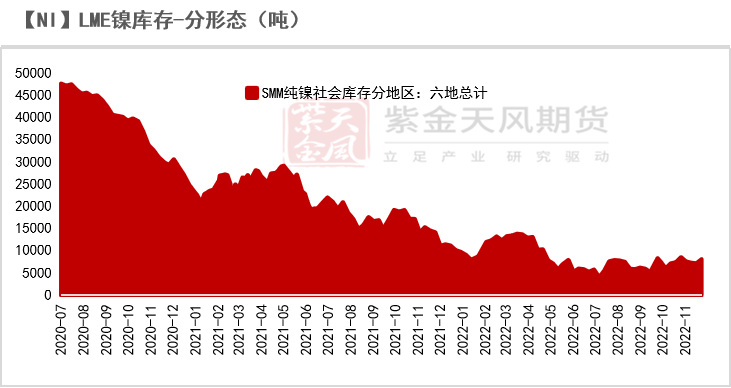

庫存

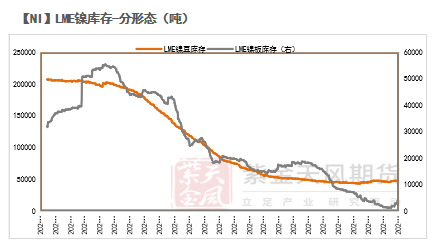

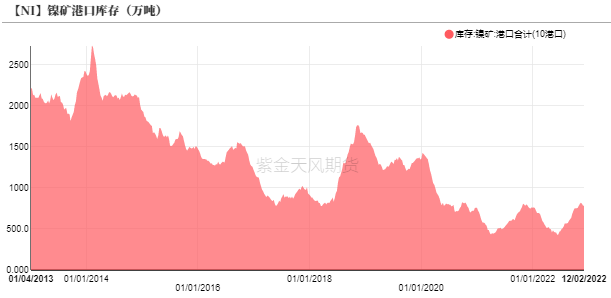

LME持續去庫,國內庫存偏低

* 2022年LME鎳庫存持續去庫,國內庫存始終位於低位,低庫存下,邊際變化易引起鎳價波動且波動彈性較高。

* 基於我們的平衡推演,23年鎳庫存去庫幅度將進一步放緩。一旦青山鎳板供應產出,純鎳庫存或拐向累庫。

數據來源:Bloomberg,SMM,紫金天風期貨

遠期變數:青山轉產高冰鎳

高冰鎳轉產電解鎳

* 公開消息表示青山集團將於印尼投建5萬噸電解鎳項目。據了解,該項目已立項,生產鎳板的原料爲青山自產的高冰鎳,我們預計投產時間在2023年6月前後。

* 對此,我們重塑純鎳月度平衡,以明年6月該項目逐漸投產爲基準,平衡表調整如下:

* 鎳板全年過剩由0.26萬噸擴大至過剩1.76萬噸。

* 我們認爲雖然青山鎳板尚爲成爲注冊品牌交割,但該路徑能夠一定程度上緩解電解鎳供應偏緊的格局,也可能扭轉鎳庫存去庫趨勢。

數據來源:SMM,紫金天風期貨

鎳與不鏽鋼行業

鎳過剩集中在鎳鐵環節

數據來源:SMM,紫金天風期貨

供應:鎳礦趨緊

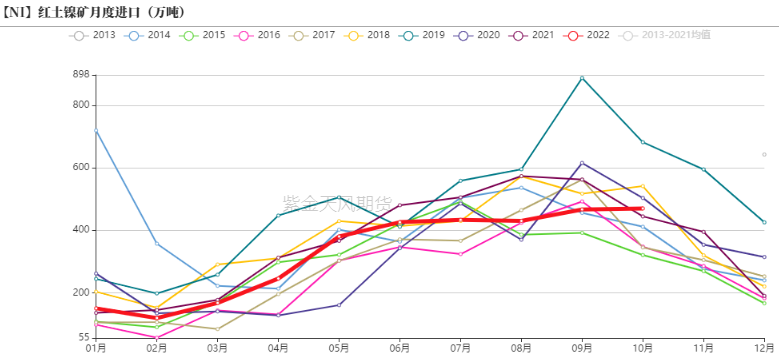

* 2022年1-10月,紅土鎳礦進口累計約3331.39萬噸,累計同比下降11.42%。其中,菲律賓紅土鎳礦累計進口約2789.1萬噸,同比下降18.38%,佔進口總量84%。

* 菲律賓雨季持續至明年2月份,從鎳礦供需節奏來看,預計鎳礦供應難言寬鬆。

數據來源:SMM,紫金天風期貨

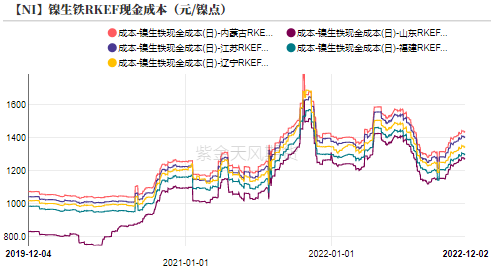

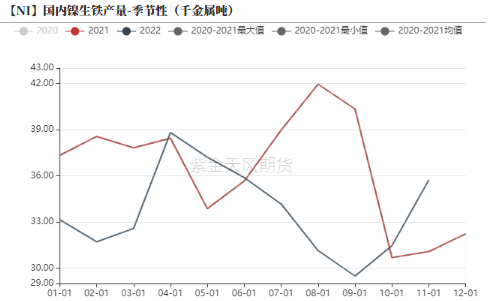

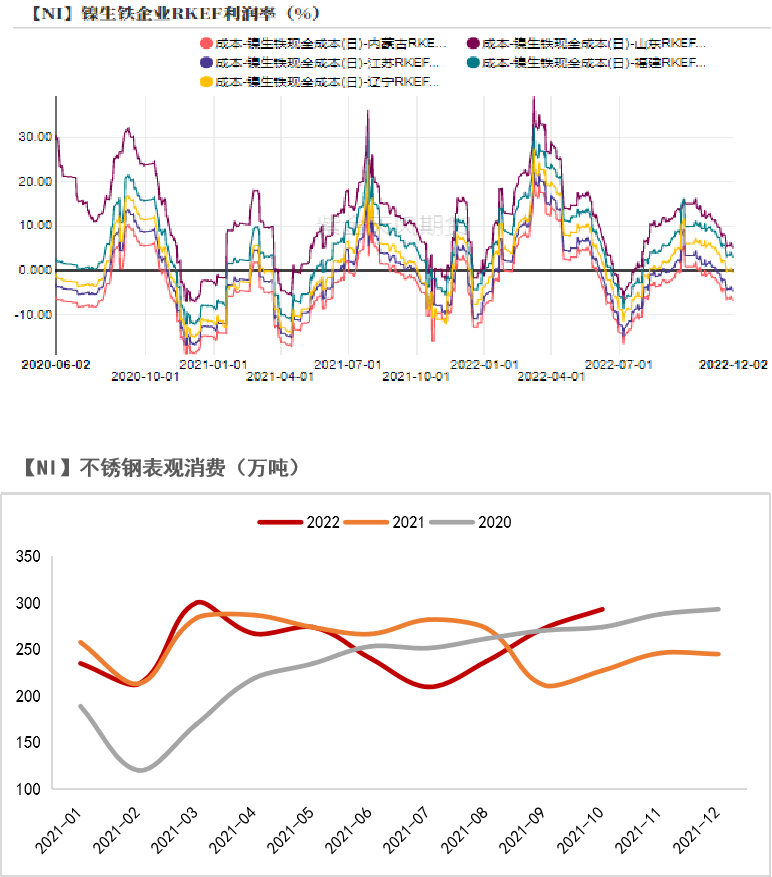

供應:關注利潤對國內鎳鐵產量的指引

* 2022年1-11月,國內鎳鐵產量累計約37.61萬噸鎳,同比下降5.89%,主要系年中利潤虧損導致鎳鐵廠主動減產導致。預計12月至2023年1月,在終端負反饋的傳導以及季節性影響下,鎳鐵廠逐漸檢修減產。我們在平衡表後推時,給予12月、1月一定減產預期,2月開始陸續復產。

* 展望2023,預計國內鎳鐵產量達39萬噸鎳,國內鎳鐵產量供應相對有限,其中一季度鎳鐵產量承壓。

數據來源:SMM,紫金天風期貨

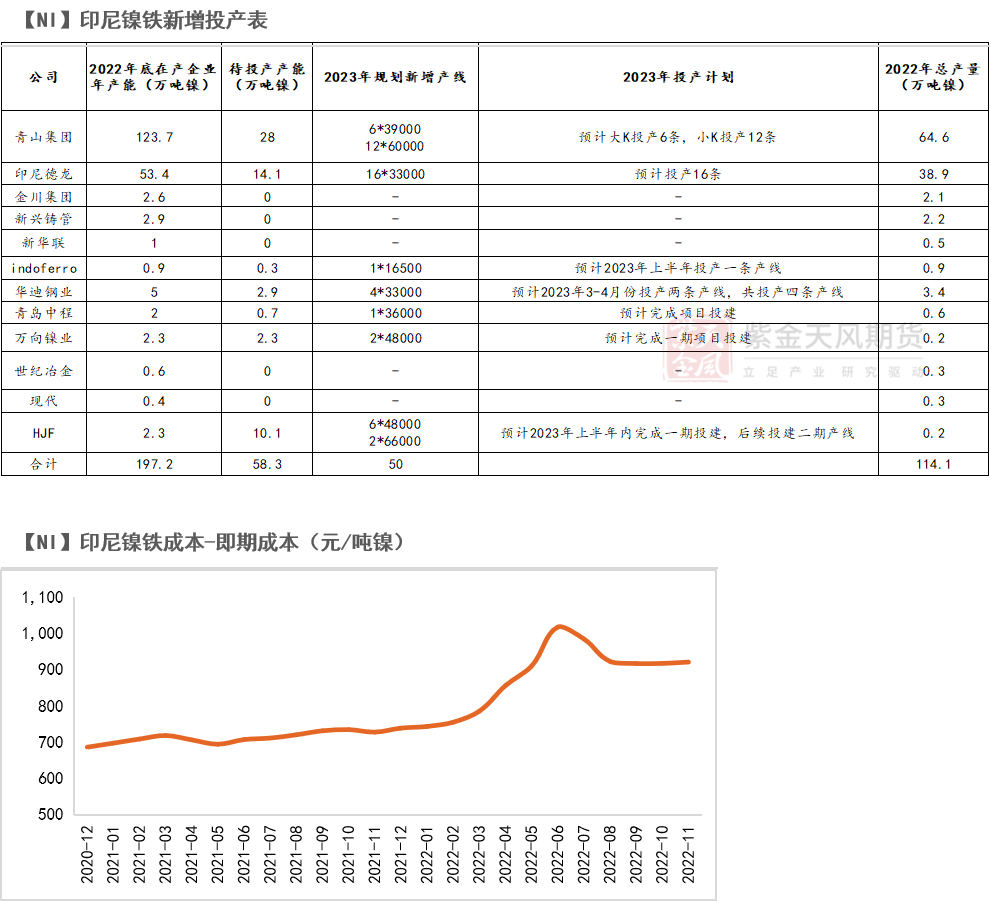

供應:印尼鎳鐵產能持續釋放

* 2022年1-10月,印尼鎳鐵回流累計約69.74萬噸鎳,同比增長47.88%。2022年印尼鎳鐵產能釋放發力,下半年釋放節奏加快,印尼鎳鐵提供40%以上鎳供應,在印尼鎳鐵產能大幅增長的情況下,鎳隨之過剩。

* 2023年,我們預計印尼新增投產約37萬噸鎳的預期,印尼鎳鐵進口量月均達9萬噸鎳以上。考慮到印尼鎳礦、煤炭成本的擡升,明年印尼鎳鐵利潤存在進一步收縮空間。

數據來源:SMM,紫金天風期貨

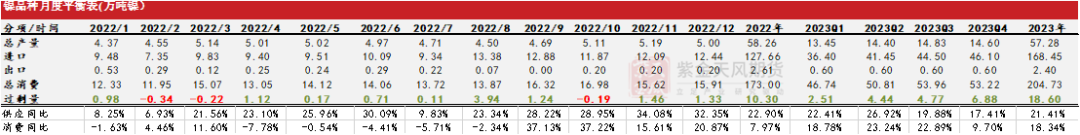

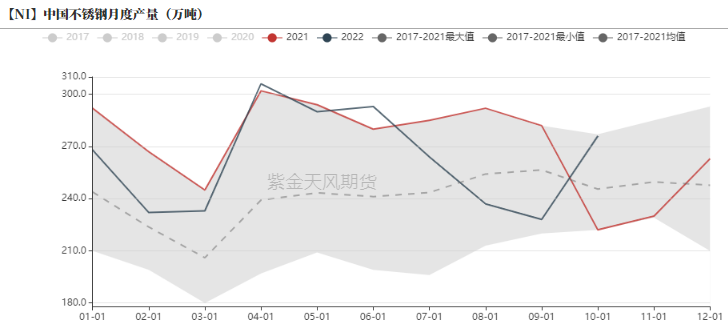

需求:不鏽鋼新增投產顯著

* 鎳鐵下遊需求以200系、300系不鏽鋼爲主,2022年1-12月,國內不鏽鋼產量累計約3228萬噸,同比下降0.12%。其中,200系不鏽鋼產量累計約992萬噸,同比增長3.12%;300系不鏽鋼產量累計約1706萬噸,同比增長4.86%。從不鏽鋼產量結構來看,300系產量增長較爲明顯。

* 2022年純鎳價格劇烈波動,鋼廠大幅提高NPI生產不鏽鋼比例,壓縮純鎳作爲原料的比例,預計二級鎳對一級鎳在不鏽鋼行業中的替代比例維持。根據測算的不鏽鋼耗鎳量,2022年1-12月累計耗鎳量達126.34萬噸鎳,同比增長4.69%;累計耗鎳鐵量達116.07萬噸鎳,同比增長7.91%。

* 展望2023年,在不鏽鋼新增投產規劃下,我們預計不鏽鋼總產量增產約170萬噸,增速約5%。其中,300系增產152萬噸,增速約8%,200系增產約52萬噸,增速約5%。根據測算,不鏽鋼行業累計耗鎳量達139.57萬噸鎳,增速達10%;累計耗鎳鐵量達129.63萬噸鎳,增速達11.69%。

數據來源:SMM,紫金天風期貨

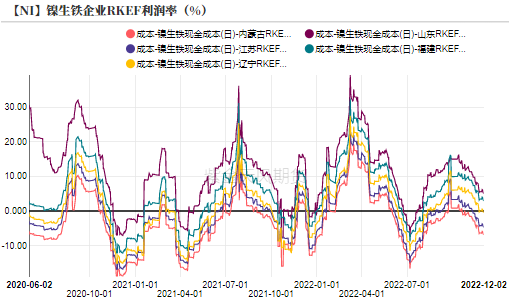

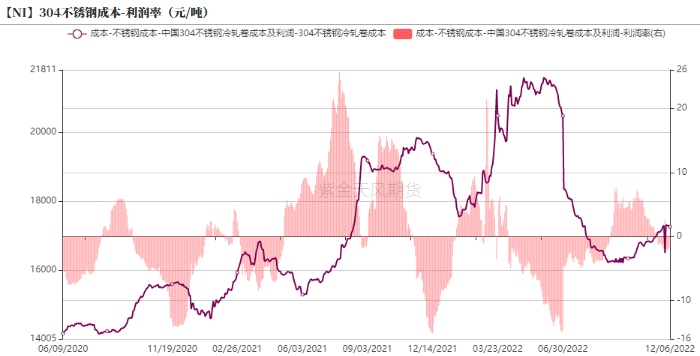

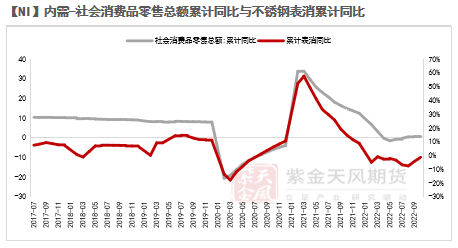

需求:過剩產能,不鏽鋼利潤承壓

* 從產業鏈利潤分配來看,頭部利潤仍集中在礦山處,原料鎳鐵利潤比不鏽鋼利潤相對樂觀,不鏽鋼總產能過剩,利潤收縮承壓,策略建議考慮多鎳空不鏽鋼。

* 展望2023,考慮到防疫政策放開,房地產邊際改善以及市場經濟消費回暖,預計需求呈正增長,增速達3%-5%。綜合而言,不鏽鋼全年過剩格局較爲明確,一季度呈供需雙弱,但原料端鎳價對成本支撐較強,我們認爲不鏽鋼價格或難以深跌,而後可能隨着旺季消費提振,迎來一波震蕩偏強行情。

數據來源:SMM,紫金天風期貨

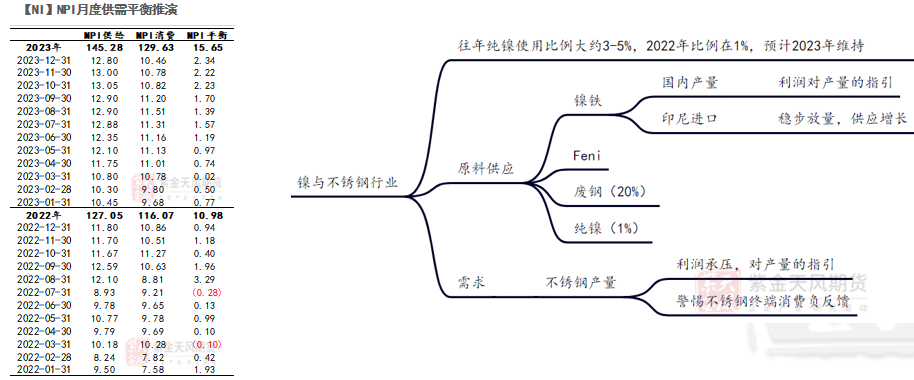

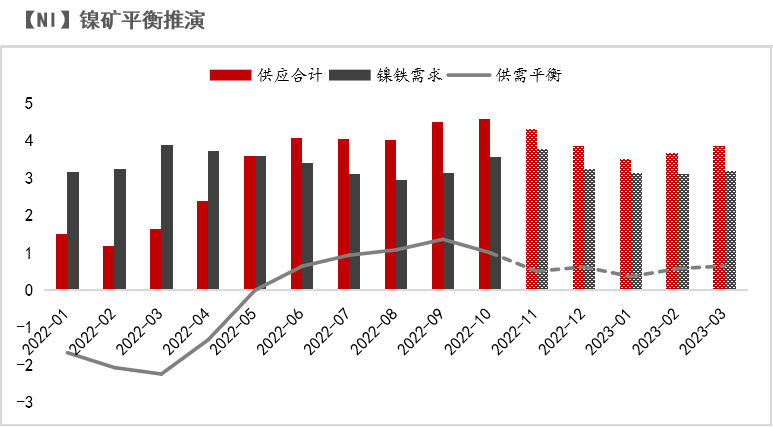

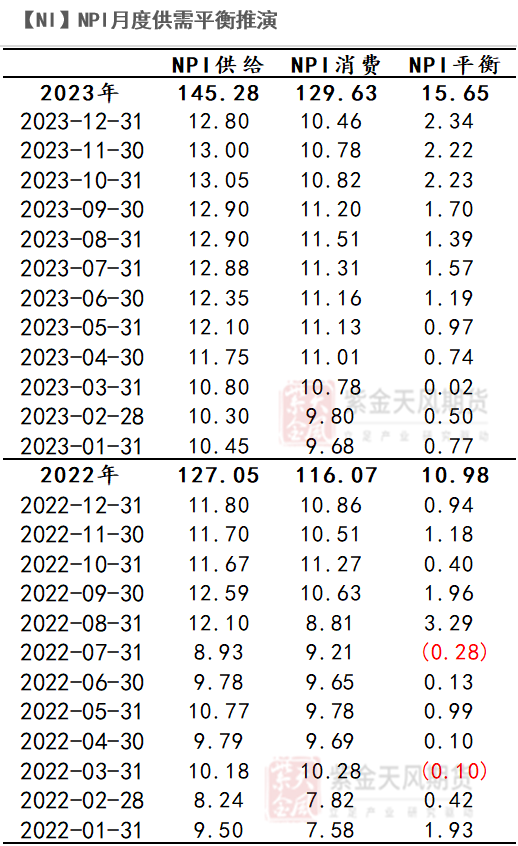

平衡:鎳鐵過剩主導鎳過剩

* 【供應】2023年,鎳鐵總供應達145.28萬噸鎳,增速達14.35%。

* 【需求】2023年,鎳鐵總需求量達129.63萬噸,增速達11.68%。

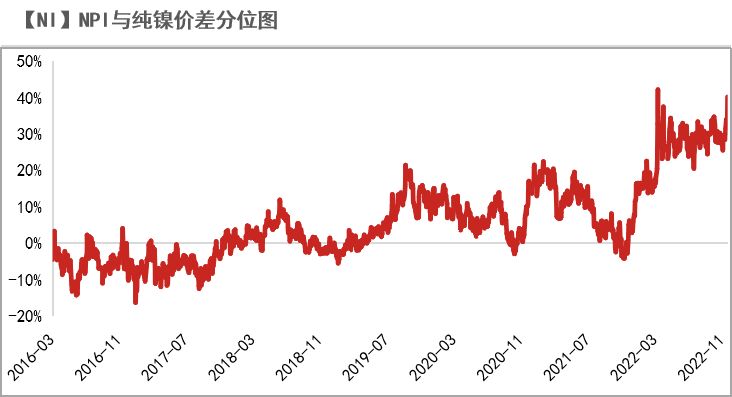

* 【平衡】鎳鐵呈過剩格局,但原料價格支撐尚存。首先,鎳鐵供應過剩未必會體現在流通市場中,印尼鎳鐵集中流向青山、德龍,少部分外售,甚至頭部鋼廠需要外採不同品味的鎳鐵調配。其次,純鎳與鎳鐵的價差仍位於歷史高位,能夠提供一定支撐。

數據來源:SMM,紫金天風期貨

**新能源產業鏈:

中間品-硫酸鎳-三元動力電池

**

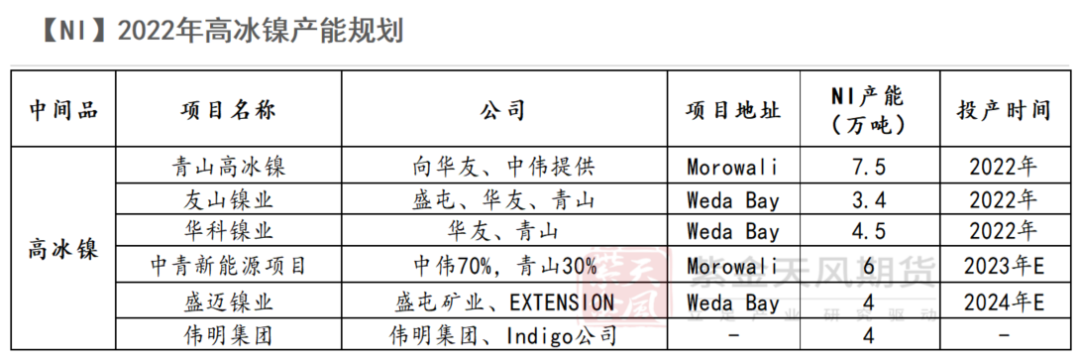

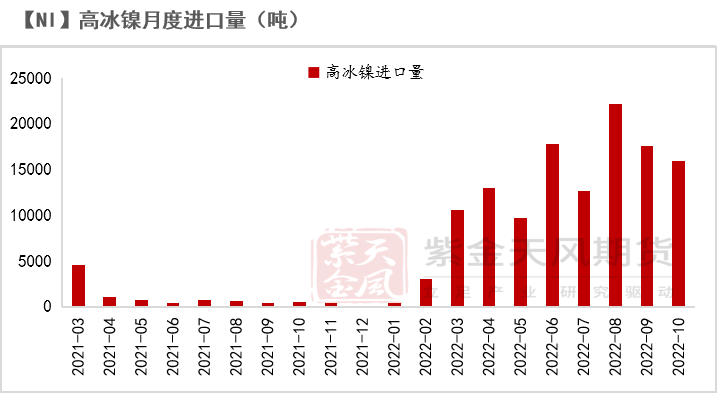

供應:高冰鎳持續投產

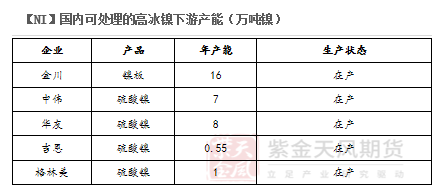

* 2022年1-10月,高冰鎳進口總量約12.3萬,同比增長685.92%。當前高冰鎳產能達2萬噸/月以上,其基本被金川、華友、中偉三家公司承攬,下遊配套產能達1.5萬噸/月,基本能夠與高冰鎳供應匹配。

* 展望2023年,在青山高冰鎳持續產出,華科、友山、中青等項目陸續投產的供應節奏下,預計高冰鎳整體供應達37萬噸,增速達240%,產能可達3萬噸/月以上。

數據來源:SMM,紫金天風期貨

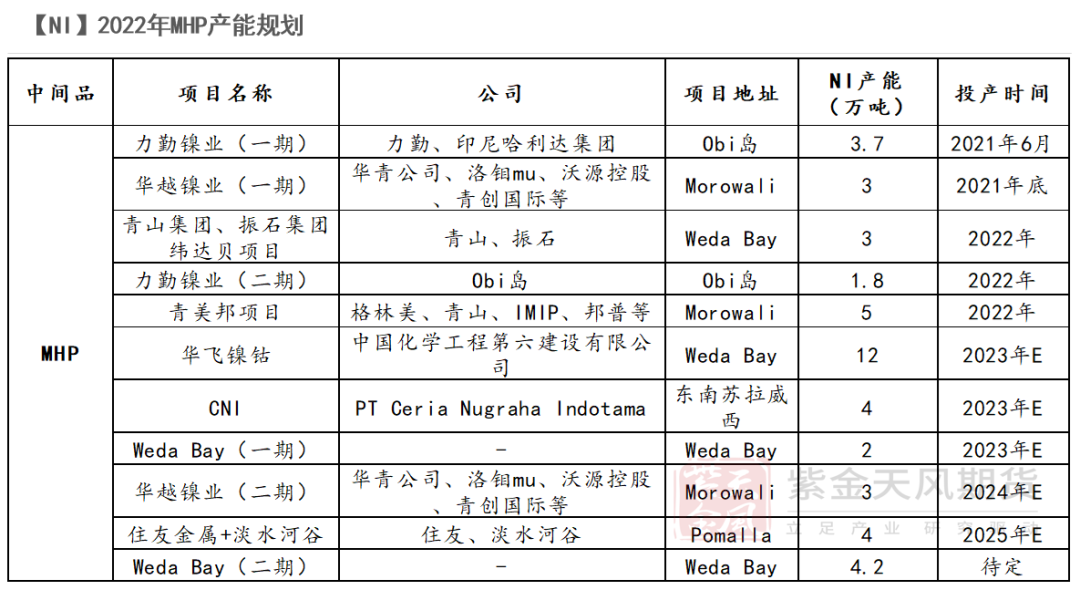

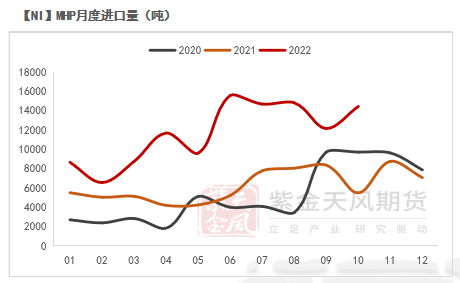

供應:MHP穩步放量

* 2022年1-10月,MHP進口約11.69萬噸鎳,同比增長98.12%。當前MHP產能達1.5萬噸/月以上,其下遊配套產能約1.5萬噸/月以上,與MHP供應相匹配。

* 2023年,在MHP新增產能投產下,預計MHP整體供應達20萬噸鎳以上,增速達37.29%,產能達2萬噸鎳/月以上。

數據來源:SMM,紫金天風期貨

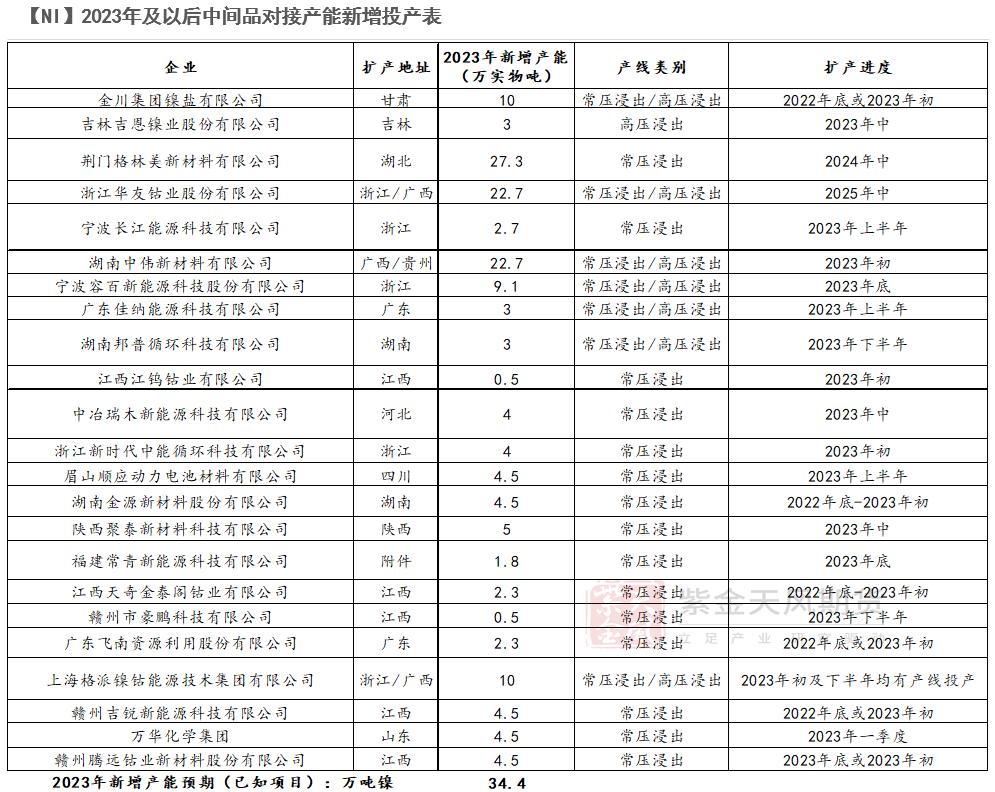

供應:中間品配套產能匹配

* 當前高冰鎳供應約2萬噸/月,MHP1.5萬噸鎳/月,合計3.5萬噸鎳/月,對應配套產能高冰鎳約1.5萬噸/月,MHP1.5萬噸/月,合計3萬噸/月。

* 2023年來看,預計中間品(高冰鎳+MHP)供應達5萬噸/月,下遊配套產能約5.7萬噸/月,相對匹配。

數據來源:SMM,紫金天風期貨

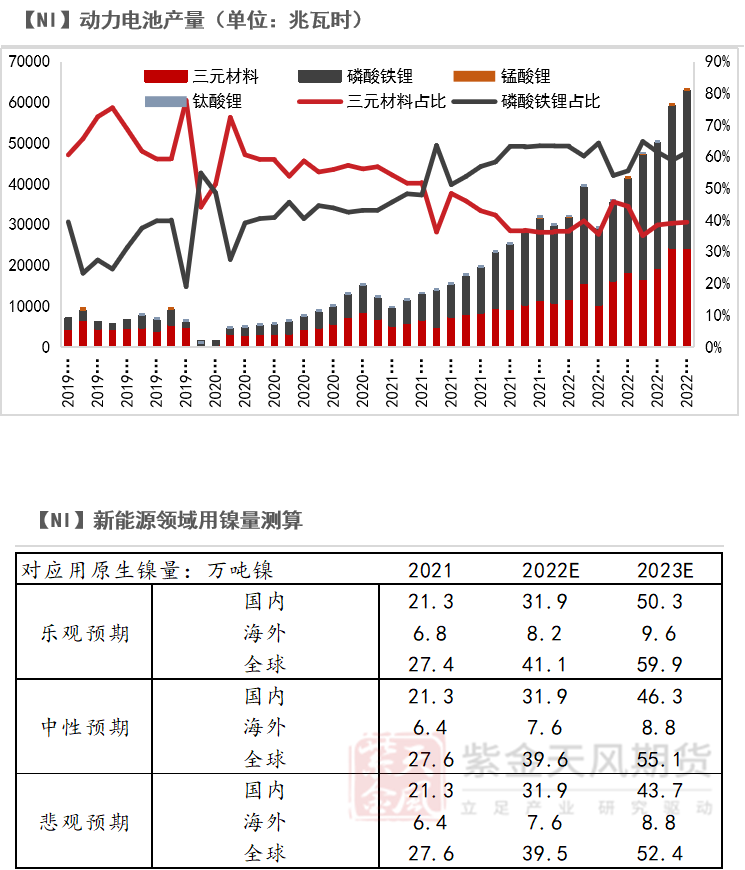

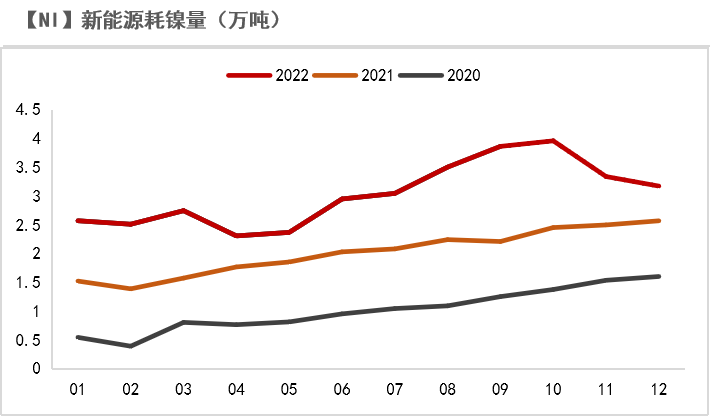

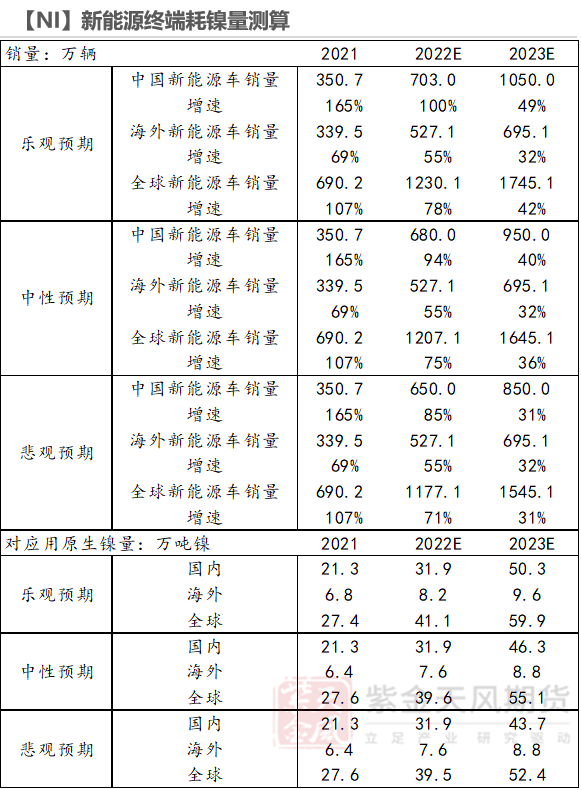

需求:新能源耗用鎳預計約46萬噸鎳

* 2022年1-12月,三元動力電池用鎳量累積約31.96萬噸鎳,同比增長50.15%,三元電池佔動力電池總產量比重約39%。

*

展望2023,以悲觀/中性/樂觀預計三元動力電池對應的耗鎳量分別爲43.7/46.3/50.3萬噸鎳,新能源用鎳量在鎳消費佔比由18%提升至22%。

數據來源:SMM,WIND,紫金天風期貨

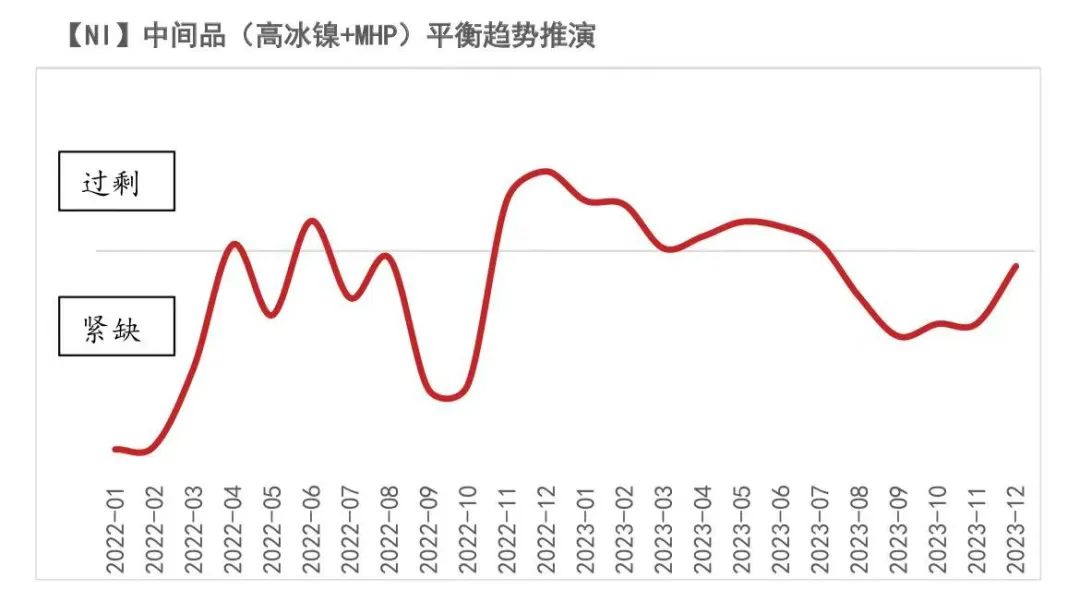

平衡:中間品小幅過剩

* 【供應】2023年,中間品總供應預計達45.57-50萬噸鎳,增速約70%。

* 【需求】2023年,新能源對鎳需求預計量達46萬噸鎳,增速達45.65%。

* 【平衡】中間品緩解對接產能相對匹配,呈小幅過剩狀態,但月間節奏可能存在階段性缺口,屆時,需要鎳豆需求作爲補充.

數據來源:統計局,紫金天風期貨

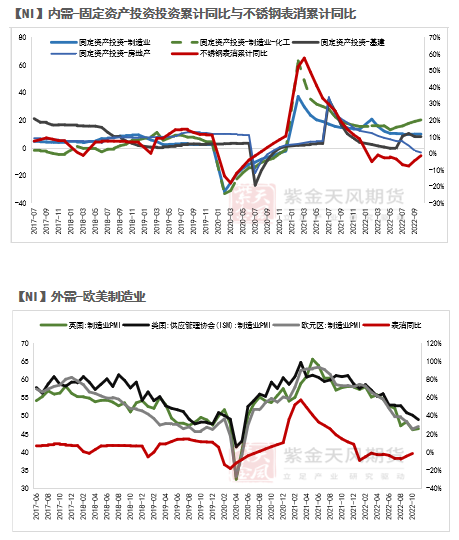

終端需求-傳統不鏽鋼需求

內需向暖,外需衰退

* 國內經濟向暖,考慮到防疫政策放開,房地產邊際改善以及市場經濟消費回暖,預計需求呈正增長,增速達3%-5%。

* 海外終端消費來看,美國通脹抑制起效,但歐洲的深陷通脹危機,表現更爲畸形,2023年海外不鏽鋼消費難言好轉。

數據來源:Wind,SMM,紫金天風期貨

終端需求-新能源需求亮眼

新能源需求可期

* 2022年1-10月新能源汽車銷量達527.24萬輛,同比增長108.69%,滲透率達28%。

* 2022年,以悲觀/中性/樂觀預計新能源汽車銷量,分別達674/685/703萬輛,三元動力電池耗鎳量預計達31.9萬噸鎳,增速達50.15%。

* 2023年,以悲觀/中性/樂觀預計新能源汽車銷量,分別達850/950/1050萬輛,三元動力電池對應的耗鎳量分別爲43.7/46.3/50.3萬噸鎳。

數據來源:乘聯社,Bloomberg,紫金天風期貨

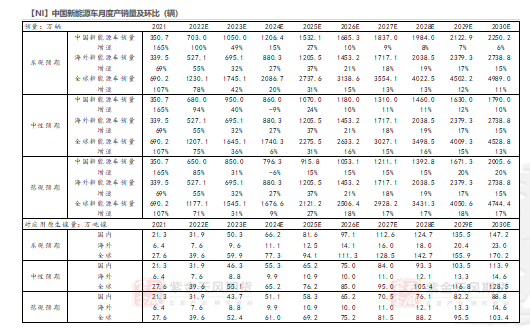

遠期新能源用鎳需求

數據來源:乘聯社,Bloomberg,紫金天風期貨

遠期平衡

遠期平衡

數據來源:WoodMackenzie,SMM,紫金天風期貨

聯系人:楊希婭

從業資格證號:F03092600

聯系方式:yangxiya@zjtfqh.com

簡

簡 繁

繁